Publicarea testelor de stres ale bancilor americane, amanata pentru joi

Autorităţile de supraveghere din Statele Unite vor publica rezultatele testelor de stres aplicate celor mai mari 19 bănci ale ţării abia joi, după ce unele instituţii de credit, inclusiv Citigroup şi Bank of America, au avut obiecţii la solicitarea guvernului de a-şi majora semnificativ capitalul.rnrnPotrivit Bloomberg, întârzierea publicării testelor de stres a urmat unei dezbateri interne în cadrul autorităţilor de reglementare din SUA în legătură cu modalitatea cea mai adecvată de a prezenta pieţelor situaţia celor mai mari bănci americane, informaţiile de acest tip fiind în mod normal rezervate inspectorilor bancari.rnrnDetaliile testelor de stres i-ar putea ajuta pe investitori să înţeleagă care bănci sunt în situaţie mai bună şi care au o situaţie rea. Băncile din ultima categorie vor trebui să recurgă la ajutor guvernamental pentru a se salva, deoarece investitorii privaţi le vor evita.rnrnPotrivit ediţiei electronice a Financial Times,Citi, una din cele mai mari victime ale crizei financiare, ce a fost deja ajutată de trei ori de stat, ar fi primit de la autorităţi solicitarea de a-şi majora capitalul cu peste 5 miliarde dolari, în timp ce Bank of America ar putea fi nevoită să convertească acţiuni preferenţiale ale guvernului în valoare de 45 miliarde dolari în acţiuni obişnuite.rnrnCelălalt mare cotidian financiar anglo-saxon, The Wall Street Journal, a relatat, citând surse avizate, că Citigroup ar putea avea nevoie de o majorare de capital de până la 10 miliarde dolari, în cazul extrem rezultat în urma testului de stres.rnrnTestele de stres vor evalua pierderile posibile ale fiecărei bănci pe anumite categorii de active, în condiţiile unui scenariu economic extrem.rnrnSâmbătă, analistul Paul Miller, de la FBR Capital Markets Corp, a declarat, citat de Bloomberg, că autorităţile de reglementare din SUA ar putea obliga 14 din cele mai mari 19 bănci ale ţării să îşi majoreze capitalul, în urma testelor de stres.rnrnMiller, fost inspector bancar, a precizat că estimarea sa se bazează pe supoziţia că autorităţile de reglementare vor cere băncilor să menţină indicatorul capitalului tangibil (tangible common equity – TCE), o măsură conservatoare a capitalului, la cel puţin 4% din activele ponderate în funcţie de risc în următorii doi ani, pentru a face faţă pierderilor în cazul în care recesiunea se adânceşte.rnrnTCE se calculează scăzând din capitalul de bază activele intangibile, precum fondul de comerţ, şi valoarea acţiunilor preferenţiale.rnrnSecretarul Trezoreriei, Timothy Geithner, a precizat anterior că testele de stres se vor concentra pe indicatorul TCE.rnrnTestele ar urma să fie publicate joi, 7 mai, după închiderea pieţelor americane, în loc de luni, 4 mai, a declarat un oficial guvernamental, citat de Bloomberg.rnrn”Când începi să vorbeşti de 4% din activele ponderate în funcţie de risc pe baza testelor de stres timp de doi ani, celor mai multe bănci li se va cere să-şi majoreze capitalul”, a spus Miller. “Cred că va fi vorba de 14 (bănci)”, a adăugat el, fără a numi băncile în cauză.

Comentarii

Nu există comentarii pentru această știre.

Adauga un comentariu

Alte stiri din categoria: Stirea Zilei

Ce fac dacă un funcționar de la Raiffeisen mă întreabă de un credit?

„Buna ziua. Am fost apelată zilele trecute de un funcționar de la Raiffeisen care m-a intrebat de un credit imobiliar. Vă rog să verificați, eu nu am luat niciun credit... detalii

Plățile cu cod QR încearcă de 12 ani să bată cardurile. Vor reuși acum?

Plățile cu telefonul printr-un cod QR au debutat în România în urmă cu 12 ani, la finalul lui 2013, printr-un proiect al Garanti Bank și firma suedeză Seamless, la bezinăriile... detalii

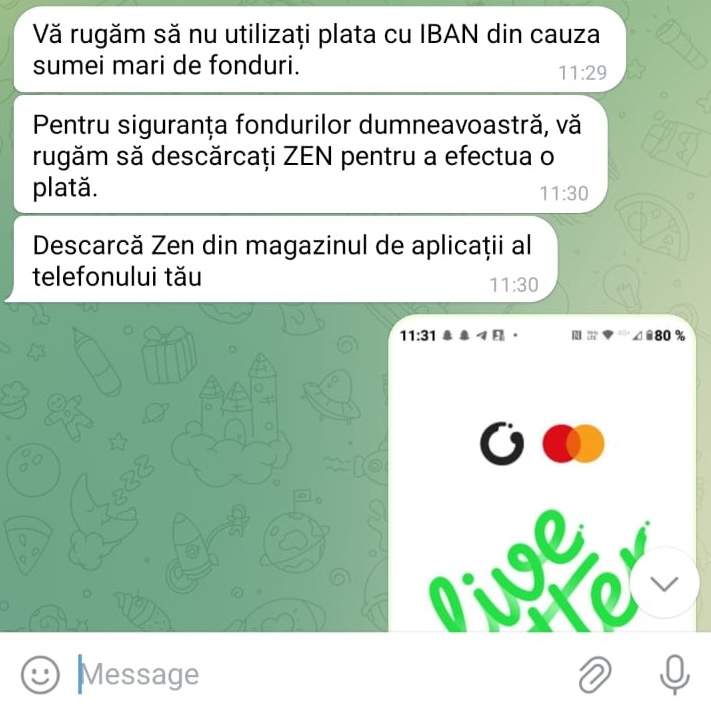

Aplicațiile financiare străine, folosite pentru fraudele online

Aplicațiile financiare străine cu care poți să-ți faci un cont IBAN și un card, precum Zen, sunt preferatele escrocilor care orchestrează fraude online cu promisiuni de câștiguri mari prin diverse... detalii

Cum ți se pot fura banii din contul bancar

O metodă utilizata de escroci pentru furtul banilor din conturile bancare este instalarea unor aplicații pentru controlul telefoanelor celor care sunt păcăliți cu credite sau investiții în acțiuni sau criptomonede.... detalii

Poșta face incluziune financiară cu crypto, în loc să emită carduri

Poșta face incluziune financiară cu crypto, în loc să emită carduri

Ce comisioane plătește băncii un magazin pentru o plată cu cardul la POS și una cu cod QR tip RoPay

Ce comisioane plătește băncii un magazin pentru o plată cu cardul la POS și una cu cod QR tip RoPay

Ferratum își face reclamă iresponsabilă la credite ca fiind fără costuri

Ferratum își face reclamă iresponsabilă la credite ca fiind fără costuri

O nouă bancă digitală a venit în România: Trade Republic, cel mai mare broker din Europa

O nouă bancă digitală a venit în România: Trade Republic, cel mai mare broker din Europa

71% dintre clienții BRD sunt nemulțumiți de aplicația YOU, dar banca nu le răspunde

71% dintre clienții BRD sunt nemulțumiți de aplicația YOU, dar banca nu le răspunde

„Nici nu știi când te taxează banca”, 19 ani mai târziu

„Nici nu știi când te taxează banca”, 19 ani mai târziu

Dacă ți se cer bani pentru acordarea unui credit, este o înșelătorie

Dacă ți se cer bani pentru acordarea unui credit, este o înșelătorie

Dacă aveți un împrumut la bancă, evitați restanțele la Biroul de Credit

Dacă aveți un împrumut la bancă, evitați restanțele la Biroul de Credit

Ce înseamnă discriminarea pe bază de IBAN în Europa?

Ce înseamnă discriminarea pe bază de IBAN în Europa?

Diferență mare între dobânda la lei, de 6,50%, și cea la euro, de 2,25%

Vezi toate stirile

Diferență mare între dobânda la lei, de 6,50%, și cea la euro, de 2,25%

Vezi toate stirile

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, în creștere cu 82% pe T1 2025

- Deficitul contului curent, creștere cu 16% în ianuarie 2025

- Deficitul contului curent, aproape 30 miliarde euro în 2024

- Deficitul contului curent, aproape 20 miliarde euro după primele nouă luni

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

Legislatie

- Decizia nr.105/2007 privind raportarea la Biroul de Credit

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

Lege plafonare dobanzi credite

- Care este dobanda maxima la un credit IFN?

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

Anunturi banci

- BCR este inchisa vineri, 18 aprilie, si luni, 21 aprilie

- Cererile de transfer de bani prin Whatsapp, Telegram, Messenger sunt fraude

- Un telefon sau mesaj care pare de la banca poate fi frauda

- Cererea unui ajutor in bani poate fi o inselaciune

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

Analize economice

- Deficitul contului curent, peste 10 miliarde euro după primele patru luni din 2025

- Comerțul, în creștere cu 3,8% pe prima treime a anului

- Prețurile industriale, o nouă scădere în aprilie 2025

- Prognoza de primăvară - creșterea PIB, ajustată în jos până în 2027

- Datoria publică, majorată la 56,3% din PIB în februarie 2025

Ministerul Finantelor

- -2,95% din PIB, deficit bugetar după prima treime a anului

- Deficitul bugetar, rezultat slab pe T1 2025

- Deficitul bugetar, din ce în ce mai mare la început de an

- -8,65% din PIB, deficit bugetar pe anul 2024

- Datoria publică, 51,4% din PIB la mijlocul anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Inflația anuală în creștere la 5,45%, prin efect de bază

- Comerțul exterior, -11,6 miliarde euro după prima treime a anului

- România, cea mai redusă pondere din UE a persoanelor care lucrează la pensie

- România, tot prima din UE la inflația anuală în aprilie 2025

- Producția industrială, în scădere pe primele trei luni ale anului

Statistici

- România, cel mai rapid proces de motorizare din UE

- Comerțul, în creștere cu 4% pe T1 2025

- România, marginal peste Estonia la inflația anuală

- România, a doua țară din UE ca pondere a salariaților cu venituri mici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Dobanda la euro scade la 2,25%

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- Cum se fac fraudele bancare online și cum ne ferim de ele

- Vrei o rată mai mică la credit? Schimbă dobânda variabilă cu una fixă

- Sistemul bancar romanesc este deosebit de bine pregatit pentru orice fel de socuri

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- România, la 78% din PIB-ul mediu pe locuitor al UE

- Producția industrială, la cota -1,8% după 11 luni din 2024

- Deficitul contului curent, peste 26 miliarde euro în noiembrie 2024

- Comerțul cu amănuntul - în creștere cu 8% pe primele 10 luni

- Deficitul balanței comerciale la 9 luni, cu 15% mai mare față de aceeași perioadă a anului trecut

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate