Cum motiveaza Inalta Curte de Casatie si Justitie ca dobanda de referinta variabila a BCR nu este abuziva si nu poate fi echivalata cu Euribor

Autor: Bancherul.ro

Autor: Bancherul.ro

2013-10-06 13:48

Precizand mai intai ca Bancherul.ro nu are absolut nicio legatura cu bancile si avocatii lor, ori cu alti avocati, fiind o publicatie 100% independenta, realizata de ziaristi profesionisti, poate tocmai de aceea fiind si SINGURA publicatie care explica obiectiv si pe intelesul tuturor, prin prezentarea unor cazuri concrete judecate de diverse instante, atat in favoarea bancilor ca si impotriva lor, problema clauzelor abuzive din contractele de credit, publicam in acest articol o decizie a Inaltei Curti de Casatie si Justitie din decembrie 2012 (dosar nr.3463/90/2010) prin care dobanda de referinta variabila a BCR nu este considerata abuziva si nu poate fi echivalata cu indicele EURIBOR, asa cum au solicitat mai multi clienti ai bancii.

Este vorba de un proces initiat de un grup (12 persoane) de clienti ai BCR care au cerut primei instante, Tribunalul Valcea, sa identifice “dobanda de referinta variabila” din contractele de credit ale BCR cu “Euribor”, astfel incat dobanda la credit sa fie Euribor la 6 luni plus marja fixa stabilita initial de banca, ce varia intre 0 si 3,5%, in functie de contract.

De ce a fost data in judecata BCR de catre clienti

Sa vedem mai intai contextul in care clientii BCR au ajuns sa dea banca in judecata, care au fost motivele lor si despre ce dobanzi era vorba.

Procesul a fost inregistrat in 24 septembrie 2010, dupa intrarea in vigoare a OUG 50/2010, care obliga bancile sa schimbe contractele de credit astfel incat dobanzile sa fie calculate intr-un singur mod: o marja fixa si indicele Euribor/Libor/Robor.

Problema cu BCR (si cu alte banci) a fost ca o parte din contractele de credit ale sale aveau o dobanda calculata conform “dobanzii de referinta variabila” a bancii, la care se adauga o marja fixa de 0-3,5%, in principal de 1,5%. Concret, dobanda totala era in jur de 10%, ceea ce insemna ca daca marja era de 1,5%, dobanda de referinta a bancii era in jurul a 8,5%.

Cum OUG 50 obliga banca sa transforme dobanda in Euribor plus marja, BCR a decis sa transforme “dobanda de referinta variabila” (din care a scazut valoarea Euribor) in marja fixa, la care se adauga Euribor, adica 8,5% marja fixa plus Euribor de aproximativ 0,5%, in total in jur de 9%.

O marja uriasa si o dobanda totala mare, ceea ce a declansat iadul intre banca si clienti. Pe buna dreptate, spunem noi, daca tinem cont de faptul ca dobazile la creditele in euro au scazut substantial in ultimii ani de criza, odata cu diminuarea indicelui Euribor, fara ca banca sa opereze aceasta schimbare si in dobanda clientilor.

Greseala bancherilor

BCR (si intregul sistem bancar, de altfel) a facut, asadar, o mare eroare atunci cand a transpus in practica prevederile OUG 50/2010, prin decizia de a mentine (aproape) neschimbate nivelurile dobanzilor si aplicand marje fixe uriase, in conditiile in care indicele Euribor se afla la minime istorice, asadar cu riscul sa creasca in viitor.

Situatia conflictuala a fost speculata cu usurinta de avocati, care si-au gasit repede clienti dintre randurile celor indignati de ceea ce a facut BCR si alte banci.

Numai ca avocatii nu au fost nici ei mai buni decat bancherii. S-au dovedit la fel, poate chiar mai lacomi decat acei CEO cu salarii de milioane cosmetizate cu campanii asa-zise sociale, precum maratoane, biciclete, ONG-uri, concerte etc. In loc sa caute sa le faca dreptate clientilor, prin stabilirea unui pret corect al imprumuturilor, avocatii le-au promis anularea dobanzilor la credite sau cel mult valori de 1-2% pe an, cerand instantelor sa inlocuiasca acea “dobanda de referinta variabila”, sau DRV, cum au prescurtat-o ei, cu indicele Euribor, desi era clar, iar ei erau constienti, ca era vorba de doua lucruri diferite, ce nu puteau fi confundate, dupa cum a dovedit, de altfel, si Inalta Curtea de Casatie si Justitie.

Ceea ce ar fi trebuit sa faca un avocat onest, care-si respecta principiile profesionale, este exact ceea ce ar fi trebuit sa faca si o banca onorabila, precum BCR, dar care nu s-a intamplat, din pacate: sa ceara judecatorilor sa faca dreptate, nu sa elimine pretul unui credit. Mai exact, sa ceara sa repare prejudiciul comis de banca prin faptul ca nu le-a scazut dobanda clientilor, odata cu diminuarea indicelui de referinta Euribor.

Chiar daca BCR avea o dobanda interna, cu un mod de calcul stiut numai de ea, aceasta era o dobanda variabila, inclusiv in functie de evolutia Euribor, asadar banca ar fi trebuit sa reduca dobanda clientilor, in concordanta cu diminuarea indicelui Euribor, asa cum au facut alte banci. De exemplu, daca Euribor a scazut de la 5% la 1%, dobanda BCR ar fi trebuit sa coboare cu 4 puncte, de la 10% la 6%. De altfel, exista o decizie a Curtii de Apel Bucuresti care spune exact acest lucru: clientii BCR ar fi trebuit sa ceara repararea prejudiciului aparut in urma rerespectarii de catre banca a contractului de credit, mai exact in privinta modificarii dobanzii.

Aceasta ar fi cea mai dreapta solutie care s-ar putea da in aceste cazuri dintre banci si clienti, si anume repararea prejudiciilor aduse de banci clientilor prin majorarea dobanzilor nejustificat sau prin mentinerea lor la niveluri ridicate desi indicii pietei scazusera abrupt. La care se pot adauga, fireste, si compensatii materiale sau morale, in cazurile in care se dovedesc ca aceste practici incorecte ale bancilor au afectat grav clientii.

Cazul de fata: clientii au cerut instantei sa constate ca exista identitate intre sintagma “dobanda de referinta variabila” si sintagma “Euribor”

Sa vedem insa cum a judecat Inalta Curte de Casatie si Justitie pretentia clientilor BCR de a fi declarata abuziva dobanda de referinta variabila si de a fi inlocuita cu Euribor.

Pretentia clientilor BCR a fost respinsa mai intai de prima instanta care a judecat acest caz, Tribunalul Valcea, insa la Curtea de Apel Pitesti au avut castig de cauza, curtea constatand ca exista identitate intre sintagma “dobanda de referinta variabila” si sintagma “Euribor”.

Iata motivarea judecatorilor: “Pentru a pronunţa această soluţie, instanţa de apel a reţinut că există o divergenţă de opinii între părţi cu privire la înţelesul temeiului „dobânda de referinţă variabilă”, reclamanţii susţinând că aceasta înseamnă „Euribor”, iar pârâta înţelege că desemnează „Euribor plus alte costuri de creditare”, care nu sunt individualizate, precizate şi nu se explică modul lor de calcul şi mecanismele prin care se ajunge ca fiecare cost în parte să fie diferenţiat.

Aşa fiind, dacă la data acordării creditelor dobânda fixă contractuală se apropia de valoarea Euribor plus marja fixă inclusă în art. 5, odată cu trecerea la dobânda variabilă, pârâta a crescut dobânda cu 3-4 procente.

Modificarea unilaterală a dobânzii fără consimţământul reclamanţilor, motivat de faptul că reprezintă dobânda internă B.C.R. alcătuită din Euribor şi alte costuri, este în opinia instanţei de apel o practică nepermisă, abuzivă.”

BCR a declarat recurs impotriva acestei decizii la Inalta Curte de Casatie si Justitie (ICCJ), care-i da dreptate, precizand ca sintagma „dobânda de referinţă” nu este sinonimă şi nu se confunda cu indicele „Euribor”. Instanta suprema explica pe larg, in motivatia deciziei, mecanismul formarii dobanzilor bancare, inclusiv de ce dobanda la un credit nu poate fi mai mica decat cea pentru un depozit, cum se formeaza pretul unui credit, ce este Euribor, care este diferenta dintre dobanda de referinta a BCR si indicii pietei. Iata ce spun judecatorii:

Dobanda la un credit nu poate fi mai mica decat dobanda la un depozit

ICCJ: “Din perspectiva contractului de credit, dobânda reprezintă acea parte a preţului creditului care reprezintă cea mai mare parte a costului creditului. Pentru acordarea oricărui credit şi în funcţie de perioada pentru care acesta este stabilit, banca face anumite cheltuieli.

Deoarece, de cele mai multe ori, depozitele unei bănci nu sunt suficiente pentru a acoperi cererea de credite, o bancă este nevoită să se împrumute la rândul ei de la alte bănci, aceste împrumuturi generând, la rândul lor costuri suplimentare. Dobânda pe care o bancă trebuie să o plătească pentru un astfel de împrumut diferă de la o ţară la alta, şi de la o bancă la alta.

Astfel cum în situaţia ideală, o bancă ar trebui să solicite şi plata unei dobânzi care are ca nivel minim, dobânda pe care acea bancă o acordă deponenţilor, tot astfel, la nivel interbancar, atunci când o bancă împrumută o altă bancă, valoarea minimă a dobânzii solicitate de împrumutător va trebui să acopere dobânda acordată deponenţilor acelei bănci.

Prin urmare, o bancă românească ce se împrumută de pe piaţa interbancară va trebui să plătească un cost cel puţin egal cu dobânda aferentă depozitelor celorlalte bănci. Rata medie a acestor depozite este calculată sub forma indicilor Bubor/ Robor, Euribor sau LIBOR, în funcţie de moneda creditului, dar întotdeauna dobânda de referinţa a băncii este mai mare decât indicele de referinţă Euribor/ Libor.”

La costul banilor se adauga prima CDS

ICCJ: “La costul banilor, se adaugă o primă care acoperă riscul specific de ţară, primă ce poate fi aproximată prin C.D.S. (Credit Default Swap) şi care se regăseşte, inclusiv, în costul fiecărei bănci din România. Prima este percepută de instituţiile financiare internaţionale care sunt dispuse să-şi asume riscul de ţară. în cazul României, în cazul liniilor de credit, prima CDS este, în prezent (decembrie 2012), de aproximativ 3,8 puncte procentuale.”

Determinarea dobânzii nu este un proces simplu, care să se reducă la interpretarea unei clauze contractuale „lăsată la luminile şi înţelepciunea magistratului” (art. 1203 Codul civil napoleonean)

ICCJ: “În plus, banca trebuie să aibă în vedere la stabilirea elementelor de cost ale unui credit, şi costul serviciilor proprii de creditare.

Pentru înţelegerea exactă a obiectului prezentului litigiu trebuie avut în vedere că prudenţa bancară, destinaţia creditului, planificarea creditelor, garantarea creditelor dar şi rambursarea creditelor la scadenţă sunt principiile creditării.

Creditul poate fi clasificat după mai multe criterii, astfel:

a) după natura economică şi participanţi (comercial, bancar, de consum, obligatar, ipotecar);

b) după destinaţie (productiv şi neproductiv);

c) după natura garanţiilor (real şi personal); etc.

Pentru toate tipurile de credit însă, dobânda este preţul plătit în schimbul punerii la dispoziţia unui subiect economic a capitalului necesar, rata dobânzii reprezentând preţul pentru o anumită unitate de capital şi o anumită unitate de timp.

În economia de piaţă există o diversitate de tipuri de dobânzi: taxa oficială a scontului, taxa privată a scontului, dobânda bonificată, dobânda percepută, dobânda practicată la efectele comerciale.

În contextul inflaţionist existent în aproape toate ţările se iau în considerare două ipostaze ale dobânzii: nominală (exprimată ca atare prin rata curentă de piaţă) şi reală (ca diferenţă între dobânda nominală şi gradul de eroziune al capitalului, determinat de evoluţia procesului inflaţionist).

Aşadar, determinarea dobânzii, a preţului unui credit, nu este un proces simplu, care să se reducă la interpretarea unei clauze contractuale „lăsată la luminile şi înţelepciunea magistratului” (art. 1203 Codul civil napoleonean). în procesul determinării dobânzii bancare, interpretarea gramaticală şi logica juridică nu sunt singurele instrumente necesare şi suficiente.”

Este inadmisibil să se obţină, prin intermediul unei hotărâri judecătoreşti, accesul persoanelor fizice la creditare şi condiţii de finanţare la care nu sunt îndrituite

ICCJ: “Preţul creditului nu este reglat doar de mecanismul cererii şi al ofertei. El este amplu reglementat de norme interne şi internaţionale financiar-bancare şi se calculează pe baze matematice, cu un instrumentar statistic/probabilistic extrem de tehnic. Acest mecanism este menit să asigure respectarea principiilor de funcţionare a instituţiilor bancare: prudenţa bancară şi disiparea riscului, în acord cu Standardele contabile internaţionale (IAS) - Regulamentul 1606/2002/CE al Parlamentului European şi al Consiliului din 19 iulie 2002 adoptat şi de România de la 01 ianuarie 2012.

Aşadar, preţul creditului nu se poate forma niciodată prin negocierea individuală a băncii cu fiecare client al său. Acest lucru nu este posibil, în condiţiile în care banca are milioane de clienţi. Este motivul pentru care banca oferă clienţilor produse/sortimente bancare diferite, astfel încât aceştia să poată alege produsul pe care îl doresc. De altfel, niciun producător de serie nu negociază cu clientul preţul produsului său expus la raft.

În speţă, este mai mult decât evident că reclamanţii nu s-au împrumutat la dobânda Euribor. Şi nici nu era posibil, aceştia neavând acces la piaţa monetară europeană, unde se formează şi se operează cu dobânda Euribor. în consecinţă, este inadmisibil să se obţină, prin intermediul unei hotărâri judecătoreşti, accesul persoanelor fizice la creditare şi condiţii de finanţare la care nu sunt îndrituite, nefiind instituțiile autorizate de credit care să se împrumute pe piaţa monetară europeană.”

Ce este Euribor si diferenta fata de dobanda de referinta a BCR

ICCJ: “Abrevierea Euribor pentru sintagma E.I.O.R., reprezintă rata dobânzii la care băncile europene se împrumută între ele, în moneda euro. Această rată este rezultatul unui calcul ce are la bază media dobânzilor practicate de cele mai importante bănci din zona euro.

În mod evident conţinutul acestei noţiuni este distinct şi în mod esenţial diferit de cel al dobânzii de referinţă interne a băncii.

Deşi fiecare dintre aceştia ar putea fi generic definiţi ca „indici/ dobânzi de referinţă” alături de alţi indicatori din piaţa serviciilor bancare (Libor, Robor, etc), acest lucru nu este de natură să creeze vreo confuzie cu privire la conţinutul şi la sfera lor de aplicare.

Aşadar, dobânda de referinţă astfel cum este reglementată la punctul 5 este reprezentată de dobânda de referinţă internă a B.C.R. Dobânda de referinţă internă a B.C.R. reprezintă o dobândă standardizată, unică pentru toată plaja de produse financiare destinate persoanelor fizice. Ea este afişată în permanenţă la sediile B.C.R., alături de ceilalţi indici de referinţă în raport de a căror fluctuaţie sunt determinate dobânzile percepute de către Bancă pentru creditele acordate.

Principiul pacta sunt servanda, interpretat gresit

ICCJ: “Structural, dobânda de referinţă apare ca fiind o reflectare a costului resurselor de creditare pe care banca este nevoită a-l plăti în scopul obţinerii lichidităţilor necesare în vederea acordării de credite către populaţie, toate aceste costuri stabilindu-se şi având la bază Reglementări ale B.N.R.

În acest context, interpretarea dată de reclamanţi clauzei prevăzute la art. 5, în sensul identităţii dintre dobânda de referinţă variabilă şi indicele de referinţă Euribor este greşită, iar decizia recurată, care confirmă acest raţionament, este nelegală.

Circumscris motivului prevăzut de art. 304 pct. 9 C. proc. civ. - în speţă instanţa de apel face o greşită aplicare a dispoziţiilor art. 969 C. civ. şi a principiului „pacta sunt servanda”.

Libertatea contractuală alături de forţa obligatorie a contractului şi de efectul relativ al contractelor reprezintă corolare ale autonomiei de voinţă, noţiuni şi principii extrem de caracterizate în ordinea de drept continentală. De aici s-a dedus că o persoană nu poate fi supusă niciunei alte legi decât aceea pe care şi-a dat-o sieşi, iar unica sursă a obligaţiei contractuale este voinţa părţilor.

Consacrat prin dispoziţiile art. 969 C. civ., principiul pacta sunt servanda îşi găseşte justificarea în libertatea contractuală care se exprimă prin facultatea individului de a intra într-un raport contractual sau nu, de a alege persoana cu care contractează şi de a stabili în mod liber, în acord cu cealaltă parte, conţinutul contractului.

Intervenţia instanţei în mecanismul contractual şi modificarea unui element esenţial, astfel cum este preţul contractului, înfrânge forţa juridică obligatorie a convenţiilor legal încheiate. Dând curs cererii formulate de către reclamanţi, instanţa de apel afectează echilibrul contractului în ceea ce are esenţial: preţul (costul total al creditului).

Anularea dobanzii are efectul unei atingeri aduse proprietăţii

ICCJ: “Veniturile rezultate din dobânzile şi comisioanele reglementate prin contractul de credit - asupra cărora părţile şi-au manifestat voinţele juridice în deplină libertate şi cunoaştere a legii, constituie venituri clar determinate, sau cel puţin determinabile. De aceea lipsirea băncii de contraprestaţiile legal stabilite în contractele aflate în derulare, are efectul unei atingeri aduse proprietăţii în înţelesul jurisprudenţei Curţii Europene a Drepturilor Omului, aceste drepturi de creanţă fiind asimilate, din perspectiva jurisprudenţei Curţii Europene a Drepturilor Omului, cu noţiunea de bun.

Ignorarea voinţei reale a părţilor şi alterarea condiţiilor contractuale printr-o interpretare lipsită de rigoare juridică a clauzelor din convenţiile de creditare reprezintă o ingerinţă a instanţei de judecată în mecanismul contractual şi o încălcare a dispoziţiilor legale care normează libertatea contractuală.”

Comentarii

ConstantaDecizia din articol nu a facut obiectul clauzelor abuzive

Draga bancherule, decizia din articol nu a facut obiectul clauzelor abuzive, invata sa faci deosebirea intre o actiune pt. "obligatia de a face" si o "actiune in constatare" sau "nulitate act juridic" ultimele doua facand obiectul clauzelor abuzive. Decizia din articol nu a fost pe clauze abuzive, nu a fost pe L193. Daca vrei sa mai faci articole pe CLAUZE ABUZIVE iti ofer doua decizii (deocamdata):1) =Solutia pe scurt: Respinge apelurile declarate de BCR, ca nefondate. Admite apelul declarat de reclamantul ....... Schimb� în parte sentinţa apelat� în sensul c�: Admite �i capetele de cerere privind constatarea caracterului abuziv al clauzelor cuprinse în art.5 din contractul de credit încheiat între p�rţi, nr....... �i respectiv în art.8.4. din "Condiţiile generale de creditare" - Anex� la Contractul de credit bancar dintre p�rţi, în sensul c�: Dispune înlocuirea clauzei cuprinse în art.5 din contractul de credit în sensul c� dobânda contractual� este format� din marja fix� de 1,5% stabilit� iniţial în contract plus EURIBOR. Constat� caracterul abuziv al clauzei cuprinse în art 8.4. din "Condiţiile generale de creditare" - Anex� la contractul de credit bancar care permite b�ncii declararea scadenţei anticipate a creditului dac� valoarea garanţiilor constituite de reclamant scade sub valoarea creditului r�mas de plat�. Menţine celelalte dispoziţii ale sentinţei. Cu drept de recurs în 15 zile de la comunicare.= cu mentiunea ca in celelalte dispozitii ale sentintei sunt incluse ca abuzive comisionul de acordare credit si comisionul de administrare. 2) =Solutia pe scurt: Respinge apelul declarat de pârâta reclamant� Banca Comercial� Român� S.A, ca nefondat. Admite apelul declarat de reclamantul ........ Schimb� în parte sentinţa apelat� în sensul c�: Admite în tot cererea principal�. Constat� caracterul abuziv al clauzei prev�zute de art.5 din contractul de credit bancar nr...... în sensul interpret�rii sintagmei "dobânda de referinţ� variabil�" ca fiind indicele EURIBOR/LUN�. Oblig� pârâta la restituirea sumelor reţinute în plus, în temeiul celor dou� clauze abuzive. Oblig� pârâta la emiterea unui nou grafic de rambursare conform noului algoritm de calcul al dobânzii la credit ( 1,5% + EURIBOR). Oblig� intimata pârât� la plata sumei de 4000 lei cheltuieli de judecat� neacordate de prima instanţ�. Menţine celelalte dispoziţii ale sentinţei. Cu recurs în 15 zile de la comunicare.

Constanta

BCR executata silit - dobanda zero

Dupa cum arata decizia de mai jos, se pare, ca suntem in fata celei de-a doua decizii unde dobanda este anulata (adica zero). Cum face BCR ca este singura banca din Romania unde dobanda a fost anulata integral. Asta demonstreaza ca BCR are cea mai corecta dobanda. Iata mostra, super calda, de DRV legal: Solutia pe scurt: Admite cererea. �ncuviinteaza executarea silita a titlului executoriu reprezentat de sentinta civila nr. .... pronuntat� de J....in dosarul nr. ...... Autorizeaza creditorul sa treaca la executarea silita a obligatiei de a face cuprinse in titlul executoriu constand in obligatia de a INLATURA clauzele abuzive cuprinse in art. 5 din contractul de credit bancar pentru persoane fizice nr. .... �i art. 2.10.a din actul reprezentand conditii generale incheiat intre debitoare �i creditor, pan� la realizarea dreptului, inclusiv a cheltuielilor de executare. Fara cale de atac. Pronuntata in sedinta publica, azi, 27.09.2013.

Constanta

la ICCJ NU EXISTA decizie privind abuzul BCR

Ca sa nu mai gresiti, va spun ca la nivelul ICCJ nu exista vreo decizie care sa spuna ca dobanda BCR este/nu este clauza abuziva. Cine v-a dat astfel de informatii vi le-a dat cu scopul clar de a dezinforma. Deciziile de la iccj sunt ori pe oug50, ori pe identitatea sintagmei (cum este si cea din articol), ori pe cpc.

Toma Necredinciosul

Esti intr-o mare eroare! Documenteaza-te!

Stimate domn, sunteti intr-o eroare fara margini si continuati in bezna. Dincolo de minciuna trasa cu independenta 100% plasata la inceput articolului va spun ca pentru BCR primiti articolele la pachete. Miroase a profesionist in spatele vorbelor. Referitor la "Dobanda de Referinta Variabila, care se afiseaza la sediile BCR". Evident ca aceasta nu este Euribor. A o inlocui cu Euribor este o consecinta a constatarii abuzului acestui indicator care incalca flagrant legislatia. El nu are o formula transparenta, independenta de vointa creditorului, mentionata in contract, care sa prevada un maxim. Aceste prevederi sunt incluse in OG 21/1992 cu ocazia transpunerii unei directivei europene prin OUG 174/2008. Faptul ca BCR nu si-a invitat clientii la o transparentizare obligatorie, denota culpa bancii si evident ca trebuie sa suporte consecintele. Dumnevoastra habar nu aveti de metodele de inducere in eroare si agresivitate practicate de BCR de-a lungul anilor. Personal am solicitat bancii formula DRV ca sa o atasam la contract. Nu o au, d-asta va solicit public sa faceti rost de formula sa o vedem si noi. Daca intr-un raspuns spune ca se calculeaza functie de Euribor, in 2010 spun ca nu se calculeaza functie de Euribor, dar acum in 2013 se calculeaza, chiar pe graficul de rambursare este precizat indicatorul Euribor. Pai cum vine asta ba o calculam, ba nu? Este alba - neagra pe banii mei? Toate aceste dovezi sunt in instanta la dosar. Am proces atat prin ANPC cat si prin avocat si cand se termina o sa va arat ca am dreptate cand sustin ca DRV este un abuz si fara de efect in contract. Totusi domnule, ca acest contract sa fiinteze ca variabil trebuie sa inlocuim acest indicator cu unul cu adevarat transparent, fie in instanta, fie prin negociere. Se poate ajunge la situatia in care se anuleaza contractul pe motiv de inselaciune, se poate ajunge la un contract cu dobanda zero. Bancherul spune la WCR ca prin faptul ca eu doresc Euribor in locul abuzului DRV ii fac un serviciu. As putea sa am dobanda zero sau mai rau sa anulez contractul cu daune mari interese. Tu te inversunezi in prostie sa spui ca DRV nu este Euribor. Dar ce parere ai despre DRV? Are formula, respecta legislatia? Pune mana si cauta sutele de decizii ANPC in care se gaseste DRV abuziva si este motivata. Deci avem o problema cu acest indicator, restul sunt doar o consecinta a eliminarii asa cum o cere Legea 193 a acestei clauze abuzive, chiar clauza dobanzii in intregime. Repet, fac un favor in instanta BCR, ca dupa constatarea abuzului DRV sa pun in locul sau Euribor. Am putea fie sa ramanem cu marja fixa, fie sa nu mai platesc dobanda. Un contract in care DAE nu este specificat poate atrage o dobanda zero. Cauta sentinta asta ca este la CJUE. De asemenea asa ca bonus pentru dumneata, cred ca stii ca la creditele ipotecare s-au oferit dobanzii promotionale pe o durata fixa. Eu am primit dobanda fixa 1 an 6.4pp. Aceasta valoarea corespundea Euribor la momentul semnarii (4.9) + marja contract (1.5). Este asta o inducere in eroare? Cum sa nu, unde mai pui ca eu nu puteam lua credit pe dobanda reala 8.4 + 1.5. Asadar BCR a incalcat si normele de prudenta bancara in baza OG99/2006 Art. 116. Fata de aceste incalcari BNR inchide ochii. Astept raspunsul BNR pentru proces legat de prudenta, se cam lasa asteptat, dar il cer prin instanta. BCR nu a facut de capul sau toate astea, ci Erste este vinovata. Nu putem apara o hotie la nesfarsit. Stima!

Judecatorul Dutza

DRV la WCR

WCR a castigat numai cu nea ministru Valeriu Stoica, cu judecatoare corupte care vor fi in catuse la vremea lor. Sa fim transparenti ca si formula magica a DRV, deciziile alea 2 sunt pentru camatarul suprem,, dar nici gura de diavol tazmanian a doamnei Sova sau o contestatie in anulare nu ne va opri in demersul nostru, iar singurul lucru ce va avea de suferit pe termen lung va fi imaginea patata de hotie a camatarului WCR...

Thomas Jefferson

ICCJ - patetic

Citind motivarea ICCJ aceasta nu face referire la abuzul Dobanzii de Referinta Variabile. Mai mult instanta depaseste cadrul legal incercand o justificare a acestui indicator netransparent umplandu-se de ridicol. O afirmatie ca dobanda la credit nu poate fi mai mica decat una la depozit nu are baza legala. Ba ma mult instanta intervine in activitatea economica a bancii substituindu-se chiar bancii care isi protejeaza afacerea. Motivarea se incheie apoteotic prin afirmatia ca un contract este legea partilor. Dar nu spune ca un contract preformulat, standard, este legea partilor doar daca respecta legislatia. Este o motivare data de niste cizmari, nu de niste judecatori ai ICCJ. Merita o contestare in anulare. In cazul ICCJ aceasta putea trimite dosarul spre rejudecare, dar a facut o tocana legislativa in dispretul legilor existente, dand dovada de subiectivism si nu de profesionalism. Cine a facut motivarea? Nela Petrisor si Aurelia Motea? Bordea? Cunoastem bine, doamne cu credite grele la banci conform declaratiilor. Oare contractele domniilor lor sunt tot impanate cu abuzuri? ICCJ in aceasta motivare vorbeste de matematica a formulei. Pai vreau sa vad si eu matematica primara pe baza formulei ICCJ. Asa ca bonus 2 de mai sus iti spun ca la grupurile lui piperea una promovata la ICCJ sa taie si sa spanzure, Ruxandra Monica Duta, a spus ca acele contracte sunt negociate! Fara sa aiba dovada negocierii, desi este contrazisa clar de reglementarile BNR ca aceste contracte sunt standard. Si ca sa nu judece a bagat in dispretul CJUE partea din Legea 193 ca instanta nu poate interveni in legea partilor. Cu toate aceste abuzuri ale judecatorilor, exista destule hotarari irevocabile impotriva DRV.

mama voastra de borfasi

Hotul striga hotii

Dragi bancheri, esenta legislatiei europene in domeniul clauzelor abuzive, de bun simt de altfel, este ca atunci cand inserezi clauze abuzive in contracte, de orice fel, nu doar de credit, dupa ce esti prins la furat, clauza abuziva se elimina din toate contractele. De ce? Pai, in primul rand pentru a descuraja agentii economicoi sa comita abuzuri. Este normal, mai bine castigi mai putin, dar cinstit, decat sa inbcerci sa pacalesti clientul, pentru ca daca esti prins ramai fara tot profitul pe care mizai prin abuz. Daca nu itelegeti asta dragi domni bancheri, veti ramane ceea ce ati fost din totdeuna: CAMATARI fara scrupule. Sa va fie rusine si sa ardeti unde va este locul!!! Arsi!

cobra

Dobând� negociat�

ICCJ pretinde ca: preţul creditului nu se poate forma niciodat� prin negocierea individual� a b�ncii cu fiecare client al s�u. Ei, bine, uite c� în Fran�a se poate. Cumnatul meu a negociat împrumutul la o banc� de acolo pân� a ajuns la ceva acceptat de ambele p�r�i. Deci, M�ria Sa ICCJ s� se mai preg�teasc� înainte de a scoate astfel de perle.

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Stirea Zilei

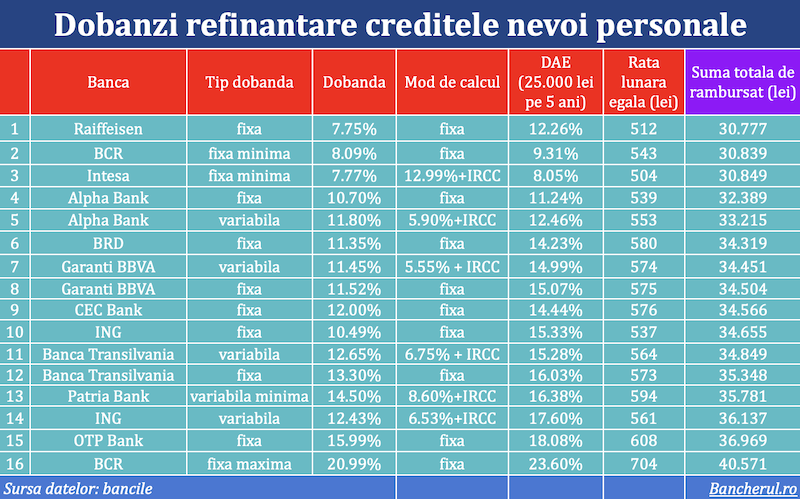

Ce dobanzi au bancile la refinantarea unui credit de nevoi personale

Dobanzile practicate de banci pentru refinantarea unui credit de nevoi personale variaza intre 7,7% si 21%, conform informatiilor disponibile pe site-urile bancilor. Au fost luate in calcul dobanzile standard, fara reducerile aferente incasarii veniturilor detalii

Un IFN le cere clientilor sa plateasca nu doar restantele, ci si ratele din viitor

O Institutie Financiara Nebancara (IFN) care acorda credite online le cere restantierilor, prin intermediul unei alte firme pe care o controleaza, sa achite nu doar datoriile din trecut, ci si dobanzile aferente ratelor care ar fi urmat sa le achite in urmatorii ani, ceea ce nu este detalii

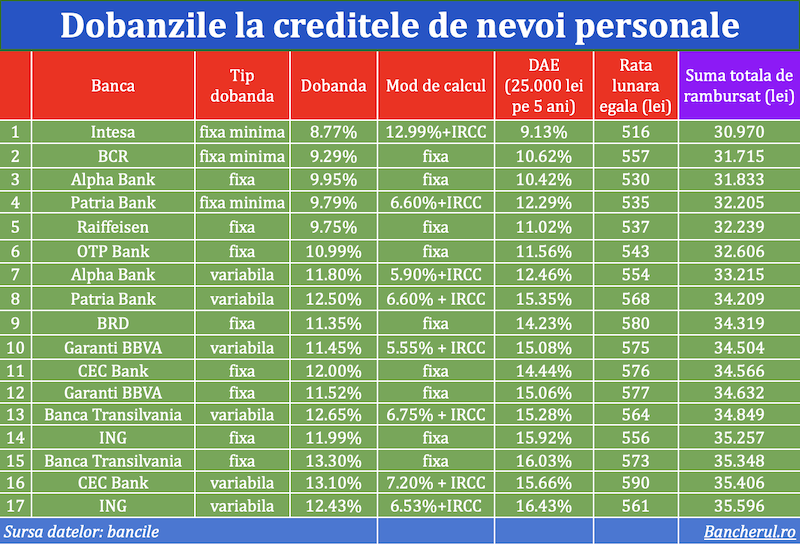

Ce dobanzi au bancile la creditele de nevoi personale?

Dobanzile practicate de cele mai multe banci pentru creditele de nevoi personale destinate consumului nu mai sunt stabilite la niveluri standard ci sunt personalizate, in functie de mai multi factori, precum incasarea veniturilor in contul bancii sau istoricul de detalii

Topul creditelor ipotecare cu cele mai mici dobanzi fixe in primii 3-10 ani

Dobanzile fixe in primii 3-10 ani pentru un credit ipotecar variaza intre 5,75% si 9,90%, in functie de banca si de perioada cu dobanda nemodificata, conform ofertelor celor mai importante 10 banci. Dobanzile luate in calcul sunt cele standard, fara alte detalii

- Cum raspunde ANPC la o reclamatie despre o frauda online: cu cuvintele bancii

- Dobanzile la creditele online ale IFN-urilor, plafonate prin lege la 365% pe an, fata de 70.000% cat erau pana acum

- Revolut isi obliga clientii sa plateasca credite facute prin fraude online

- Nimeni nu poate opri Facebook sa faca profit din promovarea fraudelor online

- Cum poti fi inselat cu actualizarea datelor in aplicatia George BCR

- Linia de credit este noul instrument de tortura al IFN-urilor

- Este normal ca IFN-urile sa nu-si ajute clientii care nu mai pot plati creditele si sa-i execute silit?

- Topul bancilor cu cele mai bune dobanzi la depozitele in lei

- In atentia BNR: mama mea de 74 de ani a facut 10 credite la IFN-uri si are de platit dobanzi de 4.000 de lei din pensia de 2.300 de lei!

- Profitul bancilor atinge un nou record, de 13,7 miliarde lei, in 2023

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- Datoria publică, 52,4% din PIB pe date operative în februarie 2024

- Comerțul cu amănuntul, avans în pierdere de viteză, dar peste rezultatele din economie

- Rezultatul economic pe 2023, tot +2,1% dar cu 7 miliarde lei mai mare

- România - prima în UE la inflație, prin efect de bază

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

Ministerul Finantelor

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Inflația anuală, redusă conjunctural până la 5,90%

- România, total în afara țărilor similare cu deficitul de cont curent

- Producția industrială pe februarie, cu aproape 7% sub cea din urmă cu cinci ani

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

frauda prin GapInvest

Daca ajuta va pot da nume si numere de telefon de la GapInvestCapital. 1. Lilian Antonescu +40 764 ... detalii

-

frauda GapInvestCapital

Buna ziua. Din pacate sunt victima acestui sistem. Am incercat sa investesc in actiuni, prin acest ... detalii

-

Înșelăciune

O să depun plângere când ajung în România sunt mare escroci nu știiu cum am putut crede așa ... detalii

-

Înșelăciune

La fel am pățit și eu și ce credeți după ce am plătit tot felul de taxe amenință ca are ... detalii

-

Refuz de plată la o benzinărie suma de 103 euro

Mi s-au retras de două ori suma de 48 euro și suma de 103 euro suma corectă este de 48 de euro ... detalii