BCE a publicat avizul privind taxa bancara

Autor: Bancherul.ro

Autor: Bancherul.ro

2019-05-16 09:54

AVIZUL BĂNCII CENTRALE EUROPENE din 10 mai 2019 cu privire la taxa pe activele financiare ale băncilor și cu privire la indicele de referință al ratei dobânzii pentru contractele de credit pentru consumatori (CON/2019/18)

Introducere și temei juridic

La 20 martie 2019, Banca Centrală Europeană (BCE) a primit din partea Ministerului Finanțelor Publice din România o solicitare de emitere a unui aviz cu privire la un proiect de ordonanță de urgență a Guvernului privind modificarea și completarea a trei acte normative referitoare la taxa pe activele financiare ale băncilor și la indicele de referință al ratei dobânzii pentru contractele de credit pentru consumatori (denumit în continuare „proiectul de ordonanță”).

La 29 martie 2019, proiectul de ordonanță a fost adoptat cu modificări de Guvernul României (denumit în continuare „ordonanța de guvern”) 1, iar în prezent face obiectul procedurii de aprobare în Parlament.

Competența BCE de a emite un aviz se întemeiază pe articolul 127 alineatul (4) și pe articolul 282 alineatul (5) din Tratatul privind funcționarea Uniunii Europene, precum și pe articolul 2 alineatul (1) a treia și a șasea liniuță din Decizia 98/415/CE a Consiliului 2, întrucât ordonanța de guvern se referă la Banca Națională a României (BNR) și la normele aplicabile instituțiilor financiare, în măsura în care acestea au o influență substanțială asupra stabilității instituțiilor și piețelor financiare.

În conformitate cu articolul 17.5 prima teză din Regulamentul de procedură al Băncii Centrale Europene, Consiliul guvernatorilor adoptă prezentul aviz.

1. Scopul ordonanței de guvern

1.1 Ordonanța de guvern a fost introdusă pentru a revizui anumite elemente ale taxei pe activele financiare ale băncilor, care a fost introdusă la sfârșitul lunii decembrie 2018 3, și pentru a înlocui indicele de referință al ratei dobânzii utilizat în contractele de credit pentru consumatori cu rate variabile ale dobânzii denominate în lei românești 4.

1.2 Taxa pe activele financiare ale băncilor

Obiectivele care stau la baza aspectelor revizuite ale acestei taxe constau în creșterea intermedierii financiare, scăderea costului creditării populației și încurajarea economisirii.

Astfel, ordonanța de guvern urmărește să încurajeze instituțiile de credit să contribuie la atingerea acestor obiective prin:

(a) creșterea creditării către societățile nefinanciare și gospodăriile populației; și

(b) reducerea diferenței dintre dobânzile percepute la creditele acordate societăților nefinanciare și gospodăriilor populației și dobânzile acordate la depozitele societăților nefinanciare și ale gospodăriilor populației 5.

1.3 Taxa pe activele financiare ale băncilor este percepută asupra instituțiilor de credit, persoane juridice române, inclusiv sucursalele din străinătate ale acestora, și asupra sucursalelor din România ale persoanelor juridice străine.

Încasările din taxă sunt considerate venituri la bugetul de stat, iar cheltuielile cu taxa vor fi deductibile la stabilirea rezultatului fiscal al băncilor în conformitate cu Legea privind Codul fiscal 6.

1.4 În urma modificărilor introduse prin ordonanța de guvern, baza impozabilă constă în activele financiare nete ale băncilor, astfel cum sunt înregistrate în evidențele contabile, existente la sfârșitul semestrului, respectiv anului pentru care se datorează taxa, din care se scad următoarele categorii de active financiare:

(a) numerar;

(b) solduri de numerar la bănci centrale la valoare netă, din care se exclud expunerile neperformante;

(c) expuneri neperformante la valoare netă;

(d) titluri de datorie emise de administrații publice la valoare netă, din care se exclud expunerile neperformante;

(e) credite și avansuri acordate administrațiilor publice la valoare netă, din care se exclud expunerile neperformante;

(f) credite acordate de instituțiile de credit sectorului neguvernamental purtătoare de garanții primite din partea administrației publice centrale la valoare netă, din care se exclud expunerile neperformante;

(g) credite acordate instituțiilor de credit, creanțe atașate și sume de amortizat, la valoare netă, din care se exclud expunerile neperformante;

(h) depozite la instituții de credit, creanțe atașate și sume de amortizat, la valoare netă, din care se exclud expunerile neperformante;

(i) conturi de corespondent la instituții de credit (nostro) și creanțe atașate, la valoare netă, din care se exclud expunerile neperformante;

(j) operațiuni reverse repo și titluri luate cu împrumut, creanțe atașate și sume de amortizat, la valoare netă, din care se exclud expunerile neperformante.

1.5 În urma modificărilor introduse prin ordonanța de guvern, cota taxei este fie de 0,4% din baza impozabilă pe an pentru băncile cu o cotă de piață mai mare sau egală cu 1%, fie de 0,2% din baza impozabilă pe an pentru băncile cu o cotă de piață mai mică de 1%.

În acest scop, cota de piață a unei bănci se calculează ca raportul dintre valoarea totală a activelor instituției bancare și valoarea totală a activelor agregate pentru sistemul bancar, inclusiv sucursale.

1.6 În urma modificărilor introduse prin ordonanța de guvern, taxa pe activele financiare ale băncilor se datorează în limita profitului contabil înregistrat la sfârșitul semestrului sau al anului pentru care se datorează taxa. În plus, băncile care înregistrează pierderi la sfârșitul semestrului sau al anului pentru care se datorează taxa nu sunt supuse acesteia.

De asemenea, băncile cărora autoritatea de supraveghere le-a impus limitarea activității de creditare nu datorează această taxă pentru perioada în care se aplică astfel de limitări.

1.7 În plus, în conformitate cu obiectivele declarate ale acesteia, ordonanța de guvern introduce două categorii de reduceri ale taxei:

(a) o reducere a taxei de până la 50% pentru contribuția la creșterea intermedierii financiare prin creșterea creditelor acordate societăților nefinanciare și gospodăriilor populației în conformitate cu o țintă guvernamentală stabilită anual; și

(b) o reducere a taxei de până la 50% pentru diminuarea marjelor de dobândă, fie sub o marjă de referință a dobânzii stabilită anual, fie în conformitate cu o țintă guvernamentală stabilită anual.

În acest sens, marja de dobândă este diferența între rata medie ponderată a dobânzii la creditele denominate în lei acordate de o instituție bancară societăților nefinanciare și gospodăriilor populației și rata medie ponderată a dobânzii la depozitele denominate în lei atrase de la societăți nefinanciare și gospodăriile populației.

1.8 În consecință, în ceea ce privește prima categorie de reducere a taxei, ordonanța de guvern prevede o reducere proporțională a taxei de până la 50% în cazul în care soldul creditelor acordate societăților nefinanciare și gospodăriilor populației la sfârșitul semestrului sau al anului pentru care taxa este datorată crește în raport cu soldul aceluiași tip de credite la sfârșitul anului anterior.

Reducerea taxei este proporțională cu raportul dintre creșterea creditelor acordate societăților nefinanciare și gospodăriilor populației și ținta de creștere a creditării stabilită pentru anul în care este datorată taxa.

În cazul în care creditele acordate societăților nefinanciare și gospodăriilor populației scad, nu se aplică o reducere a taxei. În plus, referința față de care se calculează creșterea creditării pentru anul următor nu va fi redusă, ci se va menține la nivelul soldului creditelor la sfârșitul anului anterior anului în care creditele acordate societăților nefinanciare și gospodăriilor populației au scăzut, până când soldul creditelor acordate societăților nefinanciare și gospodăriilor populației la sfârșitul semestrului sau al anului pentru care taxa este datorată depășește această referință.

1.9 În ceea ce privește a doua categorie de reducere a taxei, ordonanța de guvern prevede:

(a) o reducere a taxei cu 50% în cazul în care marja de dobândă pentru semestrul sau anul pentru care taxa se datorează este mai mică sau egală cu marja de referință a dobânzii stabilită pentru anul în care taxa este datorată; sau

(b) o reducere proporțională de până la 50% a taxei în cazul în care marja de dobândă calculată la sfârșitul semestrului sau al anului pentru care taxa este datorată se diminuează în raport cu marja de dobândă calculată la sfârșitul anului anterior.

Reducerea taxei este proporțională cu raportul dintre diminuarea marjei de dobândă și ținta de diminuare a marjei stabilită pentru anul pentru care taxa este datorată. În caz de creștere a marjei de dobândă nu se aplică o reducere a taxei.

În plus, referința față de care se calculează diminuarea marjei de dobândă pentru anul următor nu va crește, ci se va menține la nivelul marjei de dobândă la sfârșitul anului anterior anului în care marja de dobândă a crescut, până când marja de dobândă la sfârșitul semestrului sau al anului pentru care taxa este datorată scade sub această referință.

1.10 În plus față de aceste reduceri ale taxei, ordonanța de guvern prevede o scutire de la plata taxei pentru primul semestru în următoarele situații:

(a) în cazul în care ținta de creștere a creditării a fost îndeplinită în întregime;

(b) în cazul în care ținta de diminuare a marjei de dobândă a fost îndeplinită în întregime;

(c) în cazul în care nivelul procentual agregat al creșterii creditării și al diminuării marjei de dobândă este cel puțin 100%.

1.11 În sfârșit, ordonanța de guvern prevede că ținta de creștere a creditării, ținta de diminuare a marjei de dobândă și marja de referință a dobânzii se stabilesc anual de Guvernul României, la propunerea Ministerului Finanțelor Publice, la recomandarea Comitetului Național pentru Supravegherea Macroprudențială.

Pentru 2019, ordonanța de guvern stabilește ținta de creștere a creditării și ținta de diminuare a marjei de dobândă la 8%, iar marja de referință a dobânzii la 4%.

1.12 Indicele de referință al ratei dobânzii pentru contractele de credit pentru consumatori

Ordonanța de guvern urmărește să crească transparența indicelui de referință al ratei dobânzii utilizat în contractele de credit pentru consumatori cu rate variabile ale dobânzii denominate în lei prin înlocuirea Romanian Interbank Offer Rate cu un nou indice de referință calculat exclusiv pe baza tranzacțiilor interbancare 7.

1.13 Ordonanța de guvern prevede că noul indice de referință al ratei dobânzii urmează a fi publicat în fiecare zi lucrătoare pe website-ul BNR.

1.14 De asemenea, ordonanța de guvern prevede că noul indice de referință al ratei dobânzii va reprezenta o medie ponderată a ratelor dobânzii cu volumele tranzacțiilor de pe piața interbancară.

Indicele de referință se calculează la finalul fiecărui trimestru, ca medie aritmetică a ratelor zilnice ale dobânzii determinate pentru trimestrul anterior, urmând a se aplica de fiecare instituție de credit pentru trimestrul următor.

2. Observații cu privire la taxa pe activele financiare ale băncilor

2.1 Necesitatea evaluării impactului

BCE a recomandat în mod constant ca introducerea unor taxe speciale asupra băncilor sau instituțiilor financiare să fie precedată de o evaluare cuprinzătoare a impactului 8.

O evaluare cuprinzătoare a impactului taxei pe activele financiare ale băncilor este necesară pentru a asigura că beneficiile măsurii fiscale depășesc costurile, având în vedere nu doar efectele potențial negative asupra stabilității financiare și asupra economiei, ci și implicațiile potențiale pentru condițiile de creditare ale băncilor și pentru transmisia politicii monetare.

În această privință, BCE observă că utilizarea unor evaluări ale impactului prompte și pertinente a fost de asemenea subliniată, deși într-un cadru mai larg, în Recomandarea Consiliului din 13 iulie 2018 privind Programul național de reformă al României pentru 2018 și care include un aviz al Consiliului privind

Programul de convergență al României pentru 2018 9, potrivit căreia România ar trebui să întreprindă acțiuni astfel încât să asigure un grad mai ridicat de previzibilitate a procesului

decizional, recurgând în mod sistematic și eficient la evaluarea impactului normativ și la consultarea și implicarea părților interesate în elaborarea și punerea în aplicare a reformelor.

2.2 Efecte asupra stabilității financiare

Fără a aduce atingere obiectivului Guvernului de a crește intermedierea financiară, introducerea taxei ar beneficia de pe urma unei evaluări prealabile a impactului, pentru a reduce riscurile potențiale la adresa stabilității financiare.

Dat fiind mecanismul de stimulare introdus prin ordonanța

de guvern, o astfel de evaluare ar trebui, de asemenea, să ia în considerare riscul ca furnizarea de credite către societățile nefinanciare și gospodăriile populației să fie ghidată de potențiale avantaje fiscale.

De asemenea, o astfel de evaluare ar trebui să ia în considerare măsura în care configurația taxei încurajează instituțiile de credit să-și modifice profilul de risc prin restructurarea portofoliilor acestora. Furnizarea de credite ar trebui să se bazeze în primul rând pe un sistem prudențial robust și pe respectarea deplină a cerințelor privind bonitatea debitorilor 10.

O astfel de abordare ar contribui la o distribuire corespunzătoare a creditelor în economie, iar acest lucru, la rândul său, ar proteja bilanțurile băncilor de potențiale pierderi viitoare.

În timp, această abordare ar contribui și la promovarea unei stabilități financiare durabile și la siguranța și soliditatea băncilor.

În sfârșit, stimulentele create de taxa revizuită ar trebui aliniate la obiectivele și măsurile de politică macroprudențială puse în aplicare în România.

2.3 Efectele asupra economiei României

Se impune o analiză cuprinzătoare și promptă a impactului în ceea ce privește implicațiile practice ale ordonanței de guvern, având în vedere și faptul că introducerea unor taxe ad-hoc asupra băncilor poate crea incertitudine în activitățile acestora și în final poate prezenta riscuri pentru furnizarea de credite, ceea ce ar putea afecta creșterea pe termen lung din economia reală 11.

În conformitate cu orientarea păstrată în trecut 12, BCE avertizează împotriva unor stimulente în creditare care să conducă la denaturări în ceea ce privește alocarea eficientă a ofertei de credite și la dezechilibre sectoriale suplimentare în economia reală.

2.4 Implicații pentru condițiile de creditare ale băncilor și pentru transmisia politicii monetare

O alocare ineficientă a creditului afectează nu numai stabilitatea financiară și economia reală, ci și mecanismul de transmisie a politicii monetare. Ordonanța de guvern introduce reduceri ale taxei pentru băncile care oferă credite sectorului real într-un volum sporit sau la marje reduse.

Orice măsură care urmărește să stimuleze activitatea de creditare, dacă nu este concepută în mod corespunzător, poate produce denaturări în alocarea creditului.

Aceste măsuri pot determina băncile să devină prea permisive în ceea ce privește normele de creditare ale acestora, pentru a

atinge țintele privind volumul creditării.

La cealaltă extremă, în încercarea de a atinge țintele în ceea ce privește diminuarea marjei, băncile își pot reduce în mod disproporționat creditarea acordată debitorilor relativ mai riscanți, dar totuși solvabili, cu prime de risc ridicate, de exemplu, întreprinderi mici și mijlocii, care se bazează exclusiv pe împrumuturi bancare și care nu au acces la finanțare pe piața de capital.

Probabilitatea materializării unor asemenea efecte secundare

depinde de detaliile calibrării și de riscul de credit și condițiile cererii cu care se confruntă fiecare intermediar.

2.5 Deși taxa introdusă prin ordonanța de guvern este concepută să aibă un impact mai scăzut asupra băncilor care acordă un volum sporit de credite economiei reale, se poate totuși anticipa că aceasta va avea în ansamblu un efect negativ asupra profitabilității lor.

Întrucât rezultatul reportat constituie o importantă sursă de capital, o taxă pe activitatea băncilor ar putea avea implicații care nu ar trebui neglijate asupra capacității lor de intermediere.

Astfel, evaluarea impactului ar trebui să țină seama și de efectele de echilibru de ansamblu ale măsurii fiscale, mai ales într-o țară care se bazează pe prezența intermediarilor străini, care pot evita mai ușor sarcina fiscală sporită prin realocarea geografică a activelor.

2.6 În sfârșit, analiza cost-beneficiu ar trebui să ia în considerare și condițiile de finanțare a sectorului real, care joacă un rol important în mecanismul de transmisie a politicii monetare și care ar putea reprezenta de facto o țintă intermediară pentru băncile centrale. Același lucru este valabil pentru volumul creditării economiei reale, care poate fi utilizat în mod explicit ca țintă intermediară a măsurilor de politică monetară.

În consecință, mecanismul de stimulare prevăzut prin ordonanța de guvern, care vizează condițiile de finanțare și activitatea de creditare, ar trebui evaluat pentru a stabili dacă poate avea implicații asupra instrumentarului BNR.

3. Observații cu privire la indicele de referință al ratei dobânzii pentru contractele de credit pentru consumatori

3.1 BCE apreciază obiectivul ordonanței de urgență de a introduce un indice de referință bazat pe tranzacții pentru contractele de credit pentru consumatori cu rate variabile ale dobânzii denominate în lei („noul indice de referință”).

Acesta corespunde principiilor care stau la baza cadrului de

reglementare al Uniunii privind indicii de referință financiari, în special Regulamentul (UE) 2016/2011 al Parlamentului European și al Consiliului13, și a altor bune practici recunoscute la nivel internațional 14.

Atunci când datele de intrare sunt date bazate pe tranzacții, se poate exercita în mai mică măsură o marjă de apreciere la furnizarea datelor de intrare și, prin urmare, există mai puține posibilități de manipulare a datelor 15.

3.2 Cu toate acestea, ordonanța de guvern ar trebui să ia în considerare faptul că datele de intrare bazate pe tranzacții reale trebuie utilizate numai atunci când sunt suficiente și corespunzătoare.

În cazul în care datele bazate pe tranzacții sunt insuficiente sau necorespunzătoare pentru a reprezenta în mod exact și fiabil piața sau realitatea economică pe care indicele de referință este

destinat să o măsoare, pot fi folosite și date de intrare care nu sunt date de tranzacție, inclusiv estimări de preț, cotații și cotații ferme sau alte valori 16.

3.3 De asemenea, ar trebui asigurată compatibilitatea ordonanței de guvern cu Regulamentul (UE) 2016/1011 și cu dispozițiile conexe din Directiva 2014/17/UE a Parlamentului European și a Consiliului 17 și Directiva 2008/48/CE a Parlamentului European și al Consiliului 18.

Fără a aduce atingere competenței Comisiei Europene de a monitoriza punerea în aplicare a dreptului Uniunii, BCE observă că, deși indicii de referință ai ratei dobânzii sunt utilizați în contractele de credit pentru consumatori cu rate variabile ale dobânzii denominate în monede străine sau denominate în lei (precum noul indice de referință), ordonanța de guvern nu introduce cerințe de informare privind denumirile respectivilor indici de referință și ale administratorilor acestora, nici privind impactul potențial asupra consumatorului al mijloacelor prin care indicii de referință sunt stabiliți 19.

3.4 De asemenea, BCE observă că ordonanța de guvern nu specifică elemente esențiale ale noului indice de referință, precum denumirea (și acronimul) și administratorul noului indice de referință, nici metodologia completă pentru stabilirea noului indice de referință sau momentul în care vor fi puse la dispoziție aceste detalii.

În cazul în care administratorul noului indice de referință prevăzut în ordonanța de guvern ar fi BNR, BCE observă că Regulamentul (UE) 2016/1011 nu se aplică băncilor centrale 20, deoarece băncile centrale respectă deja principiile, standardele și procedurile care asigură integritatea și independența acestora în activitate 21.

Prin urmare, în cazul în care BNR ar urma să fie desemnată administrator, ordonanța de guvern nu ar trebui să afecteze marja de apreciere a BNR privind elaborarea metodologiei de stabilire a noului indice de referință pentru a-i asigura acuratețea, integritatea și fiabilitatea.

În cazul în care băncile centrale furnizează indici de referință, este responsabilitatea acestora să stabilească proceduri interne corespunzătoare pentru a asigura acuratețea, integritatea, fiabilitatea și independența acestor indici de referință, ținând seama de cele mai bune practici internaționale, acolo unde este relevant și adecvat 22.

BCE ar trebui consultată în conformitate cu articolul 127 alineatul (4) și cu articolul 282 alineatul (5) din tratat cu privire la proiecte de legislație națională care conferă sarcini suplimentare BNR în această privință.

Prezentul aviz va fi publicat pe website-ul BCE.

Adoptat la Frankfurt pe Main, 10 mai 2019.

[semnat]

Președintele BCE

Mario DRAGHI

1 Ordonanța de urgență a Guvernului nr. 19/2019 din 29 martie 2019 pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial al României, Partea I, nr. 245 din 29 martie 2019.

2 Decizia 98/415/CE a Consiliului din 29 iunie 1998 privind consultarea Băncii Centrale Europene de către autoritățile naționale cu privire la proiectele de reglementare (JO L 189, 3.7.1998, p. 42).

3 Ordonanța de urgență a Guvernului nr. 114/2018 din 28 decembrie 2018 privind instituirea unor măsuri în domeniul investițiilor publice și a unor măsuri fiscal-bugetare, modificarea și completarea unor acte normative și prorogarea unor termene, publicată în Monitorul Oficial al României, Partea I, nr. 1116 din 29 decembrie 2018.

4 În temeiul Ordonanței de urgență a Guvernului nr. 50/2010 din 9 iunie 2010 privind contractele de credit pentru consumatori, publicată în Monitorul Oficial al României, Partea I, nr. 389 din 11 iunie 2010 și al Ordonanței de urgență a Guvernului nr. 52/2016 din 14 septembrie 2016 privind contractele de credit oferite consumatorilor pentru bunuri imobile, precum și pentru modificarea și completarea Ordonanței de urgență a Guvernului nr. 50/2010 privind contractele de credit pentru consumatori, publicată în Monitorul Oficial al României, Partea I, nr. 727 din 20 septembrie 2016.

5 Preambulul ordonanței de guvern și expunerea de motive a ordonanței de guvern, astfel cum a fost transmisă Parlamentului.

6 Legea nr. 227/2015 din 8 septembrie 2015 privind Codul fiscal, publicată în Monitorul Oficial al României, Partea I, nr. 688 din 10 septembrie 2015.

7 Expunerea de motive a ordonanței de guvern, astfel cum a fost transmisă Parlamentului.

8 A se vedea punctul 3.2.2 din avizul CON/2010/62, punctul 3.3 din avizul CON/2011/31, punctul 2.2 din avizul CON/2013/44 și punctul 2 din avizul CON/2016/1. Toate avizele BCE se publică pe website-ul BCE, la adresa www.ecb.europa.eu.

9 Recomandarea Consiliului din 13 iulie 2018 privind Programul național de reformă al României pentru 2018 și care include un aviz al Consiliului privind Programul de convergență al României pentru 2018 (JO C 320, 10.9.2018, p.98).

10 A se vedea punctul 3.2 din Avizul CON/2011/31.

11 A se vedea punctul 2.1 din Avizul CON/2016/1 și punctul 3.2.2 din Avizul CON/2010/62.

12 A se vedea punctul 3.1 din Avizul CON/2011/31.

13 Regulamentul (UE) 2016/1011 al Parlamentului European și al Consiliului din 8 iunie 2016 privind indicii utilizați ca indici de referință în cadrul instrumentelor financiare și al contractelor financiare sau pentru a măsura performanțele fondurilor de investiții și de modificare a Directivelor 2008/48/CE și 2014/17/UE și a Regulamentului (UE) nr.596/2014 (JO L 171, 29.6.2016, p. 1).

14 A se vedea Consiliul Organizației Internaționale a Comisiilor de Valori Mobiliare (OICU-IOSCO), Principii privind indicii de referință financiari (iulie 2013), disponibil la www.iosco.org.

15 Considerentul 26 din Regulamentul (UE) 2016/1011.

16 Articolul 11 alineatul (1) și anexa I la Regulamentul (UE) 2016/1011.

17 Directiva 2014/17/UE a Parlamentului European și a Consiliului din 4 februarie 2014 privind contractele de credit

oferite consumatorilor pentru bunuri imobile rezidențiale și de modificare a Directivelor 2008/48/CE și 2013/36/UE și a Regulamentului (UE) nr. 1093/2010 (JO L 60, 28.2.2014, p. 34).

18 Directiva 2008/48/CE a Parlamentului European și a Consiliului din 23 aprilie 2008 privind contractele de credit

pentru consumatori și de abrogare a Directivei 87/102/CEE a Consiliului (JO L 133, 22.5.2008, p. 66).

19 A se vedea articolul 5 alineatul (1) al treilea paragraf din Directiva 2008/48/CE și articolul 13 alineatul (1) al doilea paragraf litera (ea) din Directiva 2014/17/UE.

20 Articolul 2 alineatul (2) litera (a) din Regulamentul (UE) 2016/1011.

21 Considerentul 14 din Regulamentul (UE) 2016/1011.

22 A se vedea Consiliul Organizației Internaționale a Comisiilor de Valori Mobiliare (OICU-IOSCO), Principii privind indicii de referință financiari (iulie 2013), disponibil la www.iosco.org.

Sursa: site-ul BCE

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Noutati BCE

Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%, in cadrul unei conferinte de presa sustinute de Christine Lagarde, președinta BCE, si Luis de Guindos, vicepreședintele BCE. Iata textul publicat de BCE: DECLARAȚIE DE POLITICĂ MONETARĂ detalii

BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

Banca Centrala Europeana (BCE) a majorat dobanda de referinta pentru tarile din zona euro cu 0,75 puncte, la 2% pe an, din cauza cresterii substantiale a inflatiei, ajunsa la aproape 10% in septembrie, cu mult peste tinta BCE, de doar 2%. In aceste conditii, BCE a anuntat ca va continua sa majoreze dobanda de politica monetara. De asemenea, BCE a luat masuri pentru a reduce nivelul imprumuturilor acordate bancilor in perioada pandemiei coronavirusului, prin majorarea dobanzii aferente acestor facilitati, denumite operațiuni țintite de refinanțare pe termen mai lung (OTRTL). Comunicatul BCE Consiliul guvernatorilor a decis astăzi să majoreze cu 75 puncte de bază cele trei rate ale dobânzilor detalii

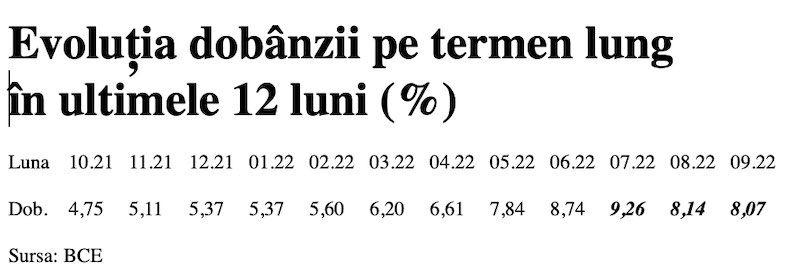

Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

Dobânda pe termen lung pentru România a scăzut în septembrie 2022 la valoarea medie de 8,07%, potrivit datelor publicate de Banca Centrală Europeană. Acest indicator, cu referința la un termen de 10 ani (10Y), a continuat astfel tendința detalii

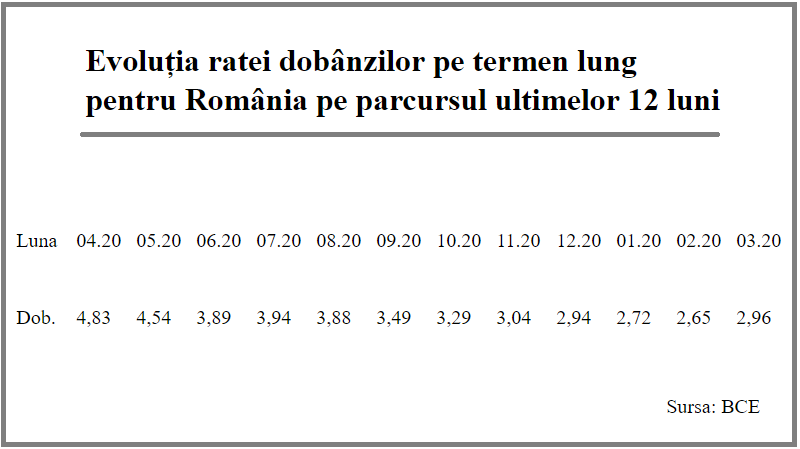

Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Rata dobânzii pe termen lung pentru România a crescut la 2,96% în luna martie 2021, de la 2,65% în luna precedentă, potrivit datelor publicate de Banca Centrală Europeană. Acest indicator critic pentru plățile la datoria externă scăzuse anterior timp de șapte luni detalii

- BCE recomanda bancilor sa nu plateasca dividende

- Modul de functionare a relaxarii cantitative (quantitative easing – QE)

- Dobanda la euro nu va creste pana in iunie 2020

- BCE trebuie sa fie consultata inainte de adoptarea de legi care afecteaza bancile nationale

- BCE a publicat avizul privind taxa bancara

- BCE va mentine la 0% dobanda de referinta pentru euro cel putin pana la finalul lui 2019

- ECB: Insights into the digital transformation of the retail payments ecosystem

- ECB introductory statement on Governing Council decisions

- Speech by Mario Draghi, President of the ECB: Sustaining openness in a dynamic global economy

- Deciziile de politica monetara ale BCE

Profil de Bancher

-

Andreea Voinea, HR Director

BCR

Andreea Voinea este absolventa a Facultatii de ... vezi profil

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- Industria prelucrătoare, în scădere semnificativă pe luna mai 2024

- România a trecut pe poziția a doua în UE la inflația anuală, după Belgia

- Inflația, redusă la 4,94%, în pofida scumpirii gazelor naturale

- Comerțul cu amănuntul, în scădere ușoară in mai 2024, față de luna anterioară

- Din Home Bank poti bloca/debloca platile cu cardul in strainatate sau pentru criptomonede si jocuri de noroc

Ministerul Finantelor

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- România, pe podium în UE la scăderea prețurilor în agricultură pe T1 2024

- Datoria publică, 52,1% din PIB după prima treime a anului

- Deficitul comercial, majorat cu 37% față de aceeași lună a anului anterior

- România, pe locul 2 în UE la costul aparent al datoriei publice

- România, tot prima la inflația anuală, dar diferența față de media UE a scăzut

Statistici

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

- Deficitul comercial, în creștere de la o lună la alta

- Prețurile industriale, aproape la fel ca în luna precedentă

- Comerțul cu amănuntul, în expansiune la început de an

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Felicitari!

Felicitari tuturor celor implicati in acest act de stabilire a normalitatii! Ar fi interesant un ... detalii

-

Nici un subiect

Nu mai vreau ... detalii

-

Felicitari!

In sfarsit un comunicat cu o exprimare corecta in limba romana, in care o banca a inteles ca ... detalii

-

Meam schimbat numărul de telefon

Bună ziua meam schimbat numărul de telefon și nu ma pot conecta la ... detalii

-

Meam schimbat numărul de telefon

Bună ziua meam schimbat numărul de telefon și nu ma pot conecta la ... detalii