Probabilitatea aparitiei unei crize bancare in Romania in 2021 este intre 5% si 12%, arata un studiu BNR

Autor: Bancherul.ro

Autor: Bancherul.ro

2021-01-19 09:26

Probabilitatea aparitiei unei crize bancare extinse in Romania in anul 2021 este intre 5% si 12%, conform unei estimari realizate de experti din cadrul Bancii Nationale a Romanei (BNR).

"Intervalul de variație al probabilității de criză bancară în sens extins pentru România în anul 2020 se situează între 7,8 la sută și 14,8 la sută, iar pentru 2021 între 5,2 și 12,2 la sută, observându-se o revenire mai lentă decât în cazul țărilor anterior comparabile, pe fondul deteriorării pe termen mediu a datoriei publice, dar și din cauza caracterului nesustenabil pre-pandemie al deficitului bugetar, o variabilă importantă utilizată", se arata in Estimarea probabilității de apariție a unei crize bancare. Studiu de caz România și UE, realizat de exerti din Banca Nationala a Romaniei (BNR): Marian Mihai, Claudia Voicilă, Laura Popescu, Virgil Dăscălescu.

Potrivit FMI, o manifestare a unei crize bancare sistemice presupune îndeplinirea a două condiții:

a) semne evidente de vulnerabilități financiare în sectorul bancar: retrageri masive de depozite, pierderi mari și/sau situații de insolvență;

b) măsuri semnificative de intervenție ca răspuns la pierderile masive din sectorul bancar: înghețarea depozitelor și/sau declararea unor zile bancare libere, naționalizări bancare semnificative, costuri fiscale de restructurare bancară, sprijin extins de lichiditate, acordarea unor garanții însemnate, precum și achiziții semnificative de active.

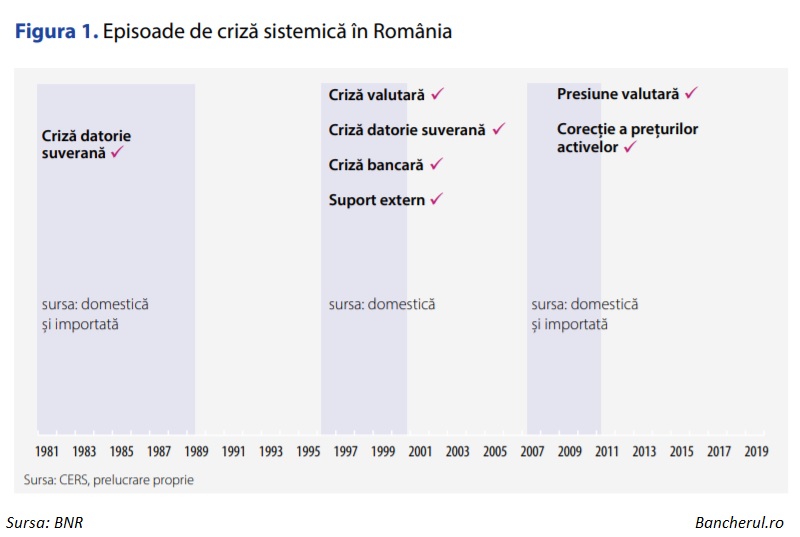

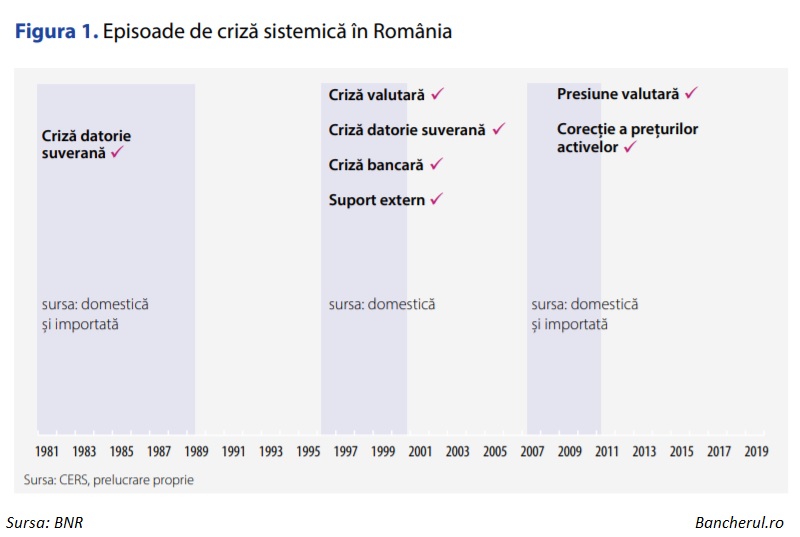

Conform evaluărilor CERS, România a înregistrat trei episoade de criză sistemică în ultimii 40 de ani (Figura 1), din care doar unul este considerat episod de criză bancară: ianuarie 1996 – decembrie 2000, care a marcat retragerea de către BNR a licențelor de funcționare a două bănci comerciale (Dacia Felix Bank și Credit Bank). Pentru alte trei bănci aflate în dificultăți financiare (Bankcoop, Bancorex și Columna), BNR a luat măsuri de corecție: demiteri în rândul membrilor fondatori, al administratorilor, al directorilor și al grupului de auditori.

Cauza principală a declanșării crizei bancare a fost derularea unor activități improprii în anii precedenți, consecință a unor politici de risc nesustenabile, cu impact asupra solidității pozițiilor financiare ale băncilor în cauză.

Concluziile studiului

Nivelul moderat al probabilității de manifestare a unei crize bancare în România pentru anul 2019 este obținut utilizând ambele abordări: în sens restrâns pe canalul insuficienței capitalului și, respectiv, în sens extins utilizând definiția probabilității de criză bancară conform criteriilor CERS.

În cazul definirii unei crize bancare în sens restrâns probabilitatea de a consemna un astfel de eveniment a avut un trend descrescător pentru perioada analizată (2014 – iunie 2020), confirmând eforturile depuse la nivelul sectorului bancar

românesc pentru creșterea rezilienței poziției de solvabilitate (inclusiv prin politici macroprudențiale), dar și datorită îmbunătățirii observate la nivelul ratei creditelor neperformante sau a dimensiunii activelor bancare.

Conform estimărilor, o creștere suplimentară a solvabilității aduce beneficii mai ridicate decât constrângerile doar dacă costul unei crize bancare este extrem de ridicat, de peste 200 la sută din PIB.

Un asemenea cost ar reprezenta o deviere permanentă a PIB de la nivelul potențial. Se poate astfel susține ideea unei capitalizări adecvate a sectorului bancar din România.

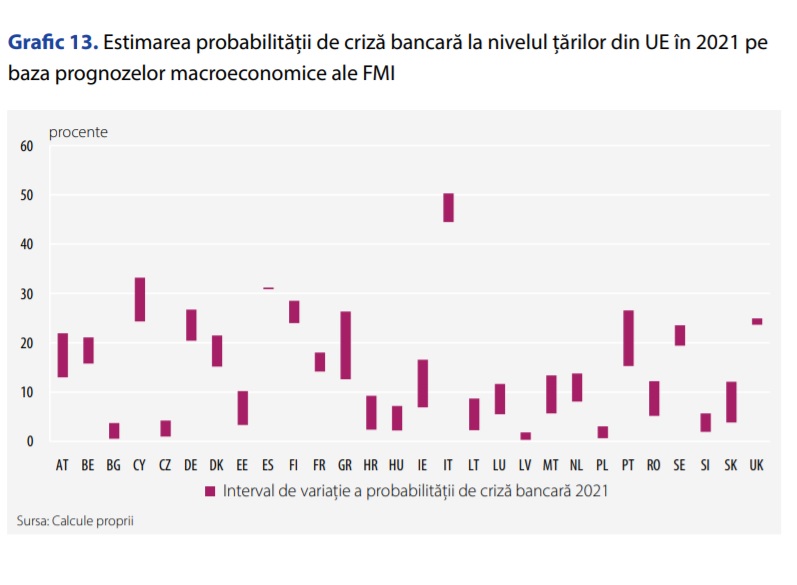

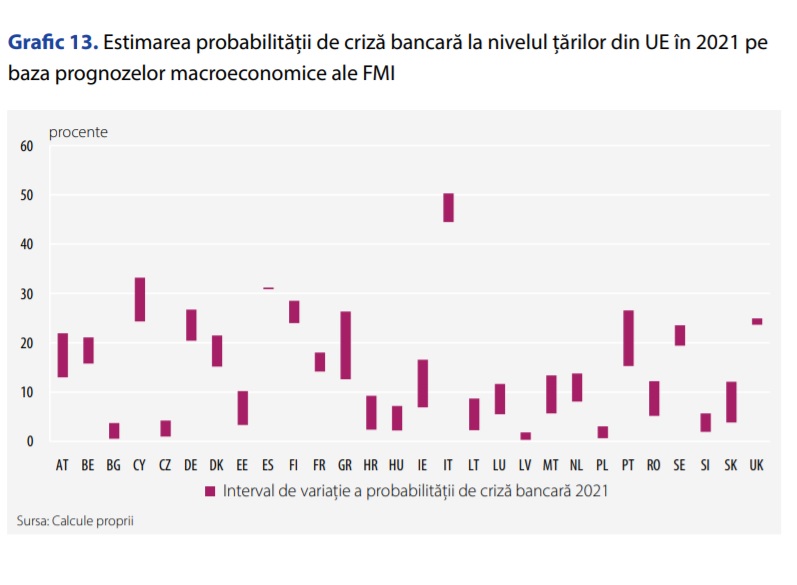

În raport cu celelalte țări membre ale Uniunii Europene, analiza crizei bancare în sens extins poziționează România în prima jumătate a clasamentului din punct de vedere al rezilienței sectorului bancar.

Totodată, au fost identificate țări cu sectoare bancare mai vulnerabile, cele mai mari probabilități de criză bancară în sens extins pentru anul 2019 fiind estimate în cazul Italiei și Ciprului.

Utilizând scenariul macroeconomic de bază al Fondului Monetar Internațional, s-a arătat impactul generalizat pe care îl are pandemia de COVID-19 asupra țărilor chiar și sub ipoteza neafectării ratei fondurilor proprii ale instituțiilor de credit, ca urmare a modificării cadrului de desfășurare a activității.

Conform modelelor utilizate, intervalul de variație al probabilității de criză bancară în sens extins pentru România în anul 2020 se situează între 7,8 la sută și 14,8 la sută, iar pentru 2021 între 5,2 și 12,2 la sută, observându-se o revenire mai lentă decât în cazul țărilor anterior comparabile, pe fondul deteriorării pe termen mediu a datoriei publice, dar și din cauza caracterului nesustenabil pre-pandemie al deficitului bugetar, o variabilă importantă utilizată.

Rezumat

Sistemul financiar a reprezentat principalul vector de propagare a crizei financiare globale din 2007-2008, caracterul unui astfel de eveniment fiind unul disruptiv.

Odată cu acest episod, interesul pentru studierea crizelor financiare, valutare sau bancare a crescut semnificativ.

În România, sectorul bancar are o pondere de aproximativ 75 la sută în totalul activelor sistemului financiar, un eveniment de criză manifestat la nivelul acestuia fiind de natură să afecteze intermedierea financiară și activitățile desfășurate de întregul sector real.

Lucrarea de față își propune estimarea probabilității de apariție a unui eveniment de criză bancară, privit în sens restrâns strict pe canalul ofertei, ca urmare a insuficienței capitalului pentru susținerea și creșterea activelor purtătoare de risc (cu precădere, credite acordate sectorului privat), respectiv în sens extins, consecință a cadrului macroeconomic și financiar aplicabil.

Studiul se bazează pe aplicarea unor metode desprinse din tehnicile de învățare automată, iar rezultatele arată că probabilitatea de a consemna un asemenea eveniment în România era relativ redusă și în scădere în intervalul 2014-2019.

Un eventual șoc sistematic, care ar putea conduce la schimbări simultane ale rezultatelor financiare la nivelul instituțiilor de credit în sensul consemnării de pierderi și plasării indicatorilor de rentabilitate economică în cozile distribuțiilor istorice (pentru definiția în sens restrâns), respectiv estimări ale probabilității de criză conform unor scenarii macroeconomice de severitate ridicată (pentru definiția în sens extins), relevă probabilități de criză semnificativ mai ridicate, fără a deveni însă cel mai probabil rezultat, aspect explicat de nivelul adecvat al capitalului băncilor.

În comparație europeană, România se poziționează în prima jumătate a clasamentului, reflecție a unui grad de risc comparabil sau chiar mai scăzut în raport cu cel specific altor

sectoare bancare din cadrul UE.

1. Introducere și literatura relevantă

Crizele bancare reprezintă evenimente rare, amenințări cu potențial disruptiv asupra economiilor locale, cu implicații inclusiv asupra stabilității financiare a economiilor partenere, ca urmare a unor efecte de contagiune și de creștere a corelației activelor financiare în timpul unor turbulențe.

Ulterior crizei financiare globale din 2007-2008, interesul studierii consecințelor unor astfel de evenimente a crescut, atât

economiștii, cât și organismele de supraveghere bancară acordând o importanță semnificativă studierii ciclurilor financiare, în special a riscului de contracție economică severă ca urmare a supraîncălzirii economiei (engl. boom and bust).

Consecințele unor astfel de contracții sunt reprezentate de fenomene precum dezintermedierea financiară, reevaluarea bilanțurilor sau corecția valorii colateralului (Claessens et al., 2011, Borio, 2012).

Totodată, băncile centrale din UE au devenit preocupate de studierea caracteristicilor și factorilor determinanți ai crizelor bancare.

Exemple pot fi Banca Centrală Europeană – Boissay et al. – „Booms and Systemic Banking Crises“ (2013), Altunbas et al. – „Bank Risk during the Financial Crises“ (2011), Banca Franței – Coudert and Idier. – „Reducing Model Risk in Early Warning Systems for Banking Crises in the Euro Area“ (2017) sau Banca Națională a Poloniei – Banbula et al. – „Optimal Level of Capital in the Polish Banking Sector“.

Atât la nivelul României (BNR), cât și la nivel european (CERS), rolul politicii macroprudențiale în identificarea, evaluarea și ameliorarea vulnerabilităților sistemului financiar s-a intensificat, iar asigurarea rezilienței acestuia cu scopul prezervării stabilității financiare a căpătat o importanță fundamentală.

Literatura de specialitate sugerează că evenimentele de criză bancară au în principal determinanți cu caracter endogen, respectiv o expansiune accelerată și nesustenabilă a activității de creditare (engl. credit boom gone wrong) – Schularik și Taylor (2012), Borio și Drehman (2009).

O altă ipoteză, conform Boissay et al. (2016), este reprezentată de caracterul prociclic al bilanțurilor instituțiilor de credit, ca urmare a finanțării din piața interbancară.

Astfel, în timpul expansiunii economice, finanțarea interbancară crește odată cu oferta de creditare, ceea ce conduce la o scădere a ratelor de dobândă și la probleme de agent (deviații de la profilul de risc relevant), lucru ce favorizează posibile evenimente de retragere a finanțării interbancare – modern bank run, similar crizei financiare globale din 2007-2008, sau a finanțării de tip retail – classic bank run.

Astfel, în vremuri bune, comportamentul băncilor setează premisele pentru următoarea criză bancară – Shin (2009), Hahm et al. (2011).

Conform lui Reinhart și Rogoff (2009, 2013), în țările dezvoltate crizele bancare au fost urmate de un declin major al activității economice și a nivelului de ocupare a forței de muncă.

Totodată, conform Laeven și Valencia (2018), crizele bancare coincid sau sunt urmate de multe ori de crize suverane și/sau valutare.

Potrivit FMI, o manifestare a unei crize bancare sistemice presupune îndeplinirea a două condiții:

a) semne evidente de vulnerabilități financiare în sectorul bancar: retrageri masive de depozite, pierderi mari și/sau situații de insolvență;

b) măsuri semnificative de intervenție ca răspuns la pierderile masive din sectorul bancar: înghețarea depozitelor și/sau declararea unor zile bancare libere, naționalizări bancare semnificative, costuri fiscale de restructurare bancară, sprijin extins de lichiditate, acordarea unor garanții însemnate, precum și achiziții semnificative de active.

Impactul asupra creșterii economice, ca urmare a manifestării unui eveniment de criză bancară, poate fi unul tranzitoriu sau permanent. Costul cumulat (direct – costuri fiscale pentru salvarea băncilor, respectiv indirect – impact asupra creșterii economice viitoare) în cele două ipoteze diferă semnificativ, în cazul primului efectele fiind temporare (1), pe un orizont scurt de timp (1-3 ani), în timp ce un impact permanent (2) ar avea implicații asupra trendului PIB, respectiv asupra nivelului PIB potențial pe un orizont îndelungat de timp.

În cazul unui impact tranzitoriu, literatura de specialitate

estimează un cost al crizei de aproximativ 20 la sută din PIB – Hoggarth et al. (2002) – 16 la sută, Ceccheti et al. (2009) – 18 la sută, Haugh et. al (2009) – 21 la sută sau Laeven și Valencia (2012) – 23 la sută.

În cazul unui impact permanent, echivalent cu o deviație

a PIB de la trend, costurile unei crize sunt mult mai însemnate, mediana estimărilor din cadrul studiilor (3) avute în vedere fiind de aproximativ 160 la sută din PIB.

Un astfel de impact presupune efecte transmise printr-o varietate de canale, precum afectarea permanentă a nivelului productivității ca urmare a diminuării eficienței alocării

capitalului în economie, sau datorită creșterii costului acestuia.

Un impact permanent ar reprezenta o manifestare a unei crize la nivelul întregii economii. Odată cu startul crizei COVID-19, de exemplu, au fost lansate diverse ipoteze de revenire a economiei, respectiv în „V”, „W” sau „L”.

Dacă primele două ipoteze sunt caracteristice unui impact

tranzitoriu cu o recuperare economică rapidă, o revenire în „L” ar reprezenta un șoc cu o persistență ridicată, recuperarea economică fiind una lentă.

Alte studii concluzionează faptul că o revenire a PIB la trendul anterior declanșării crizei este rară (Cerra și Saxena, 2008).

Totuși, așa cum și acești autori admit, astfel de estimări nu iau în considerare o posibilă situație de avânt economic excesiv, de supraîncălzire a economiei anterior episodului de criză.

Pe de altă parte, recesiuni economice severe sunt asociate cu

necesitatea adoptării unor reforme structurale (OECD, 2007), astfel că o criză bancară poate avea și efecte pozitive pe termen lung.

Conform unei baze de date cuprinzătoare realizate de FMI (Laeven și Valencia, 2009, 2013, 2018) în perioada 1970-2017 au existat 151 de crize bancare, majoritatea țărilor confruntându-se cu cel puțin o criză bancară sistemică, multe dintre ele trecând prin mai multe astfel de episoade. De cele mai multe ori, un episod de criză afectează mai multe țări, existând o contagiune semnificativă din acest punct de vedere.

Comitetul European pentru Risc Sistemic (CERS) propune o metodologie care pornește de la estimările realizate de FMI (Laeven & Valencia) și presupune două etape: abordarea

cantitativă bazată pe Financial Stress Index și evaluarea de tip expert a specialiștilor de la autoritățile naționale.

Baza de date CERS este mai extinsă decât cea a FMI, conținând mai multe episoade de criză, dar și mai lungi.

Conform evaluărilor CERS, România a înregistrat trei episoade de criză sistemică în ultimii 40 de ani (Figura 1), din care doar unul este considerat episod de criză bancară: ianuarie 1996 – decembrie 2000, care a marcat retragerea de către BNR a licențelor de funcționare a două bănci comerciale (Dacia Felix Bank și Credit Bank). Pentru alte trei bănci aflate în dificultăți financiare (Bankcoop, Bancorex și Columna), BNR a luat măsuri de corecție: demiteri în rândul membrilor fondatori, al administratorilor, al directorilor și al grupului de auditori.

Cauza principală a declanșării crizei bancare a fost derularea unor activități improprii în anii precedenți, consecință a unor politici de risc nesustenabile, cu impact asupra solidității pozițiilor financiare ale băncilor în cauză.

Lucrarea de față își propune estimarea probabilității de apariție a unui eveniment de criză bancară, privită din două perspective:

(i) în sens restrâns – strict pe canalul insuficienței capitalului, evenimentul de criză bancară este definit ca fiind situația în care într-un singur exercițiu financiar, ca urmare a unui șoc sistemic, rata fondurilor proprii totale la nivelul întregului sector bancar scade până la nivelul minim reglementat TSCR (engl. Total Supervisory Capital Requirement – valoare stabilită pentru fiecare instituție de credit în funcție de rezultatele acțiunilor periodice de supraveghere microprudențială) sau în care cota de piață cumulată a instituțiilor de credit cu o rată TSCR sub cea impusă prudențial depășește 3 la sută;

(ii) în sens extins – prin utilizarea unei variabile binare care descrie episoadele de criză bancară consemnate la nivelul

țărilor din cadrul UE, pornind de la o bază de date construită de Comitetul European pentru Risc Sistemic.

Studiul se bazează pe aplicarea unor metode desprinse din

tehnicile de învățare automată (supervizată și nesupervizată).

Aceste metode, deși foarte populare în alte domenii, sunt relativ puțin utilizate în cercetarea fenomenelor economice (Athey, 2019). Acest aspect este punctat și într-un studiu recent de la Banca Centrală Europeană (Jarmulska, 2020), ce subliniază avantajele și utilitatea acestor tehnici în construcția unor modele semnal de avertizare timpurie (engl. early warning models).

Este necesar așadar ca băncile centrale să își actualizeze constant instrumentele de analiză cu algoritmi care țin pasul cu schimbările tehnologice.

În continuare, Capitolul 2 prezintă metodologia și modul de aplicare pentru estimări relevante pentru sectorul bancar românesc utilizând definiția crizei bancare în sens restrâns, consistentă cu reducerea intermedierii financiare ca urmare a insuficienței capitalului.

Capitolul 3 cuprinde metodologia și rezultatele obținute în urma aplicării definiției în sens larg asupra țărilor din UE, utilizând în acest scop un scenariu macroeconomic acoperind perioada 2020-2021, în timp ce Capitolul 4 prezintă concluziile studiului.

2. Evaluarea probabilității de criză bancară în sens restrâns

2.1. METODOLOGIE ȘI IPOTEZE

Fenomenul de criză bancară este definit în sens restrâns ca fiind determinat de apariția unor constrângeri ale capacității de creditare pe canalul insuficienței capitalului, situație care ar putea afecta funcționarea normală a unui sector bancar.

Studiul nu își propune detalierea factorilor care ar putea conduce la astfel de evenimente, utilizând ipoteza că o astfel de criză bancară poate rezulta din propagarea și amplificarea

unor șocuri adverse generate aleatoriu.

Consemnarea unei crize bancare ar presupune ca un astfel de șoc să conducă, prin intermediul rezultatelor financiare negative, la o contracție a ratei fondurilor proprii totale până la nivelul minim reglementat TSCR la nivel agregat, pentru întregul sector bancar, sau cota de piață cumulată a instituțiilor

de credit care ar încălca cerința prudențială minimă la nivel individual să depășească 3 la sută.

Simulările derulate în cazul României arată că îndeplinirea primului criteriu nu se poate realiza fără îndeplinirea concomitentă a celui de-al doilea.

O situație contrară ar fi posibilă doar în cazul unui sector bancar mult mai fragmentat, în care bănci de mici dimensiuni ar putea genera pierderi extrem de severe.

Analiza reprezintă o evaluare a situației curente a unui sector bancar național, depinzând de nivelul ratei fondurilor proprii totale, respectiv surplusul de solvabilitate în comparație cu cerințele minime considerate.

Un alt factor determinant îl reprezintă poziționarea instituțiilor de credit, așa cum este surprinsă de indicatorii considerați.

Deși este calculată o frecvență de intrare în dificultate (reprezentând numărul cazurilor din cele 10 000 de trageri pentru care se consemnează evenimentul semnal) care poate fi privită ca o probabilitate, este important ca aceasta să fie mai degrabă interpretată în dinamică, surprinzând acumularea de vulnerabilități, în cazul creșterii, respectiv întărirea capacității de a absorbi șocuri adverse, în cazul scăderii.

Pentru realizarea simulărilor au fost culese date individuale din baza de date BankFocus (o bază de date administrată de Moody’s prin BvD4) pentru băncile din UE, reprezentând informații financiare și nefinanciare ale unor instituții de credit care au un model de afaceri similar cu cel al băncilor din România (au fost excluse băncile specializate, precum cele de investiții etc.) și care au date complete într-un exercițiu financiar pentru indicatorii utilizați.

Indicatorii surprind informații cu privire la dimensiunea, riscul de credit, calitatea activelor, solvabilitatea, profitabilitatea și eficiența instituțiilor de credit europene și românești în perioada 2014-2019 (perioada maximă disponibilă).

Ulterior, au fost rulate o serie de specificații pentru cei 8 indicatori (5) (Anexa 1) pentru a grupa băncile în clustere având caracteristici similare, urmărindu-se crearea unor grupe de bănci pentru care distribuțiile marginale ale rentabilităților economice să fie considerate similare.

Ulterior, în funcție de valorile standardizate ale indicatorilor, a fost calculată o măsură de distanță pătratică, astfel încât să fie calculată probabilitatea de apartenență la un anumit cluster pentru băncile de interes, la cea mai recentă dată (abordarea ține cont de faptul că alocarea unei bănci într-un anumit cluster este una probabilistică).

Utilizând simulări (10 000 de trageri) bazate pe diferite specificații aferente funcțiilor de distribuție cumulativă multivariată (copula de tip Gaussian sau Student cu 2,5 sau 10 grade de libertate) și de corelații (25, 50, 75 sau corelația istorică), au fost calculate rezultatul financiar pentru fiecare bancă, respectiv impactul asupra ratei fondurilor proprii totale la nivel individual și la nivel de sector bancar național.

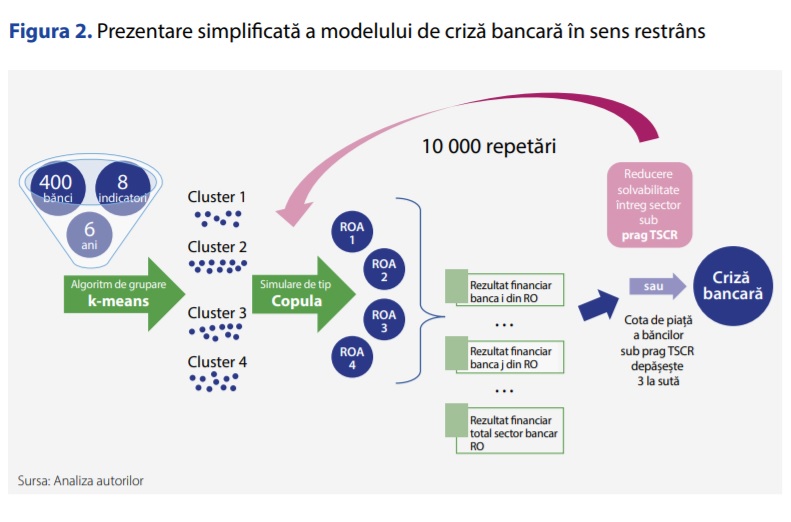

O versiune simplificată a modelului este prezentată în Figura 2.

Pentru realizarea clusterelor au fost utilizați 3 indicatori din cei 8 disponibili, aceștia fiind reprezentativi pentru dimensiune (logaritmul activelor bilanțiere totale), calitatea activelor și apetitul la risc (rata creditelor neperformante), respectiv leverage (exprimat ca datorii/total active).

Selectarea numărului de clustere s-a realizat prin elbow method

(Anexa 1), care presupune rularea unor specificații cu număr variabil de clustere și calculul unei măsuri de distanță în fiecare caz.

Deși suma distanțelor scade în mod natural odată cu creșterea numărului de clustere, poate fi observat că viteza de ajustare, respectiv panta, scade la un anumit moment, asemenea unui cot.

Astfel, specificația finală selectată a fost de patru clustere. În plus, selectarea unui număr mai ridicat de clustere poate crea probleme de instabilitate, respectiv schimbări semnificative în componența grupurilor la fiecare iterație, fără posibilitatea atingerii convergenței algoritmului.

2.2. REZULTATE ȘI STUDIU DE CAZ – SECTORUL BANCAR

DIN ROMÂNIA

Definirea apartenenței la un anumit cluster s-a realizat utilizând algoritmul de învățare nesupervizată k-means, care presupune pornirea de la un set de coordonate selectate în mod aleatoriu pentru centroizii inițiali și alocarea setului de observații către fiecare grup pe baza unei măsuri de distanță.

Ulterior, coordonatele centroizilor sunt actualizate cu valorile medii ale observațiilor, iar procesul iterativ continuă până când

alocările în cadrul clusterelor nu se modifică (algoritmul converge) sau numărul maxim de iterații este atins.

Gruparea rezultată (Grafic 1) reprezintă o variantă de hard-clustering, însă nu poate fi rezonabil presupus că o instituție de credit este caracterizată în totalitate de prezența într-un anumit grup.

Pentru derularea calculelor în cadrul studiului a fost utilizat un algoritm de soft clustering, care calculează o probabilitate de apartenență la un grup pentru fiecare bancă, pe baza unui criteriu de distanță pătratică.

Valorile mai mari indică o clasificare foarte probabilă în respectivul cluster, pe când valorile mai mici sugerează o clasificare mai puțin probabilă în acel cluster.

Caracteristicile fiecărui cluster sunt detaliate în Anexa 1, în timp ce concluziile algoritmului de clasificare, reprezentate și în grafic sunt:

(i) clusterul 1 cuprinde bănci de dimensiuni mari, cu o rată a creditelor neperformante sub medie și cu un levier mai ridicat. Rezultatele financiare a băncilor incluse în acest cluster sunt pozitive, având o medie a rentabilității activelor (ROA) de 0,7 la sută, cu o abatere standard de 1 la sută;

(ii) clusterul 2 cuprinde bănci de dimensiuni reduse, cu o rată a creditelor neperformante apropiată de medie și cu un levier extrem de scăzut.

Rezultatele financiare medii sunt pozitive, cu o medie a ROA de 0,6 la sută, însă cu o abatere standard extrem de ridicată, de 8 la sută.

Aceste valori sugerează posibilitatea înregistrării unor rezultate

financiare extrem de volatile;.

(iii) clusterul 3 cuprinde bănci de dimensiuni medii, cu rate ale creditelor neperformante ridicate și cu un nivel al levierului apropiat de medie.

Rezultatele financiare sunt negative și volatile, media ROA situându-se la un nivel de -1,1 la sută, cu o abatere standard de 5,9 la sută;

(iv) clusterul 4 cuprinde bănci de dimensiuni ușor sub medie, cu o rată a creditelor neperformante sub medie și cu un levier apropiat de medie.

Astfel de rezultate sunt aferente unor instituții de credit cu performanțe financiare bune, respectiv o medie ROA de 0,4 la sută, cu o abatere standard de 1,9 la sută.

Pentru realizarea unor simulări ale rezultatelor financiare este necesară definirea distribuțiilor marginale utilizate în specificațiile de tip copula.

Au fost analizate o serie de distribuții posibile, fiind excluse cele care nu acceptă valori negative (weibull, gamma, exponențială, etc.).

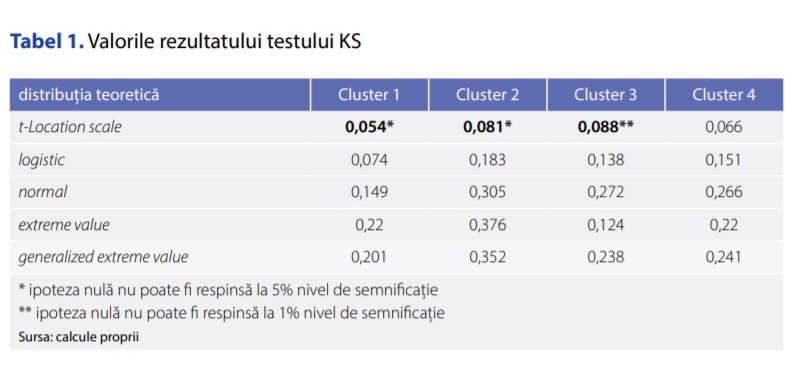

Analiza a cuprins cinci distribuții – t-Location scale, normală,

logistică, extreme value și GEV (generalized extreme value).

Conform rezultatelor testului Kolgomorov-Smirnov – KS (detaliate în Anexa 1), doar în cazul distribuției t-Location

scale ipoteza nulă (că distribuția empirică nu este diferită de cea teoretică) nu poate fi respinsă la un nivel rezonabil de semnificație.

Nivelul de similaritate între fiecare dintre cele 5 distribuții considerate și distribuția empirică a fost analizat și prin intermediul funcției cumulative de repartiție (Grafic 2).

Astfel, atât vizual, cât și statistic, se poate observa că distribuția t-Location scale este potrivită pentru utilizare în modelarea ulterioară.

Analiza rezultatelor criteriilor informaționale AIC și BIC (Anexa 1) indică tot această distribuție ca fiind cea potrivită.

Este definită de 3 parametri: location, scale și shape, fiind o generalizare a distribuției Student-t și permite un grad mai ridicat de flexibilitate în modelare, respectiv obținerea cu o frecvență mai ridicată decât în cazul distribuției normale a unor valori extreme.

Astfel, aceasta va fi utilizată în simulările și rezultatele detaliate în continuare.

Realizarea de simulări de tip copula presupune estimarea rezultatului financiar, exprimat în termeni de rentabilitate financiară (ROA) pentru fiecare dintre cele 4 clustere, utilizând distribuția marginală t-Location scale pentru fiecare cluster

(Grafic 3).

Ulterior, pentru fiecare instituție de credit este calculat nivelul ROA ca o medie ponderată în funcție de probabilitatea de apartenență la fiecare dintre cele 4 clustere.

Estimarea ROA este transpusă în profit net utilizând un nivel constant al activelor.

În scopul analizei este calculat impactul asupra fondurilor proprii doar în situația în care rezultatul financiar este negativ.

Această ipoteză de lucru este consistentă cu distribuirea profiturilor către acționari în cazul unor rezultate financiare

pozitive, nivelul acestora neafectând nivelul fondurilor proprii și, în consecință, nici solvabilitatea.

Deși pare relativ limitativă, această ipoteză nu are relevanță ridicată întrucât, de cele mai multe ori, simulările pentru care se consemnează un eveniment de criză bancară sunt însoțite de rezultate financiare negative pentru toate băncile din sectorul bancar, datorită ipotezelor de corelație pozitivă utilizate.

Ulterior, este calculat numărul de simulări din cele 10 000 în care cota de piață a băncilor care înregistrează o solvabilitate sub pragul TSCR depășește 3 la sută, respectiv numărul de cazuri în care solvabilitatea întregului sector bancar ar scădea sub pragul de referință.

Estimările sunt realizate utilizând 16 specificații de copula, respectiv cele de tip Gaussian și Student cu 2 (6), 5, 10 grade de libertate.

Pentru fiecare specificație sunt simulate rezultate utilizând o matrice de corelație conținând nivelul corelației istorice între clustere, respectiv valori standard de 25, 50 și 75 la sută.

Rezultatele estimărilor indică un nivel al probabilității anuale de apariție a unei crize bancare în România situat între 0,9 la sută și 5,5 la sută pentru perioada 2015 – 2019, în scădere față

de o valoare situată între 11 la sută și 13,3 la sută pentru anul 2014 (Grafic 4).

Variabilitatea PD este dată de diferitele specificații de copula derulate.

Totodată, aferent datei de 30 iunie 2020, situația instituțiilor de credit din România, așa cum este ea descrisă de cei trei indicatori avuți în vedere, împreună cu rezerva de capital existentă peste pragul TSCR conduc la valori între 0,7 la sută și 1,3 la sută, ușor în scădere față de anul 2019, factorul principal fiind reprezentat de creșterea rezervelor de capital ulterior deciziilor acționarilor de reținere a unei părți importante

din profitul aferent anului 2019.

În contextul pandemiei COVID-19 este rezonabil de așteptat ca rezultatele financiare obținute de instituțiile de credit să fie afectate de recunoașterea unor pierderi mai mari aferente manifestării riscului de credit.

Concomitent, consecință a reducerii volumului de credite noi acordate, profitul operațional al instituțiilor de credit ar

putea fi afectat.

Cumulul celor doi factori ar putea contribui la creșterea probabilității de a consemna un eveniment de criză bancară.

Rezultatele obținute la nivelul sectorului bancar românesc sunt consistente cu performanța instituțiilor de credit în perioada analizată.

În anul 2014, instituțiile de credit românești au înregistrat pierderi semnificative, rata creditelor neperformante situându-se la un nivel ridicat (20,7 la sută, decembrie 2014, definiție ABE), probabilitatea de apariție a unei crize bancare fiind și ea mai ridicată.

În perioada următoare, probabilitatea anuală s-a diminuat considerabil, ca urmare a evoluției favorabile a celor 3 indicatori considerați, antrenând astfel creșterea probabilității de apartenență la grupuri de bănci mai bune.

Se remarcă și o consolidare a nivelului solvabilității, fiind necesare rezultate financiare negative semnificativ mai severe

pentru ca pierderile potențiale să fie de o magnitudine suficientă pentru erodarea fondurilor proprii până la un nivel la care rata acestora să fie egală cu TSCR.

Valorile mai ridicate ale probabilității de apariție a unei crize bancare sunt obținute în principal în cazul unor simulări în care nivelul corelației între rezultatele financiare ale băncilor este presupus ridicat (75 la sută), corespunzător unui scenariu în care instituțiile de credit sunt afectate în mod sistematic de factorii de risc.

Creșterea corelației activelor financiare în timpul perioadelor de turbulențe reprezintă, de altfel, unul dintre factorii care accentuează pierderile.

Distribuția cazurilor în care se consemnează un eveniment de criză bancară variază în principal în funcție de ipotezele cu privire la rezerva de capital existentă și de nivelul de referință considerat pentru cota de piață cumulată, precum și în funcție de specificațiile utilizate în cadrul simulărilor.

Astfel, în cazul în care pentru estimările aferente anului 2019 este utilizată distribuția marginală t-Location scale, o specificație copula de tip Student cu 2 grade de libertate (grafic 5) și o corelație de 25 la sută, sunt înregistrate 114 cazuri de criză din 10 000 de simulări, din care doar 32 îndeplinesc criteriul de contracție a solvabilității sub nivelul TSCR la nivel de sector.

Criteriul privind pragul de 3 la sută pentru cota de piață a băncilor sub TSCR este îndeplinit pentru toate cele 114 cazuri de criză.

Astfel, probabilitatea de apariție a unei crize bancare este estimată la 1,14 la sută.

În cazul unei corelații mai ridicate, de 75 la sută, numărul cazurilor de criză crește până la 136.

Se observă că un grad de corelație ridicat al rezultatelor conduce la o probabilitate de criză mai mare.

Calculul probabilității de criză poate fi extins cel puțin în două direcții: (i) utilizând valori ipotetice ale rezervei de capital față de pragul TSCR; și (ii) utilizând simulări condiționate de o centilă conservatoare a distribuției pentru toate cele patru clustere (centila 10).

Aceste simulări (Grafic 6) au rolul de a completa rezultatele deja obținute și de a analiza într-un context mai larg situația sectorului bancar românesc de la finalul anului 2019.

Utilizând diferite niveluri ale rezervei de capital (7) se poate observa caracterul neliniar urmat de probabilitatea de criză bancară.

În faza inițială are loc o descreștere accelerată a PD, în timp ce valori mai ridicate ale rezervei de capital (de peste 15 la sută) conduc la o scădere marginală, nesemnificativă.

Această evoluție sugerează că beneficiile creșterii rezervei de capital sunt neliniare.

În cazul derulării unor simulări condiționate la centila 10, probabilitatea de a consemna o criză bancară crește până la 30 la sută (utilizând o corelație de 75 la sută).

În cazul schimbării nivelului pragului predefinit la care se consideră că se consemnează un episod de criză bancară, plaja de probabilități condiționate obținute arată că, de exemplu, o rezervă de sub 2 puncte procentuale față de prag este echivalentă cu o probabilitate de criză de aproape 100 la sută.

În aceste condiții, devine relevantă studierea legăturii dintre beneficiile și constrângerile aduse de creșterea, la momentul inițial, a nivelului de solvabilitate (situația curentă – dec. 2019).

Este studiată legătura în condiții de tip caeteris paribus, fără a considera impactul direct sau cel cauzat de alte bucle de feedback asupra sectorului bancar ca urmare a manifestării unui fenomen de criză bancară.

Creșterea solvabilității se realizează prin reducerea activelor ponderate la risc, respectiv prin afectarea numitorului, în timp ce nivelul fondurilor proprii este păstrat constant (afectat ulterior de simulările descrise anterior).

Creșterea solvabilității în acest mod are două efecte ce trebuie

comparate:

• Beneficiile brute așteptate – definite ca o reducere a costurilor așteptate ale crizei.

Reducerea costurilor este estimată ca produs între scăderea probabilității de criză (ΔPD) ca urmare a creșterii ratei fondurilor proprii totale și costurile unei crize bancare, exprimate ca procent din PIB.

Acestea au fost variate între 0 la sută și 500 la sută din PIB, acoperind o plajă relativ exhaustivă de valori (literatura de specialitate estimează costuri între 20 la sută – criză tranzitorie și 160 la sută – criză permanentă, transpusă asupra trendului PIB).

Pentru scopurile studiului, s-a presupus că nu există o influență a rezervei de capital asupra costului unei crize bancare.

În caz contrar, odată cu creșterea solvabilității ar avea loc și o reducere a costului crizei. Având în vedere nivelul scăzut al probabilității de apariție a unei crize bancare, (utilizând

date disponibile la decembrie 2019, probabilitatea medie este de 1,2 la sută), beneficiile estimate sunt relativ reduse. De exemplu, în cazul creșterii cu 0,5 puncte procentuale a ratei fondurilor proprii totale, probabilitatea de criză scade în medie

cu 11 puncte de bază.

Această scădere marginală devine relevantă dacă costurile

unei crize sunt extrem de ridicate, de 250 la sută din PIB.

Astfel, beneficiile brute ating aproximativ 0,25 la sută din PIB. În același timp, conform estimărilor, impactul scăderii nivelului activelor ponderate la risc pentru a crește solvabilitatea cu

0,5 puncte procentuale este estimat în medie la 0,22 puncte procentuale asupra PIB.

Conform acestor rezultate, beneficiile ar depăși constrângerile.

• Constrângerile datorate creșterii rezervei de capital sunt estimate pornind de la ipoteza că instituțiile de credit își măresc nivelul solvabilității prin dezintermediere, respectiv prin scăderea soldului creditelor, cu impact estimat asupra PIB (impactul este calculat prin intermediul unei elasticități).

Cu cât creșterea solvabilității este mai mare, cu atât nivelul dezintermedierii crește, iar impactul asupra PIB este mai

ridicat. Pentru determinarea solvabilității optime pentru diferite niveluri ale costului crizei sunt comparate beneficiile aduse de scăderea PD și constrângerile datorate creșterii solvabilității (Grafic 7).

Optimul solvabilității în cazul sectorului bancar din România este estimat pornind de la probabilitatea de criză bancară de aproximativ 1,2 la sută, aferentă anului 2019.

Aceasta este relativ redusă și în scădere, astfel că beneficiile reducerii suplimentare a acesteia (prin creșterea solvabilității) ar depăși efectele constrângerii creditării doar dacă nivelul costului unei crize este unul extrem de ridicat, de peste 200 la sută din PIB.

Solvabilitatea optimă în cadrul graficului ne arată faptul că pentru costuri ale crizei mai mici de 200 la sută din PIB solvabilitatea optimă nu este mai ridicată decât cea actuală.

Pentru costuri extrem de ridicate se poate observa că solvabilitatea optimă este mai mare decât cea actuală: 24,5 la sută pentru 300 la sută din PIB și peste.

3. Analiza probabilității de criză bancară în sens extins

3.1. METODOLOGIE MODEL MACROECONOMIC

Analiza probabilității de criză bancară în sens extins are în vedere faptul că există o serie de factori (în special macroeconomici) alături de nivelul capitalului, care pot

influența modul de funcționare a sectorului bancar, factori care nu vizează exclusiv oferta.

Astfel, în pofida unei situații adecvate din punct de vedere prudențial, în anumite perioade instituțiile de credit ar putea fi constrânse să recurgă la redimensionarea activității, cu efecte negative asupra sectorului real.

Ambele abordări utilizate pentru estimarea probabilităților de criză (în sens restrâns, respectiv extins) au presupus aplicarea unor tehnici din sfera învățării automate (engl. Machine Learning).

Dacă abordarea anterioară utilizează tehnici de învățare nesupervizată, abordarea din cadrul acestui capitol folosește una din tehnicile de învățare supervizată, respectiv clasificarea pe bază de arbori (algoritmii utilizați sunt bagging, respectiv random forest).

Algoritmii de învățare supervizată presupun abilitatea unui model de a învăța din date pentru care se cunoaște încadrarea/eticheta, pentru ca ulterior modelul să fie utilizat în scopul realizării de predicții pe un set nou de date, pentru care se cunosc valorile factorilor predictori.

Tehnica de clasificare bazată pe arbori presupune urmărirea recursivă a deciziei în funcție de criteriul predictorului ales la fiecare nod și alegerea unei ramuri „adevărat” sau „fals” până la nodul final numit frunză ce conține încadrarea: criză sau nu.

Algoritmul alege optim cea mai relevantă variabilă, respectiv prag, astfel încât să minimizeze o funcție de pierdere descrisă în acest caz prin intermediul indexului Gini, ce crește o dată cu numărul de observații clasificate incorect, în final obținându-se cea mai bună acuratețe de predicție dat fiind setul de dezvoltare.

Diferența fundamentală între cele două metode, bagging, respectiv random forest, este că în cadrul celei dintâi se

alege la fiecare nod o variabilă de discriminare din tot setul de predictori, în timp ce în cadrul celei de-a doua se alege dintr-un subset aleatoriu din lista de predictori (Anexa 3A).

În mod clasic, după crearea pădurii de arbori, observațiile din setul de testare se trec prin fiecare arbore, obținându-se o clasificare, respectiv încadrarea finală ce rezultă din majoritatea voturilor după agregarea răspunsurilor tuturor arborilor care, prin modul de construcție, sunt necorelați.

Estimarea unei probabilități de manifestare a unui episod de criză bancară reprezintă însă o sarcină mult mai complexă decât simpla clasificare binară.

De aceea, în baza frecvenței observate la nivelul nodurilor terminale în care a fost clasificată o observație, s-a recurs la estimarea unei probabilități de criză prin utilizarea unei funcții de proximitate.

Spre deosebire de simpla raportare a numărului de cazuri în care o observație este etichetată ca un episod de criză bancară în raport cu numărul total de cazuri, utilizarea funcției de proximitate permite aplicarea unui sistem de pondere dependent de numărul observațiilor clasificate în același nod pentru fiecare din arborii utilizați în cadrul modelului de tip random forest, astfel că aceștia nu mai contribuie în mod egal la determinarea probabilității finale.

În cazul modelului prezent, au fost utilizate etichete privind situațiile de criză, respectiv non-criză provenind din setul istoric de crize bancare disponibil în baza de date a Comitetului European pentru Risc Sistemic, respectiv un set extins de variable macroeconomice ca și predictori (8).

Detalii suplimentare privind istoricul de crize bancare,

respectiv algoritmii de calcul se regăsesc în Anexele 2 și 3.

În cadrul studiului, au fost utilizate și o serie de variabile calitative care descriu cadrul de guvernanță al unei țări (Voice and Accountability, Political Stability No Violence, Government Effectiveness, Regulatory Quality, Rule of Law, Control of Corruption), variabile create și determinate anual de Banca Mondială și utilizate de agențiile de rating.

Indicatorii sunt standardizați, luând valori între -2,5 (cadru de guvernanță slab) și 2,5 (cadru de guvernanță performant).

Ca urmare a corelației ridicate dintre aceste variabile, s-a recurs la rescrierea acestora prin aplicarea metodei componentelor principale (PCA), reținându-se o singură variabilă agregat reprezentând coordonatele primei dimensiuni rezultate în urma rescrierii ortogonale (aceasta explică 89 la sută din variația variabilelor inițiale).

Poziția României este una relativ slabă în privința indicatorilor de guvernanță în raport cu celelalte țări din UE, în special în ceea ce privește categoria „eficiența politicilor guvernamentale”, o situație care se înrăutățește constant din 2015 și unde România înregistrează la momentul actual singura valoare negativă din UE.

3.2. STUDIU DE CAZ – ROMÂNIA ȘI ȚĂRILE DIN

UNIUNEA EUROPEANĂ

Rezultatele obținute diferă față de cele estimate conform abordării în sens restrâns care ia în calcul doar evoluția capitalului instituțiilor de credit.

Astfel, includerea cadrului macroeconomic, respectiv a elementelor care surprind cadrul de guvernanță, plasează probabilitatea de criză bancară la un nivel mai ridicat decât cel estimat strict pe baza solvabilității la definiția în sens restrâns a crizei bancare.

Utilizarea unei definiții a crizei bancare în sens extins scoate în evidență variabilele cu un puternic caracter de avertizare timpurie: prețul imobilelor, nivelul creditării în economie, nivelul

deficitului bugetar și al datoriei publice, poziția investițională și gradul de dezvoltare a țării.

Un rol important este jucat și de rata creditelor neperformante, precum și de cadrul de guvernanță al țării (a se vedea Anexa 3D).

Pentru anul 2019, modelele utilizate arată o probabilitate de criză bancară în România situată între 2 la sută și 7,1 la sută, în ușoară creștere față de 2018, din cauza adâncirii simultane a deficitului de cont curent și a deficitului guvernamental, precum și din cauza înrăutățirii cadrului de guvernanță.

Valorile estimate pentru criza bancară în sens extins sunt substanțial mai ridicate față de valorile crizei în sens restrâns,

consecință a unui cadru macroeconomic și financiar aplicabil consistent cu un risc mai ridicat decât caracteristicile intrinseci ale băncilor românești, având capacitatea de a genera probleme unui sector bancar de altfel solid.

Pentru anul 2020, utilizând un scenariu de bază dezvoltat conform prognozei Fondului Monetar Internațional pentru variabilele macroeconomice și menținând constanți factorii calitativi, se estimează o creștere substanțială a probabilității de criză bancară în sens extins datorită condițiilor economice dictate de pandemia COVID-19, estimările variind între 7,8 la sută și 14,8 la sută, în condițiile în care nivelul de solvabilitate a fost menținut constant.

Nivelul estimat pentru anul 2021 al probabilității de criză bancară variază între 5,2 și 12,2 la sută datorită ameliorării

cadrului macroeconomic, anticipându-se un proces lent de revenire la situația pre-pandemie (Grafic 10).

Pentru fiecare țară din Uniunea Europeană (inclusiv Marea Britanie), modelul a fost dezvoltat pe un eșantion de dezvoltare ce nu conține datele țării respective și testat pe valorile predictorilor aferente țării (eșantion de testare), conferind astfel modelului un grad de generalizare adecvat în scopul efectuării de predicții.

Acuratețea modelului la nivel european este de 89 la sută (Anexa 3C), calitatea modelului fiind în primul rând afectată de precizia cu care au fost etichetate anual episoadele de criză bancară în baza de date CERS.

Conform abordărilor utilizate, în raport cu țările din UE, România se situa în anul 2019 la un nivel scăzut al probabilității de manifestare a unei crize bancare.

Din perspectivă internațională, România se poziționează în prima jumătate a clasamentului țărilor din cadrul UE din punct de vedere al rezilienței sectorului bancar, cu probabilități de criză asemănătoare cu state din regiune precum Ungaria

sau Slovacia (Grafic 11).

Țări care se remarcă din perspectiva unor probabilități reduse

sunt Polonia, Letonia și Cehia, în timp ce Italia prezintă cea mai ridicată probabilitate de criză bancară la nivelul Uniunii Europene în 2019.

Pentru scenariile macroeconomice europene acoperind perioada 2020-2021 a fost folosită baza de date a Fondului Monetar Internațional – World Economic Outlook – la octombrie 2020.

O serie de indicatori au fost menținuti constanți la nivelul din 2019: indicatorul de solvabilitate, nivelul rezervelor internaționale, prețurile imobiliare și nivelul intermedierii (exprimat ca raport între soldul creditelor și PIB), ca urmare a

absenței unor prognoze uniforme pentru toate țările.

Ratele de NPL utilizate au fost estimate prin intermediul unui model panel în care singura variabilă exogenă utilizată a fost creșterea economică.

Poziția netă investițională a fiecărei țări a fost estimată plecând de la structura actuală a deținerii de datorie publică în țara respectivă (luând în considerare procentul deținut de nerezidenți) și deficitul guvernamental prognozat.

Graficul 12 prezintă impactul generalizat pe care îl are cadrul economic și financiar generat de pandemia de COVID-19 asupra țărilor din Europa.

România se situează la un nivel mai scăzut decât valoarea mediană estimată pentru țările UE în anul 2020.

În context european, se observă o creștere a probabilitații de criză bancară la toate țările, remarcându-se cu precădere Italia și Cirpru.

În anul 2021, reflectat în Graficul 13, se poate observa o scădere a probabilităților de criză bancară în statele din cadrul UE, însă valoarea intervalului pentru România rămâne relativ ridicată pe fondul deteriorării pe termen mediu a datoriei publice.

(1) Laeven and Valencia (2012) – pierdere cumulativă a PIB de 23 la sută pe un orizont de 2 ani.

(2) Haldane (2010) – pierderea cumulativă datorată crizei financiare din 2008 este de natură permanentă și se situează între 90 la sută și 350 la sută din PIB la nivel global.

(3) Turrini et al. (2010) – 197 la sută din PIB, Cerra and Saxena (2008) – 158 la sută din PIB, Boyd et al. (2005) până la 300 la sută din PIB etc.

(4) https://www.bvdinfo.com/en-gb/

(5) În prealabil indicatorii au fost standardizați la un zscore iar valorile extreme au fost limitate (engl. winsorization) la centilele 2, respectiv 98. Indicatorii utilizați sunt log(Total active), cost/venit (cost-to-income), marja netă de dobândă (net interest margin), rata fondurilor proprii totale, rata fondurilor proprii de nivel 1, active per angajat, rata creditelor neperformante și un indicator de levier (datorii/active).

(6) S-a considerat că pentru scopul simulărilor utilizarea de distribuții multivariate cumulative de tip Student având un număr de grade de libertate mai scăzut de 2 nu este plauzibilă.

(7) Termenul „prag de criză” este utilizat cu același sens.

(8) https://www.esrb.europa.eu/pub/financial-crises/html/index.en.html

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Analiza

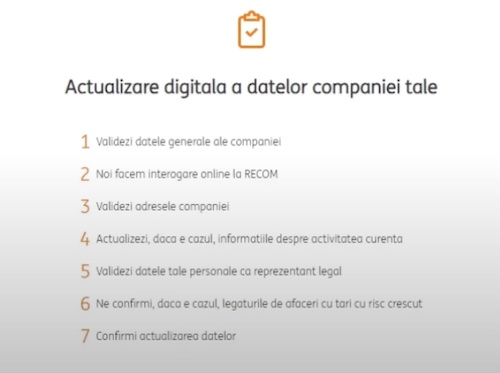

La care banci se poate face actualizarea online a datelor de catre firme

Actualizarea online a datelor firmelor, pe site-urile sau in aplicatiile bancilor, este posibila la doar trei institutii de credit, la restul fiind nevoie de prezenta intr-o sucursala. ING Bank a anuntata ca a introdus opțiunea de actualizare a datelor 100% detalii

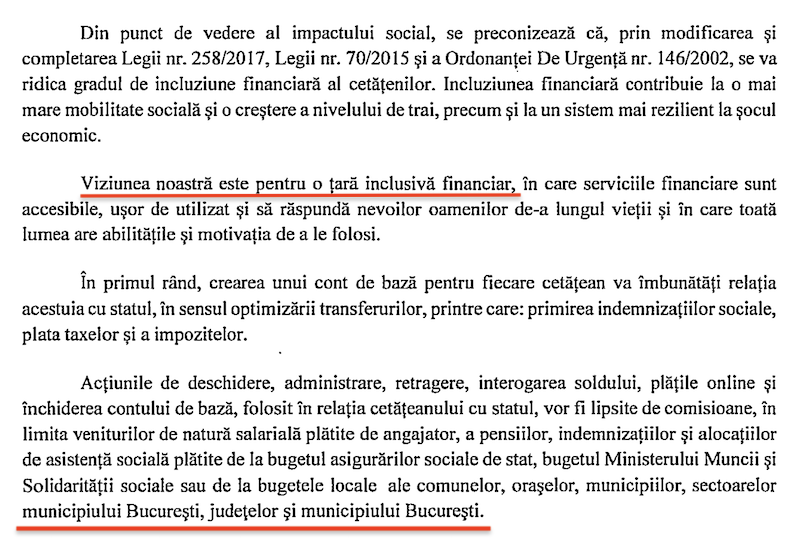

Conturi bancare gratuite pentru incasarea salariului, pensiei si indemnizatiilor sociale. Dar cine poate sa-si faca unul?

Legea care permite in prezent celor fara conturi bancare sa-si deschida unul nou, denumit cont de baza, fara comisioane de deschidere, inchidere si retragere numerar la bancomat, a fost modificata de Parlament. Noua varianta a acestei legi, care mai asteapta detalii

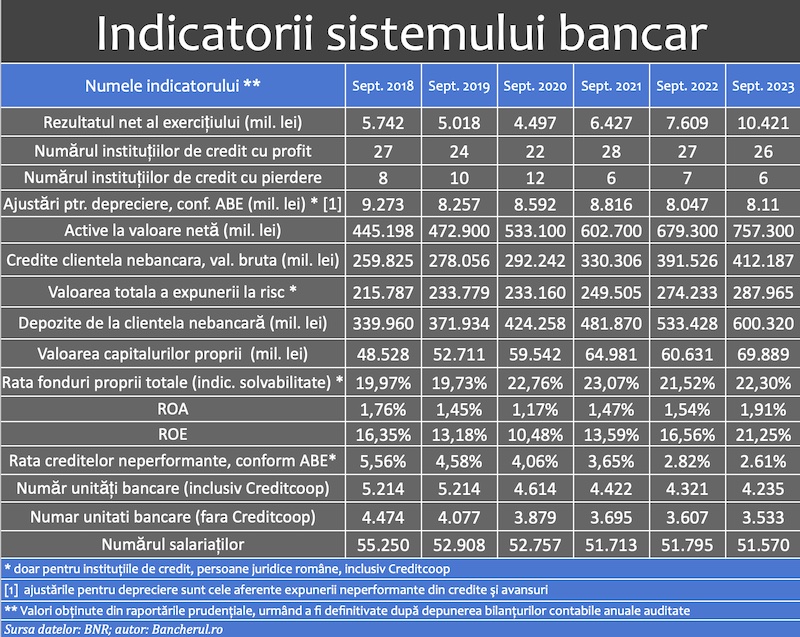

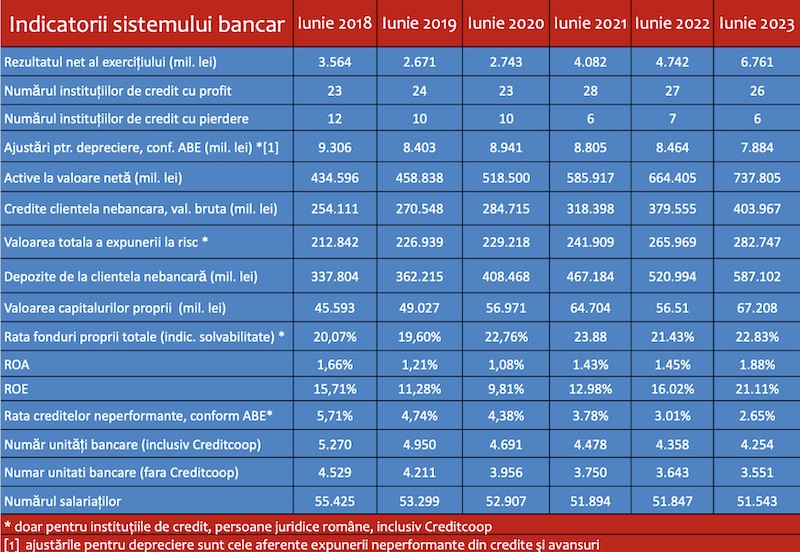

Indicatorii sistemului bancar la finalul trimestrului 3 din 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calculați pe baza raportărilor financiar-contabile trimise la banca centrală de instituțiile de credit, detalii

Indicatorii sistemului bancar la finalul T2 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calculați pe baza raportărilor financiar-contabile trimise la banca centrală de instituțiile de credit, detalii

- Genoxinvest, o frauda online deghizata in platforma de investitii in criptomonede

- Raiffeisen nu-si despagubeste clientii fraudati online

- BRD plateste o dobanda de doar 0,1% la depozitele vechi, in stoc

- Bancile au facut un profit record de 10 miliarde lei in 2022

- Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul, obligati de judecatori sa achite prima de stat unui fost client

- Profitul bancilor, in crestere cu 19%

- Indicatorii sistemului bancar la finalul T1 2022

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- România - prima în UE la inflație, prin efect de bază

- Inflația anuală, în scădere la 7,23%

- Avansul PIB pe 2023, recalculat la 2,1%. Rezultatul nominal, majorat cu circa 15 miliarde lei

Ministerul Finantelor

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

- Deficitul bugetar, cvasistaționar în iunie dar problematic la mijlocul anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

- Producția de cereale boabe pe 2023, cu o zecime mai mare față de anul precedent

- România, țara UE cu cea mai mare creștere a costului salarial

- Deficitul comercial în prima lună a anului, la cea mai mică valoare din septembrie 2021 încoace

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rămas în urma cu ratele , va rog frumos sa ma ajutați cumva , soțul a pierdut ... detalii

-

Am depus bani și nu mi au intrat in cont

Sa se rezolve ... detalii

-

costul total al creditarii

dobanda efectiva are o rata procentuala anuala=DAE , si o formula de calcul ( anexa 1 - OUG 50/2010 ... detalii