Bancile apreciaza ca fiind un risc sistemic sever nerambursarea creditelor acordate populatiei si firmelor, din cauza crizei COVID-19, conform sondajului privind riscurile sistemice realizat de Banca Nationala a Romaniei (BNR) in primul trimestru al acestui an.

Iata prezentarea rezultatelor sondajului de catre BNR:

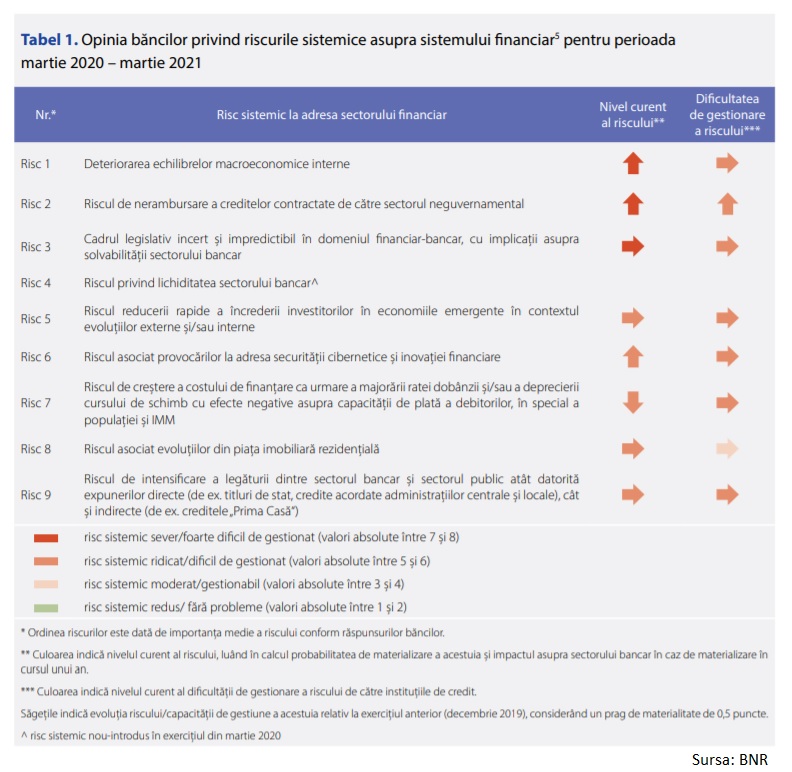

Băncile au încadrat în categoria de riscuri sistemice severe următoarele elemente:

(1) deteriorarea echilibrelor macroeconomice interne,

(2) riscul de nerambursare a creditelor contractate de către sectorul neguvernamental și

(3) cadrul legislativ incert și impredictibil în domeniul financiar-bancar.

Acestea sunt evaluate cu o probabilitate de apariție foarte ridicată și drept dificil de gestionat.

Similar exercițiului anterior, deteriorarea echilibrelor macroeconomice interne își consolidează poziția de cel mai semnificativ element generator de risc sistemic, acesta antrenând efecte și asupra celorlalte vulnerabilități.

Cea mai mare creștere din punct de vedere al importanței

este înregistrată în cazul riscului de nerambursare a creditelor contractate de sectorul neguvernamental, fiind consecința efectelor economice negative generate de pandemia COVID-19.

Acesta din urmă a urcat două categorii, de la nivelul de risc

moderat.

De asemenea, potrivit analizelor BNR, deteriorarea echilibrelor macroeconomice interne este considerată un risc sistemic sever pentru stabilitatea fi nanciară, inclusiv din perspectiva structurii și a costului de fi nanțare a deficitului bugetar.

Așteptările legate de creșterea economică în România indică o contracție de până la 6 la sută pentru anul 2020, urmată de o revenire în teritoriul pozitiv în 2021.

În acest context, se estimează o creștere a ratelor de nerambursare pentru creditele acordate sectorului neguvernamental, riscul fi ind evaluat la un nivel mediu și în

creștere în următoarea perioadă.

În plus, riscul provenind din cadrul legislativ incert și impredictibil în domeniul fi nanciar-bancar este considerat la un nivel ridicat, cu o perspectivă de creștere în intervalul următor.

Promovarea unor inițiative legislative care vin în completarea moratoriului public și propun o extindere a sferei de aplicare, fără a fi însoțite însă de studii de impact asupra sectorului bancar, poate majora hazardul moral și poate avea consecințe negative asupra capacității de creditare a băncilor.

Conform instituțiilor de credit, sunt clasate la un nivel ridicat următoarele riscuri:

(1) riscul privind lichiditatea sectorului bancar,

(2) riscul reducerii rapide a încrederii investitorilor în economiile emergente,

(3) riscul asociat inovației fi nanciare și provocărilor la adresa securității cibernetice,

(4) riscul de creștere a costului de finanțare,

(5) riscul asociat evoluțiilor din piața imobiliară rezidențială și

(6) riscul de intensificare a legăturii dintre sectorul bancar și sectorul public.

Riscul privind lichiditatea sectorului bancar este nou-introdus în această evaluare și ocupă locul 4 în harta riscurilor, după importanță, fi ind încadrat în aceeași categorie cu riscul asociat

reducerii încrederii investitorilor în economiile emergente.

Din punct de vedere al nivelului, se observă o ușoară înăsprire în cazul riscului asociat inovației fi nanciare, atât din perspectiva probabilității de apariție, cât și a impactului asupra sectorului bancar, coroborată cu o reducere marginală a nivelului riscului asociat creșterii costului de fi nanțare.

Capacitatea de gestionare a riscurilor de nivel ridicat se menține relativ neschimbată față de exercițiul anterior.

Chestionarul curent cuprinde și două întrebări adiționale referitoare la:

(1) principalele repercusiuni asupra instituțiilor de credit generate de pandemia COVID-19 și

(2) posibilele implicații pe termen lung din perspectiva evoluțiilor ratelor de neperformanță, a nivelului de lichiditate și gradului de solvabilitate ale intrării în vigoare a OUG nr. 37/2020.

În general, instituțiile de credit se așteaptă la o deterioare a condițiilor economice cu posibile consecințe asupra ratingului de țară, însă magnitudinea acestora este condiționată de modalitatea de reluare a activității economice, fiind astfel dificil de estimat în prezent.

În plus, activitatea de creditare este previzionată să rămână modestă sau chiar să înregistreze o scădere, din cauza impactului asupra lichidității sectorului bancar, creșterii ratelor de neperformanță și chiar reducerii numărului de debitori eligibili.

Băncile consideră că ratele de neperformanță vor înregistra o creștere ca urmare a efectelor pandemiei COVID-19 după încheierea perioadei în care debitorii au posibilitatea de amânare a plații ratelor scadente, însă magnitudinea acesteia este strâns legată de repornirea activității economice.

Astfel, efectul pozitiv al OUG nr. 37/2020 asupra capacității de plată a debitorilor este așteptat să fi e de scurtă durată și nu se extinde asupra debitorilor neeligibili care înregistrau deja difi cultăți financiare ce se pot amplifi ca în condițiile economice actuale.

Din punct de vedere al lichidității, efectul nu este considerat major pe termen scurt, sistemul bancar având un nivel confortabil al indicatorului, dar efectele se pot vedea și în viteza redusă a creditării.

Din perspectiva solvabilității, efectele negative se vor materializa în creșterea activelor ponderate la risc, dar în general se consideră că sectorul bancar dispune de resursele necesare pentru a absorbi impactul negativ.

Suplimentar față de riscurile incluse în Chestionarul privind riscurile sistemice (Anexa 2), au fost identificate următoarele trei elemente:

(i) riscul de menținere a unei evoluții modeste a activității de creditare a sectorului companiilor nefinanciare,

(ii) riscul de pierderi provocate de interpretări excesive ale cadrului normativ aplicabil activitățiii bancare de către autoritățile publice cu atribuții de control și

(iii) riscul provenind din creșterea accelerată a creditării populației.

În timp ce pentru primele două riscuri probabilitatea de apariție este considerată ridicată, riscul de creștere excesivă a creditării populației are o probabilitate de apariție foarte redusă.