Curtea Constitutionala a Romaniei (CCR) a decis ca o diferenta de curs valutar de o anumita amploare, atat ca valoare cat si in timp, dar nu una modica, precum de 20%, cum se prevede in noua lege a darii in plata, poate constitui o situatie de impreviziune.

Ceea ce inseamna ca bancile pot fi obligate de o noua lege sau de instantele de judecata sa echilibreze contractele de credit, adica sa reduca rata lunara pe care detinatorii imprumuturilor o au de platit.

"Curtea constată că diferenţele de curs valutar de o anumită amploare, sub aspectul cuantumului şi întinderii în timp, pot constitui, în sine, o situaţie de impreviziune, pentru că la momentul contractării creditului, deşi părţile au avut în vedere o anumită fluctuaţie valutară inerentă oricărui contract convenit în monedă străină, nu se poate afirma cu drept temei că riscul astfel acceptat a depăşit ceea ce este rezonabil", potrivit CCR.

Opinia CCR se regaseste in Decizia nr.731 din 6 noiembrie 2019 prin care a stabilit ca este neconstitutionala Legea pentru modificarea şi completarea Legii nr.77/2016 privind darea in plata a unor bunuri imobile în vederea stingerii obligaţiilor asumate prin credite.

Legea declarata neconstitutionala de CCR a fost initiata de cuplul anti-sistem bancar Zamfir-Piperea si prevedea ca o locuinta obtinuta prin credit ipotecar poate fi predata bancii, in vederea iertarii de toate datoriile, daca leul s-a depreciat cu peste 20% fata de o alta valuta in care a fost obtinut imprumutul, precum francul elvetian (CHF) sau euro.

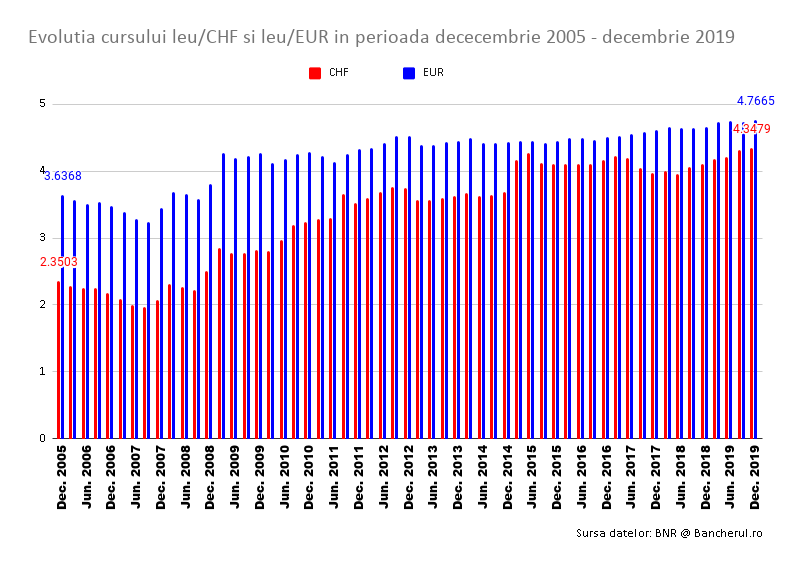

In anii 2007 si 2008, cand bancile au acordat cele mai multe credite in CHF, cursul mediu leu/CHF a fost 2,17 lei pentru un CHF.

Din cauza crizei izbucnite in 2008, cursul a crescut constant in urmatorii 10 ani, pana la 4,34 lei la finalul lui 2019, ceea ce inseamna ca francul si-a dublat valoarea, adica s-a apreciat cu 100% fata de leu. (vezi foto)

O diferenta de curs valutar de 100% poate fi considerata una de amploare, comparativ cu cea de 20%, stabilita de lege, ceea ce inseamna ca ar putea intruni conditia de impreviziune, in acceptia Curtii Constitutionale.

In aceste conditii, daca o noua lege va fi votata de Parlament, care sa prevada darea in plata la o diferenta de curs valutar leu/CHF de 100%, este posibil ca aceasta sa fie acceptata de Curtea Constitutionala.

In privinta creditelor in euro, cursul de schimb mediu leu/EUR in perioada 2007-2008 a fost 3,51 lei pentru un euro, valoare care a ajuns la finalul lui 2019 la 4,76 euro, ceea ce inseamna o depreciere a leului in raport cu euro de 35%.

Daca in cazul CHF diferenta de curs valutar poate fi considerata fara tagada una semnificativa, in privinta euro situatia nu este atat de clara, pentru ca unii, adica cei cu credite in euro, ar putea spune ca este mare, in timp ce altii, adica bancile, ca este mica.

Intrebarea e: cum va stabili Curtea Constitutionala ca un astfel de procent, de 35%, reprezinta o depreciere semnificativa sau moderata, in cazul in care va primi spre dezbatere o noua lege cu acest procent? Sau cu un procent chiar mai mare, dat fiind ca este de asteptat ca euro sa creasca in continuare fata de leu.

Iata motivarea CCR privind respingerea legii privind darea in plata cu privire la cresterea cursului de schimb cu 20%:

"Examinând articolul unic pct.2 [cu referire la art.4 alin.(11) lit.a)] din lege, Curtea reţine că valorificarea prin lege, ca situaţie de impreviziune, a diferenţelor de curs valutar reprezintă o ingerinţă a statului în contractul de credit convenit, ingerinţă care vizează, în ipoteza particulară a Legii nr.77/2016, dreptul de proprietate al creditorului, în condiţiile în care acesta beneficiază de un bun a cărui protecţie intră în sfera dreptului de proprietate.

Astfel, măsura criticată, şi anume considerarea diferenţei de curs valutar din cadrul contractului de credit ca intrând în sfera impreviziunii, are un scop legitim, întrucât vizează echilibrarea prestaţiilor părţilor şi restabilirea utilităţii sociale a contractului de credit.

Soluţia legislativă analizată are un caracter adecvat, întrucât poate duce in abstracto la îndeplinirea scopului legitim urmărit, este necesară pentru a crea un cadru legal unitar în ceea ce priveşte determinarea sferei impreviziunii şi aplicarea sa în mod unitar tuturor categoriilor de persoane subsumate ipotezei legii, însă, din perspectiva cuantumului de 20% a fluctuației de curs valutar, prin raportare la data contractării creditului, nu respectă justul echilibru între interesele individuale concurente, şi anume între interesul creditorului şi cel al debitorului.

Astfel cum s-a arătat, riscul valutar al unui contract încheiat în monedă străină face parte din obiectul principal al contractului de credit, iar câştigul realizat este un bun ocrotit de dispoziţiile art.44 din Constituţie. Curtea, prin Decizia nr.623 din 25 octombrie 2016, anterior referită, par.128, a statuat că dreptul de proprietate al instituţiilor de credit nu cunoaşte nicio limitare în condiţiile impreviziunii, adaptarea/încetarea contractelor neînsemnând nici măcar limitarea dreptului de proprietate.

Prin urmare, legiuitorului îi revine sarcina de a găsi acel punct în care relaţia de echilibru contractual între cele două interese concurente individuale este rupt, în defavoarea debitorului, pentru că numai din acel punct nu se pune în discuţie o limitare a dreptului de proprietate al creditorului, în schimb, are loc o afectare a dreptului de proprietate al debitorului.

Din perspectiva riscului valutar, determinarea punctului în care justul echilibru între cele două interese concurente se rupe trebuie să valorifice atât o componentă valorică, cât şi una temporală.

Este adevărat că o fluctuaţie majoră de curs valutar a monedei creditului poate constitui o situaţie de impreviziune contractuală, însă ea trebuie să prezinte o situaţie continuă, să aibă o anumită constanţă în timp şi să reflecte o dezechilibrare majoră a prestaţiilor părţilor, cu consecinţa antrenării unei obligaţii mult prea oneroase în sarcina uneia dintre părţile contractante. Or, textul de lege analizat, pe de o parte, nu reglementează nimic în privinţa persistenţei în timp a riscului valutar în sensul caracterului său constant, continuu, ireversibil, iar, pe de altă parte, condiţionează atragerea impreviziunii de o fluctuaţie de curs de 20% în raport cu data contractării creditului, ceea ce, din perspectiva cuantumului fluctuației, nu se poate subsuma riscului supraadăugat.

Astfel, soluţia legislativă preconizată nu se circumscrie condiţiilor antereferite, din moment ce valorifică numai o fluctuaţie moderată a monedei creditului. Cele arătate mai sus sunt valabile şi viceversa atunci când din cauza fluctuaţiei monetare echilibrul contractual este rupt în defavoarea creditorului, însă, această ipoteză nu ţine de obiectul Legii nr.77/2016, ci al impreviziunii reglementate în mod generic în Codul civil.

Astfel, Curtea reţine că reglementarea unei situaţii de intervenire a impreviziunii care valorifică o anumită diferenţă de curs valutar ce se cantonează în sfera riscului inerent, respectiv 20%, nu este proporţională cu scopul legitim urmărit, astfel încât reprezintă o încălcare a art.44 din Constituţie şi, implicit, ale art.147 alin.(4) din Constituţie, ca urmare a nerespectării exigenţelor constituţionale referitoare la relaţia dintre dreptul de proprietate privată şi impreviziune, stabilit prin Decizia nr.623 din 25 octombrie 2016.

Totodată, Curtea constată că norma legală analizată are şi deficienţe redacţionale, întrucât nu stabileşte moneda de referinţă în raport cu care se calculează fluctuaţia de 20% a cursului monedei contractului de credit, respectiv moneda naţională. Din această perspectivă, se încalcă art.1 alin.(5) din Constituţie în componenta sa de calitate a legii şi de securitate juridică."

Impreviziunea nu se poate aplica in cazul cresterii gradului de indatorare

CCR a respins si prevederea din lege potrivit careia darea in plata e posibila si in cazul cresterii gradului de indatorare peste nivelul de 40% din venituri, conform normelor BNR.

Motivul: impreviziunea nu are legatura cu situatia financiara a persoanei, care poate fluctua in anumite perioade, din motive subiective.

"Curtea reiterează faptul că nu există nicio relaţie între impreviziunea în contracte şi situaţia financiară a debitorului, impreviziunea exprimând o tensiune intracontractuală şi nu una personală, ce transcende cadrului strict contractual."