Forma finala in care a ajuns taxa bancara poate fi considerata un compromis castigator pentru toata lumea (politicieni, BNR, banci si clientii acestora), in special datorita implicarii puternice a Bancii Nationale a Romaniei, care dupa ce a contracarat prin declaratii dure si studii de impact alarmante forma initiala, punitiva si subversiva, a OUG 114/2018, a venit cu solutii care ar putea-o transforma dintr-o piedica, in stimulent pentru intermedierea financiara.

La randul lor, bancherii straini si romani, prin Asociatia Romana a Bancilor (ARB), au avertizat ca taxa asa cum a fost adoptata initial ar fi adus mult mai multe prejudicii economiei in ansamblu si populatiei si firmelor, decat bancilor, fapt confirmat, in final, si de agentia de rating S&P, care pe punctul de a scadea ratingul tarii, ceea ce i-a speriat pe guvernanti.

Astfel, daca in prima forma a Ordonantei bancile erau obligate sa plateasca o taxa exagerat de mare, de 1,2% pe active, de trei ori mai mare decat cea din Polonia si de opt ori peste taxa medie din alte tari europene, fiind de trei ori mai mare decat rata medie de profit a bancilor romanesti pe termen lung, asadar nesustenabila, in ultima forma nivelul maxim al taxei a fost ajustata la nivelul profitul mediu al sistemului bancar, de 0,4% din active in cazul bancilor mari si 0,2% pentru cele mici, care au active sub 1% din total.

De asemenea, taxa nu va putea fi mai mare decat profitul unei banci si nu va fi platita de bancile cu pierderi.

Dar spre deosebire de taxa bancara din Polonia si din alte tari, care are un caracter strict de impozit suplimentar, peste impozitul pe profit (suprataxa), cea din Romania si-a pierdut caracterul punitiv si a ajuns astfel sa fie mai buna, in sensul ca este conditionata de activitatea bancilor.

Astfel, daca initial taxa era conditionata de ROBOR (se aplica daca ROBOR-ul ar fi scazut sub 2%, de la peste 3% cat este acum), ceea ce ar fi afectat politica monetara a BNR, care se transmite in principal prin ROBOR, taxa este acum conditionata de cresterea creditarii si de scaderea marjelor de dobanda practicate de banci (diferenta dintre dobanda la depozite si cea la credite).

Concret, bancile nu vor mai plati taxa daca reusesc sa-si majoreze soldul de credite cu cel putin 8% pe an, ritm de crestere inregistrat anul trecut de sectorul bancar in ansamblul sau.

Iar cum cresterea economica din acest an este prognozata a scadea spre 3%, de la 4,1% anul trecut, ceea ce ar putea afecta si cererea de credite, bancile vor fi nevoite sa devina mai active si sa-si majoreze stocul de imprumuturi, pentru a evita plata taxei.

Cresterea creditarii inseamna o intermediere financiara mai ridicata, capitol la care Romania este pe ultimul loc in Europa, fapt reclamat si de banci, asadar acestea vor fi nevoite sa gaseasca solutii pentru a-si majora volumul de imprumuturi, fara sa se expuna unor riscuri prea mari.

Cresterea creditarii este benefica, fireste, pentru toata lumea: politicienii pot sa se laude ca au stimulat-o prin aceasta taxa, bancile pot obtine profituri mai mari, lumea poate obtine mai multe imprumuturi.

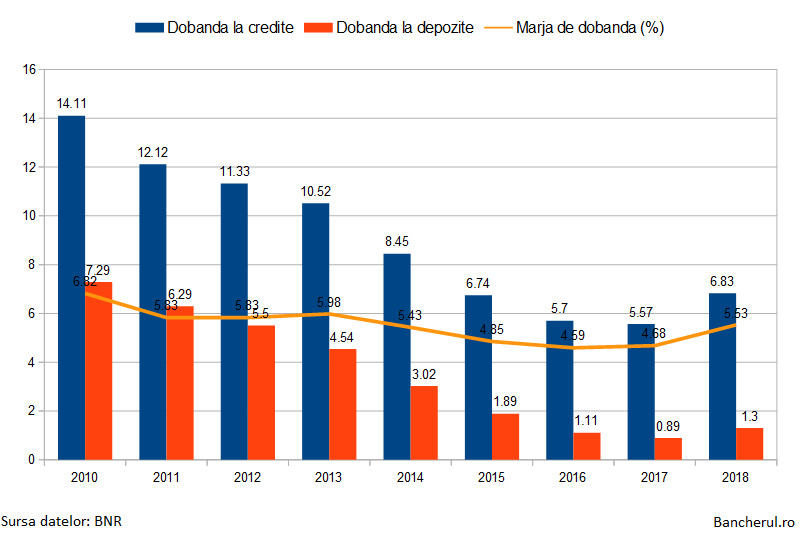

Insa bancile pot evita plata taxei doar daca suplimentar fata de cresterea creditarii cu 8%, practica marje de de dobanda (diferenta dintre dobanda la credite si cea la depozite) sub 4%.

Ceea ce nu le poate face prea fericite, dat fiind ca marja de dobanda reprezinta principala lor sursa de castig. Astfel ca mai degraba vor incerca sa-si creasca volumul de imprumuturi, decat sa scada dobanzile la credite sau sa le ridice pe cele la depozite.

Bancile au insa spatiu si de scadere a marjelor de dobanda, daca ne uitam la nivelul acestora (vezi foto), care a crescut anul trecut cu aproape un punct anul trecut, de la 4,68% la 5,53%, pe fondul majorarii ROBOR.

Marja de dobanda poate varia insa destul de mult de la banca la alta, in functie de tipul de credite: cele cu multe credite de consum, unde dobanda e mai mare, pot avea o marja mai ridicata, in timp ce la bancile cu mai multe credite pentru firme si credite ipotecare, marja poate fi mai mica.

Bancile pot insa jongla cu marja de dobanda si cu volumul de credite pentru a evita plata taxei, pentru ca legea le permite sa nu achite taxa daca agretat indeplinesc conditiile privind cresterea creditarii si scaderea marjei. De exemplu, o banca poate alege sa indeplineasca 70% din tinta de crestere a creditarii si doar 30% din cea privind scaderea marjei.

Un alt beneficiu al taxei pentru clientii bancilor si pentru politicieni, mai putin pentru banci, este inlocuirea ROBOR din contractele de credit cu dobanda variabila, in principal creditele Prima Casa, cu un nou indice, dobanda medie a tranzactiilor interbancare, mai mic decat ROBOR cu o jumatate de punct sau chiar cu un punct, conform statisticilor ultimilor doi ani.

Ceea ce inseamna ca, cel putin la creditele Prima Casa, dobanzile ar putea scadea, in cazul imprumuturilor noi care se vor raporta la noul indice, dat fiind ca marja fixa practicata de banca nu poate fi majorata, conform legii care reglementeaza aceste tipuri de credite garantate de stat.

In cazul altor tipuri de credite cu dobanda variabila, cum ar fi cele pentru firme, bancile ar putea majora marja, pentru a compensa reducerea indicelui de dobanda al pietei. Insa nu le va fi prea usor, pentru ca se vor confruta cu obiectiile clientilor si ale publicului.

In privinta creditelor vechi, beneficiul noului ROBOR mai mic poate fi exploatat prin refinantarea creditului in derulare, dat fiind ca legea nu se aplica retroactiv.

In concluzie, noua forma a taxei bancare ar putea avea efecte radical opuse fata de prima forma: creditarea ar putea creste mai mult, iar dobanzile ar putea sa mai scada, stimuland si mai mult creditarea, cu efecte pozitive asupra profiturilor bancilor si cresterii economice.

Concluzie poate parea stranie, daca ne gandim la cat scandal a provocat prima forma a taxei si cat de dramatic a fost studiul de impact al BNR.

Ramane de vazut, totusi, daca aceste ipoteze se vor putea aplica si in practica.