Romania are cel mai mic nivel de intermediere financiara din Europa (ponderea creditelor din PIB fiind de doar 26%, in scadere continua dupa criza din 2008), motiv pentru care Banca Nationala a Romaniei (BNR) si-a stabilit ca obiectiv cresterea sustenabila a intermedierii financiare si imbunatirea incluziunii financiare, “in scopul indeplinirii obiectivului de salvgardare a stabilitatii sistemului financiar.”

In acest scop, BNR spune ca “se impune o atentie sporita din partea autoritatilor competente, in special in ce priveste intermedierea financiara a sectorului companiilor nefinanciare, dar si accesul la finantare al IMM”.

In ceea ce o priveste, solutia gasita de BNR este transferul la bancile romanesti a creditelor contractate de firmele romanesti la bancile din strainatate, in principal la bancile-mama care detin sucursale in Romania.

“Împrumuturile financiare externe pe termen mediu şi lung ar putea face obiectul unui transfer de la instituţiile financiare nerezidente la băncile din România, fie ca urmare a unor decizii interne ale grupului din care face parte instituţia de credit locală, fie în urma unor măsuri exprese prevăzute de autorităţile prudenţiale atât din ţara gazdă, cât şi din ţara de origine a grupului financiar”, arata BNR in Raportul de stabilitate financiara.

Insa prin aceasta repatriere a creditelor externe nu va ceste intermedierea financiara a firmelor romanesti ci doar a bancilor, fiind vorba de aceleasi credite care se muta de la bancile din Austria, Franta sau Italia la bancile din Romania.

BNR ar trebui sa gaseasca solutii pentru a majora numarul firmelor romanesti care sa poata obtine credite de la banci, mai ales ca sunt foarte putine cele care pot sau se incumeta sa obtina finantari bancare. Pe de alta parte bancile au devenit foarte reticente sa mai imprumute firmele, dupa ce au suferit pierderi consistente dupa criza din 2008.

Primul lucru pe care ar trebui sa-l faca BNR este sa realizeze sau sa comande un studiu care sa arate situatia finantarii bancare a firmelor romanesti si solutii pentru cresterea acesteia, nu sa recurga la solutii care pot fi catalogate chiar nationaliste, precum transferul creditelor din strainatate in Romania.

Mugur Isarescu, guvernatorul BNR, a declarat recent: “Este de dorit să crească nivelul creditării pentru companii, și constatăm că sunt în continuare aproximativ 12 mii de companii performante care au un potențial de creditare de cca. 5% din PIB neexplorat de sistemul bancar. Pentru a face această trecere este nevoie și de îmbunătățirea guvernanței la nivelul sectorului bancar și de schimbarea modelului de business al băncilor, care în prezent depinde prea mult de Programul Prima Casă și de marjele încă ridicate între dobânda la credit și cea la depozit, pe fondul unor volume totale care cresc mai încet decât PIB-ul. Mai mult, așa cum prezentăm în Tema Specială a Raportului, un volum de creditare de cca. 6% din PIB este acordat companiilor din România de către bănci din străinătate.”

In Raportul privind stabilitatea financiara publicat recent, BNR dedica o tema speciala finantarii externe a companiilor nefinanciare din Romania, in care se arata urmatoarele:

Datoria externă este una dintre formele importante de finanţare a companiilor nefinanciare din România, reprezentând 15 la sută din totalul datoriei sectorului companiilor. Volumul acesteia a crescut semnificativ în ultimii ani (+50 la sută în perioada 2007-2017, la 36,7 miliarde euro în luna decembrie 2017). Apelarea la împrumuturi externe de către sectorul companiilor nu este, însă, un fenomen specific economiei României, fiind observată atât în cazul economiilor dezvoltate, cât şi în cazul celor emergente, acestea din urmă având o pondere mai însemnată a acestui tip de finanţare.

Finanţarea transfrontalieră implică o serie de riscuri suplimentare celor aferente creditării de pe piaţa locală. În primul rând, finanţarea externă este volatilă (în special creditarea furnizată de către instituţiile financiare nerezidente) şi are un puternic caracter prociclic. Literatura de specialitate, arată că, în general, ţările care au experimentat episoade de exuberanţă urmate de contracţii severe ale creditării au înregistrat anterior o creştere mai rapidă a finanţării externe comparativ cu cea internă. În al doilea rând, creditarea externă are o mai mare probabilitate de a fi direcţionată către firme ineficiente din punct de vedere economic datorită capacităţii mai reduse a instituţiilor de credit nerezidente de monitorizare a firmelor creditate. În al treilea rând, utilizarea de împrumuturi externe expune sectorul companiilor nefinanciare la riscuri precum riscul valutar (majoritatea acestor fluxuri fiind în monedă străină) şi la riscul de nerefinanţare (o pondere importantă a acestor împrumuturi fiind pe termen scurt).

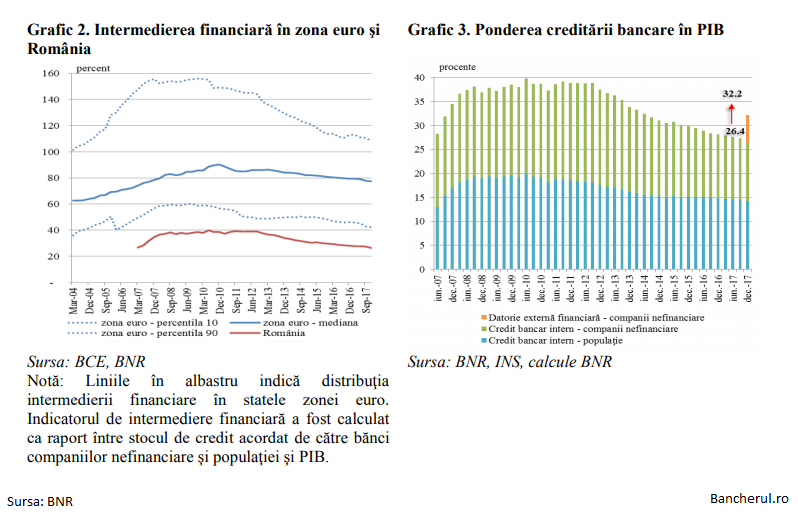

În scopul îndeplinirii obiectivului de salvgardare a stabilității sistemului financiar, Banca Naţională a României a stabilit, pentru aria sa de competenţă, două obiective intermediare suplimentare faţă de cele recomandate de CERS: (i) creșterea sustenabilă a intermedierii financiare şi (ii) îmbunătăţirea incluziunii financiare. România are una dintre cele mai mici valori din UE ale indicatorului credit bancar raportat la PIB (26,4 la sută, decembrie 2017). Mai mult, decalajul de intermediere financiară dintre România şi statele Uniunii Europene s-a menţinut pe parcursul ciclului de credit anterior (diferenţa între valoarea mediană a distribuţiei îndatorării financiare în zona euro şi România a fost de aproximativ 50 puncte procentuale în perioada 2007-2017, Grafic 2), ceea ce arată o preponderenţă a elementelor structurale care afectează atât cererea cât şi oferta potenţială de credit. În aceste condiţii, se impune o atenţie sporită din partea autorităţilor competente, în special în ceea ce priveşte intermedierea financiară a sectorului companiilor nefinanciare, dar şi accesul la finanţare al IMM.

Datoria externă a companiilor nefinanciare ar putea fi o sursă potenţială de credit, respectiv oferirea de împrumuturi interne în locul creditelor contractate de companiile româneşti de la instituţiile financiare din străinătate. În Strategia macroprudențială a Băncii Naționale a României elaborată în anul 2015 a fost inclusă şi implementarea unor astfel de măsuri de înlocuire a datoriei externe a companiilor cu finanţare oferită de către băncile locale. Acestea ar permite, pe de o parte, reducerea expunerii sectorului companiilor la şocurile dinspre ciclul financiar global şi, pe de altă parte, îmbunătăţirea rolului sectorului bancar autohton în finanţarea companiilor nefinanciare şi, implicit, a creşterii economice. Creditarea companiilor nefinanciare de către băncile din România la o valoare similară finanţării atrase de firme de la instituţiile nerezidente ar determina: (i) o majorare a raportului dintre îndatorarea bancară a firmelor şi PIB de la 12,2 la sută la momentul actual la aproximativ 18 la sută, respectiv (ii) o creştere a indicatorului ponderea creditului bancar acordat companiilor nefinanciare şi populaţiei în PIB de la 26,4 la sută la 32,2 la sută (Grafic 3).

Analiza oportunităţii măsurilor de reducere a datoriei externe şi de îmbunătăţire a intermedierii financiare interne

O sursă potenţială de extindere sustenabilă a creditului intern este datoria externă a companiilor

nefinanciare. Acest lucru s-ar putea realiza prin două canale: (i) transferul creditelor acordate

companiilor româneşti de la băncile nerezidente către instituţiile de credit din România membre ale

grupului, sau prin (ii) substituţia creditelor externe cu împrumuturi oferite de către băncile autohtone.

Având în vedere limitările impuse de disponibilitatea informaţiilor la nivel de firmă privind deţinerile

de datorie externă pe termen scurt, analiza din această secţiune include doar datoria externă pe termen

mediu şi lung.

Canalul transferului de credite

Împrumuturile financiare externe pe termen mediu şi lung ar putea face obiectul unui transfer de la instituţiile financiare nerezidente la băncile din România, fie ca urmare a unor decizii interne ale grupului din care face parte instituţia de credit locală, fie în urma unor măsuri exprese prevăzute de autorităţile prudenţiale atât din ţara gazdă, cât şi din ţara de origine a grupului financiar. Conform datelor de la sfârşitul anului 2017, soldul creditelor financiare externe pe termen mediu şi lung contractate de companiile nefinanciare româneşti reprezenta 8,5 miliarde euro fiind deţinut de un număr de 1156 de companii. În termeni relativi, acestea reprezintă 4,5 la sută din PIB, respectiv 8,6 la sută din activele totale ale sectorului bancar, sau 38 la sută din soldul creditelor acordate companiilor de către băncile din România. Instituţiile de credit nerezidente asigură majoritatea acestor împrumuturi externe (4,6 miliarde euro, aproximativ 60 la sută din total, Grafic 6), în timp ce un volum de 1,2 miliarde euro este furnizat de către organisme internaţionale (precum BERD, BEI), iar 0,7 miliarde euro de către alte instituţii financiare nerezidente. Distribuţia după ţara de origine a instituţiilor de credit nerezidente (Grafic 7), arată o concentrare pronunţată. Primele trei ţări (Austria, Germania şi Marea Britanie) concentrează două treimi din creditele oferite. În aceste condiţii, deşi sumele care ar putea face obiectul unor măsuri de transfer sunt relativ importante (4,6 miliarde euro), acestea ar putea afecta doar un număr redus de bănci autohtone.

[1]

Preluarea acestor credite de către băncile autohtone ar putea implica, însă, o serie de costuri pentru instituţiile de credit din România: (i) prin majorarea cerinţelor de capital (datorită creşterii activelor ponderate la risc) şi a costurilor cu ajustările pentru deprecierea activelor (21 la sută din companiile cu datorie externă pe termen lung contractată de la instituții de credit sunt în insolvenţă, iar alte 31 la sută au capital sub nivelul reglementat), dar şi (ii) datorită solicitării menţinerii, cel mai probabil, a condiţiilor de cost stabilite în contractele de credit semnate cu instituţiile de credit nerezidente. Valoarea medie a ratei dobânzii la care au fost contractate împrumuturile externe este de 2,8 la sută, fiind la un nivel comparabil ratei dobânzii cerute de către băncile locale la creditele în euro (2,8 la sută, medie iunie – decembrie 2017), dar inferioară celei la creditele în lei (4,2 la sută, în aceeaşi perioadă, Grafic 8).

Canalul substituţiei creditelor

Factorii care stau la baza nivelului redus al intermedierii bancare interne pot influenţa negativ şi procesul substituţiei creditelor externe cu împrumuturi acordate de către băncile autohtone. În prezent, creditarea bancară a sectorului companiilor nefinanciare este caracterizată de o serie de aspecte specifice: (i) este utilizată în special pentru nevoi de finanțare a activității curente (51 la sută dintre creditele acordate de bănci sunt credite de trezorerie şi comerciale), (ii) maturitatea creditelor este una redusă (3 ani, valoare mediană, decembrie 2017), (iii) rata de revenire în piața creditului este una foarte mare, (iv) cea mai răspândită formă de creditare este cea garantată cu active imobiliare (62 la sută din creditele acordate de către bănci companiilor au o garanţie imobiliară), cerințele privind colateralul fiind principala problemă identificată de către companii în accesarea unui credit, inclusiv de către companiile cu credite performante144, şi (v) este orientată într-o mică măsură către sectoarele de activitate care contribuie la creșterea PIB potențial (sectoare de activitate cu grad mare de tehnologie, sau servicii de tip knowledge intensive – doar 5 la sută din stocul de credit este orientat către companii din industrii de tip medium-tech şi high-tech, alte 9 la sută fiind acordate companiilor din sectorul servicii de tip knowledge intensive).

Privitor la relația bancă – client, observăm, în general, o dependență a companiilor de o singură bancă, alegerea acesteia fiind în special în baza relațiilor anterioare145. Cu toate acestea relația cu instituţia de credit contează mai puțin în obținerea unui împrumut, băncile solicitând în general credite colateralizate, printre altele, cu un activ imobiliar. Factorii de natura cererii care contribuie, cel mai probabil, la menținerea unei rate scăzute de creștere a creditării acestui sector sunt: (i) cererea redusă de finanțare externă firmei pentru nevoi de investiții, (ii) asimetria pronunțată a gradului de îndatorare, (iii) capitalizarea redusă a companiilor (companiile subcapitalizate deși nu au contribuție importantă la formarea PIB, generează cea mai mare parte a restanțelor din economie), şi (iv) deficienţe ale procedurii insolvenței. Factorii de natura ofertei, care ar putea contribui la un nivel scăzut al creditării sectorului sunt: (i) orientarea modelului de afaceri al băncilor preponderent către sectorul populației, (ii) calitatea personalului implicat în activitatea de creditare și utilizarea încă destul de redusă a modelelor cantitative de evaluare a bonității firmelor care solicită împrumuturi, (iii) lipsa unor produse de finanțare care să se adreseze mai bine nevoilor companiilor, pe de o parte, și care, pe de altă parte, să ia în calcul și istoricul de credit al companiilor creditate. Promovarea de măsuri pentru atragerea companiilor nefinanciare din România cu împrumuturi de la instituţii financiare din străinătate ar putea avea efecte pozitive pentru sectorul firmelor, prin diminuarea riscurilor asociate cu finanţarea externă (în special a riscului valutar), precum şi asupra instituţiilor de credit autohtone prin majorarea nivelului de intermediere financiară al acestora şi diversificarea bazei de clienţi. În plus, firmele de dimensiuni mai mari ar putea reprezenta un portofoliu de clienți premium valoros pentru băncile autohtone cu care ar putea dezvolta un parteneriat avantajos pe termen lung.