“Băncile au un rol important în economie asigurând intermedierea financiară, prin atragerea de depozite și plasarea de credite. Prin intermediul creditelor, băncile ajută la finanțarea nevoilor persoanelor fizice și ale companiilor care pot întoarce acești bani în economie prin consum și investiții, în timp ce prin atragerea de depozite băncile protejează economiile populației și ale companiilor.”

Aceasta este principala concluzie a studiului “Impactul economic si social al bancilor in Romania”, realizat de firma de consultanta PwC, prezentat astazi de Asociatia Romana a Bancilor (ARB). (vezi aici studiul)

Dar de ce oare este nevoie, dupa aproape 11 ani de la aderarea la Uniunea Europeana, sa ni se prezinte un studiu in care sa ni se demonstreze ca bancile au un important rol economic si social? E cineva care mai pune la indoiala aceasta paradigma?

Poate pentru ca in ultimii ani bancile au fost asaltate de critici acerbe din partea clientilor, de legi populiste si extremiste (legea darii in plata sau conversia creditelor in franci la cursul istoric), de masuri in forta ale autoritatilor (ANPC, Ministerul Finantelor) sau de numeroase procese in justitie, care le-a afectat serios imaginea.

Si totusi, sub acest fum de petarde, bancile si-au vazut de treaba si au acordat tot mai multe credite, atat persoanelor fizice cat si firmelor, in paralel cu reducerea volumelor de credite neperformante acordate inainte de criza, o parte prin vanzarea catre firme de recuperare creante.

Sunt destul de multi cei care au inca probleme vechi nerezolvate cu bancile, insa ponderea covarsitoare a populatiei si firmelor, peste 90% din total, au acum o relatie normala cu bancile, in care-si pastreaza banii, fac plati si de la care obtin credite.

De aceea, oare n-a venit timpul ca bancherii sa se concentreze pe cei 90% din total, care nu mai au demult nevoie sa li se spuna ca o banca are un rol benefic in societate? In schimb, acestia au acum alte asteptari de la bancheri.

In primul rand, asteptari mult mai mari decat studii simpliste precum cel de fata.

Ce valoare are un document, oricare ar fi el, cand proiecteaza, dintr-un singur unghi, cu reflectoare cat mai colorate si puternice, o lume bancara perfecta, fara pic de autocritica sau de lumini de contrast? Si mai cu seama o lume care se concentreza pe profit, desi latura sociala si de relationare (digitala) cu consumatorul, ca sa nu-i spunem de protectie a consumatorului, devine tot mai importanta?

Intrebarea nu e daca, ci cum?

Fireste ca bancile au un rol important in orice economie democrata din lume, problema este nu daca, ci cum isi indeplinesc bancile aceasta functie.

“In ultimii 5 ani, valoarea activelor nete bancare a inregistrat o usoara crestere, in timp ce profitabilitatea cumulata a sistemului bancar a fost 2.185 milioane lei, inregistrandu-se profit in 3 din cei 5 ani analizati”, este o alta concluzie a studiului.

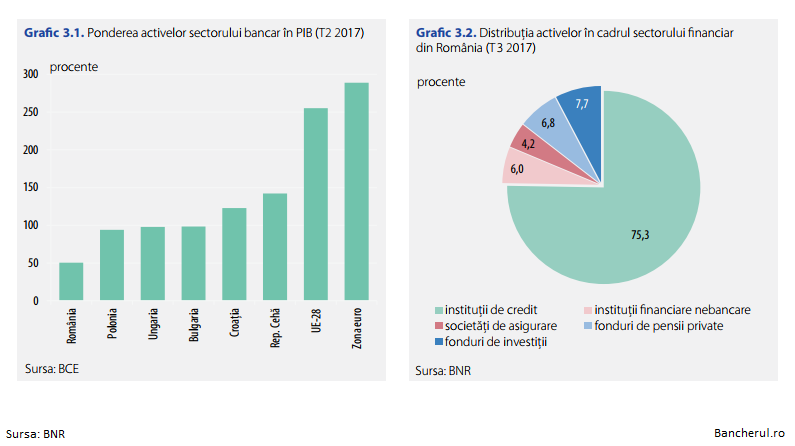

O prezentare corecta a acestei concluzii ar fi ca activele sistemului bancar romanesc au inregistrat de fapt o crestere mult mai mica fata de evolutia Produsului Intern Brut (PIB), astfel incat intermedierea financiara (ponderea activelor bancare din PIB) a continuat sa scada, Romania fiind oricum pe ultimul loc din Europa in aceasta privinta, cu doar 50% active nete bancare din PIB, fata de aproape 100% in Bulgaria, Ungaria si Polonia. (vezi foto)

Iar aceasta tendinta de dezintermediere va continua in 2018 si 2019, conform strategiilor bancilor, care-si propun o crestere a activelor la jumatate fata de nivelul PIB si in umatorii doi ani, dupa cum arata datele prezentate de BNR in raportul de stabilitate financiara.

De ce nu a crescut mai mult creditarea? Acesta ar fi trebuit sa fie un subiect interesant al acestui studiu. Si, mai ales, de ce nu a crescut mai mult finantarea firmelor, nu creditarea consumului si a creditelor ipotecare garantate de stat, in cadrul Programului Prima Casa? De ce nu reusesc bancile sa scape de bunavoie de creditele garantate de stat, dupa noua ani de la izbucnirea crizei?

Creditele de consum nu au avut un impact important asupra consumului populatiei

Studiul PwC arata “o corelatie directa puternica” intre creditele de consum acordate de banci si cheltuielile de consum ale populatiei, precum si intre creditele imobiliare si numarul de locuinte.

Astfel, conform datelor unui grafic, creditele noi de consum au crescut de la 7,2 miliarde lei in 2012 la 17,8 miliarde lei in 2016, asadar cu 150%, in timp ce cheltuielile de consum au avansat in acelasi interval cu doar 16,2%, de la 16,6 la 19,3 miliarde lei.

Ceea ce inseamna ca avansul puternic al creditelor de consum nu s-a reflectat intr-o crestere la fel de accentuata a cheltuielilor de consum, ci mai degraba intr-una moderata, de doar o cifra.

In 2012, volumul de credite noi de consum a fost 7,2 miliarde lei iar cheltuielile de consum s-au cifrat la 16,6 miliarde lei, ceea inseamna un raport de 0,4, iar in 2016, cheltuielile au fost de 19,3 miliarde lei iar creditele de 17,8 miliarde lei, adica un raport de 0,92.

In privinta creditelor imobiliare, acestea au crescut cu 93%, de la 5,9 miliarde lei in 2012 la 11,4 miliarde lei in 2016.

Numarul de locuinte a avansat cu 168.000, de la 8.761.000 la 8.929.000, valoarea totala a acestora, la un pret mediu de 50.000 de euro, fiind de 37,8 miliarde lei.

Valoarea totala a creditelor imobiliare acordate in perioada 2013-2015 s-a ridicat la 34,9 miliarde lei, ceea ce inseamna ca raportul credite/locuinte noi a fost de 0,92.

In 2013 s-au acordat credite pentru locuinte de 6 miliarde lei iar numarul de locuinte a avansat cu 39.000, echivalentul a aproximativ 9 miliarde lei la un pret mediu de 50.000 de euro, ceea ce inseamna un raport de 0,66.

In 2016, valoarea creditelor a fost de 11,4 miliarde lei iar numarul locuintelor a crescut cu 47.000, echivalentul a 10,5 miliarde lei, astfel ca raportul credite/locuinte noi a crescut la 0,92.

In concluzie, in cazul creditelor imobiliare se poate vorbi de o coralatie apropiata intre valoarea creditelor si numarul de locuinte noi. Probabil ca un rol primordial l-a avut aici Programul Prima Casa, prin care statul garanteaza 50% din valoarea unui credit si impune o dobanda de maxim 2% plus ROBOR la 3 luni.

Creditele noi pentru firme au crescut mai mult decat PIB-ul

In privinta finantarilor noi pentru firme, studiul PwC nu ne prezinta care a fost corelatia directa a acestora cu performantele companiilor, ci doar o legatura intre evolutia stocului creditelor si rentabilitatea activelor firmelor.

Datele BNR arata ca in 2016, volumul de credite noi in lei acordate de banci firmelor s-a ridicat la 26,28 miliarde lei, in crestere de la 23,97 miliarde lei in 2015, 20,34 miliarde lei in 2014, 18,20 miliarde lei in 2013 si 16,95 miliarde lei in 2012.

Cresterea a fost de 55%, echivalentul a 9,33 miliarde lei, in perioada 2012-2016, ceea ce inseamna o medie anuala de 13,7%, substantial peste nivelul PIB-ului, care a crescut cu valori de 3-7% in ultimii ani.

Cine raspunde de intermedierea financiara?

In raportul de stabilitate financiara al BNR se subliniaza ca “nivelul intermedierii financiare rămâne redus, existând în continuare spațiu important de majorare sustenabilă a acesteia, în special în ceea ce privește finanțarea investițiilor sectorului companiilor nefinanciare.”

In acest scop, BNR a anuntat ca va adopta “masuri care să îmbunătățească accesul la finanțare al companiilor, inclusiv prin creșterea gradului de eligibilitate a firmelor la creditarea bancară, precum și măsuri privind menținerea gradului de îndatorare a populației la un nivel considerat sustenabil.”

Pana la urma, cresterea gradului de intermediere financiara in Romania este in responsabilitatea BNR si autoritatilor, nu a bancilor, care nu pot fi obligate sa acorde mai multe credite decat vor.

Cu cat BNR, Guvernul si Parlamentul vor lasa bancile mai libere, vor reduce birocratia si reglementarea, vor diminua simtitor numarul legilor (absurde) adoptate sau propuse si vor construi o piata financiara cat mai atractiva pentru intrarea de noi jucatori, banci si IFN-uri, cu atat intermedierea financiara va creste.

Ceea ce se intampla in prezent, cel putin in sectorul bancar, pare a fi insa contraproductiv: numarul bancilor scade, in loc sa creasca, noi jucatori pe piata serviciilor financiare digitale inca nu si-au facut aparitia, iar reglementarile si legile se inmultesc sau devin mai stricte.