Ministerul Finantelor a decis ca din 2018 sa scada cu pana la 20% cota de garantii pentru Programul Prima Casa alocata bancilor care acorda mai multe credite Prima Casa decat imprumuturi imobiliare standard, care au avans si dobanzi mai ridicate.

Volumul de garantii Prima Casa va fi diminuat si in cazul bancilor care au mai multe credite neperformante si dosare de aprobare respinse de Fondul de Garantare (FNGCIMM), prin intermediul caruia se acorda garantiile statului, care acopera jumatate din valoarea unui credit Prima Casa.

Valoarea totala a garantiilor Prima Casa urmeaza sa fie diminuat anul viitor la 2 miliarde lei, de la 2,5 miliarde lei cat a fost in acest an, conform Strategiei Programului Prima Casa aprobata la finalul lui 2015, care prevede reducerea treptata a garantiilor de stat, pana la 1,5 miliarde lei in 2021.

Noile masuri au fost luate de Ministerul Finantelor printr-un Ordin privind aprobarea procedurii si criteriilor de evaluare anuala a modului de utilizare a plafoanelor de garantare de catre finantatorii participanti in cadrul programului Prima Casa, pubicat in Monitorul Oficial nr. 963 din 6 decembrie 2017.

Conform ordinului, cu cat bancile au mai multe credite Prima Casa fata de creditele ipotecare standard, cu atat li se vor reduce mai mult garantiile. De exemplu, bancile care au credite Prima Casa mai putine sau aproape de valoarea creditelor imobiliare standard vor primi un plafon de garantii Prima Casa apropiat de cota normala, pe cand cele cu credite Prima Casa mai mari decat cele standard vor avea cote diminuate in functie de raportul dintre creditele Prima Casa si creditele standard.

Astfel, bancile care au credite Prima Casa de sase ori mai mari decat cele standard vor primi garantii reduse cu 20%, iar cele cu un raport de 3 la 1 vor avea fondurile reduse cu aproximativ 10%.

Raportul dintre creditele Prima Casa si cele standard va reprezenta 65% din punctajul in functie de care se va stabili diminuarea cotei de garantii, 20% din punctaj va lua lua in calcul numarul garantiilor platite de FNGCIMM pentru creditele neperformante, iar restul de 15% din nota finala va fi determinata de numarul garantiilor invalidate de fond in cadrul procesului de aprobare.

Masuri cu scop social pentru banci, nu pentru clienti

FNGCIMM spune, intr-un comunicat, ca noile masuri au fost adoptate “pentru atingerea principalului scop al Programului Prima Casa, si anume cel social, astfel incat sa beneficieze de acest program national categoriile sociale care au nevoie reala de sprijin in achizitionarea unui spatiu locativ”.

Numai ca noile masuri nu par a avea ca efect atingerea scopului social avut in vedere de stat, adica atingerea categoriilor sociale vulnerabile, precum tinerii sau persoanele cu venituri reduse, in special din zona rurala, ci mai degraba o socializare a sistemului bancar, astfel incat garantiile sa fie distribuite mai multor banci decat pana acum.

Astfel, in prezent peste jumatate din volumul total al creditelor Prima Casa sunt acordate de doar doua banci: BCR si BRD, fiecare cu cote de piata de peste 25%, la mare distanta de urmatoarele doua banci, cu cote de cate 10% din totalul garantiilor.

Primele patru banci detin astfel 71% din piata Prima Casa iar primele sase banci au in total o cota de 85%.

Ceea ce inseamna ca cele mai afectate de noile masuri sunt bancile mari sau cel putin unele dintre bancile mari, in timp ce bancile mai mici, chiar daca au mai multe credite Prima Casa decat standard, nu vor fi impactate serios, intrucat detin o cota de piata mica pe care o detin.

Bancile mari sunt in acelasi timp si banci universale, cu cele mai multe unitati teritoriale si cea mai diversificata clientela, asadar au si cel mai important rol social. Implicit, prin diminuarea garantiilor Prima Casa se reduce si rolul social al programului, de care vorbeste FNGCIMM.

Pe de alta parte, statul detine o banca, CEC Bank, care are o cota mult mai mica de credite Prima Casa decat BCR si BRD, dar care are mai multe unitati teritoriale, peste 1.000, distribuite in special in zona rurala, mult mai putin in orasele mari.

Astfel ca CEC Bank ar putea indeplini un important rol social prin Programul Prima Casa, in masura in care poate acorda mai multe credite ipotecare garantate de stat in zonele rurale, acolo unde este nevoie in special de reablitatea si renovarea locuintelor vechi, precum si de constructia de case noi, mai degraba decat de cumpararea de locuinte, cum se intampla la oras.

Numai ca printre criteriile de alocare a garantiilor Prima Casa din Ordinul Ministerului Finantelor nu figureaza nici distribuirea geografica a creditelor, nici categoria beneficiarilor acestora, asa cum a sugerat Banca Nationala a Romaniei (BNR). Criterii care ar putea aparea, in schimb, intr-un alt act normativ, de modificare a normelor Programului Prima Casa.

In recentul raport de stabilitate financiara al BNR se recomanda “ţintirea mai bună a programului Prima Casă din punct de vedere social” dupa ce intr-un alt studiu recent a ajuns la concluzia ca a avut un rol social modest iar efortul bugetar a fost ineficient. Mai mult, programul inhiba piata libera a creditarii bancare si chiar prezinta riscuri la adresa stabilitatii financiare, din cauza cresterii gradului de indatorare a populatiei si a preturilor locuintelor. (vezi aici detalii)

Seful directiei de stabilitate financiara din BNR, Eugen Radulescu, spune ca de programul Prima Casa au beneficiat mai mult persoanele cu venituri ridicate, care si-au luat credite pentru a-si face, de exemplu, vile la Mare, nu tinerii si cei cu venituri mici.

Comunicatul FNGCIMM

Eficientizarea utilizării plafoanelor de garantare pentru Programul Prima Casă

Pentru atingerea principalului scop al Programului Prima Casă, și anume cel social, astfel încât să beneficieze de acest program național categoriile sociale care au nevoie reală de sprijin în achiziționarea unui spatiu locativ, Ministerul Finanțelor Publice împreună cu Fondul Național de Garantare a Creditelor pentru Întreprinderile Mici și Mijlocii (FNGCIMM) au elaborat o procedură și criteriile de evaluare a modului de utilizare a plafoanelor de garantare de către finanțatorii participanți în cadrul programului "Prima Casă".

În data de 6 decembrie 2017, în Monitorul Oficial nr. 963, a fost publicat Ordinul ministrului finanțelor publice nr.3097/2017, prin care se aprobă Procedura și criteriile de evaluare anuală a modului de utilizare a plafoanelor de garantare de către finanțatorii participanți în cadrul programului "Prima Casă", care va fi aplicată începând cu 1 ianuarie 2018.

“Există o preocupare majoră de optimizare a proceselor de garantare la nivelul FNGCIMM. Pentru Programul Prima Casă, în paralel cu procesul de eficientizare a fluxului de garantare se desfășoară procese de recalibrare şi reparametrizare ce pot conduce la o targetare cât mai eficientă din punct de vedere social, pentru a putea beneficia de acest program acei oameni care au o reală nevoie de locuinţă. Programul evoluează permanent, răspundem prompt dinamicii pieţei, astfel încât să aibă o adresabilitate socială cât mai eficienta şi să genereze beneficii maxime”, a declarat directorul general al Fondului Naţional de Garantare a Creditelor pentru Întreprinderile Mici şi Mijlocii (FNGCIMM), Alexandru Petrescu.

Această nouă procedură are ca scop utilizarea mai eficientă a plafoanelor alocate anual pentru Programul Prima Casă, prin elaborarea unor criterii care vor sta la baza evaluării activităţii finanţatorilor.

Astfel, în concordanţă cu liniile directoare şi obiectivele stabilite prin Strategia Programului Prima casă 2017-2020 a fost stabilită o modalitate de evaluare a activităţii finanţatorilor şi de ajustare a plafoanelor de garantare care se alocă finanţatorilor participanţi în cadrul Programului Prima casă, la începutul fiecărui an calendaristic în funcție de ponderea garanțiilor acordate de fiecare finanțator în totalul garanțiilor acordate în cadrul programului în anul precedent.

Noua strategie de alocare a plafoanelor se înscrie pe linia reducerii graduale a intervenției statului prin garantare asumând că piața creditului ipotecar se va dezvolta concomitent cu creșterea accesibilității populației la produsele standard ale băncilor. Asumarea unei proporții echilibrate între creditele contractate în cadrul Programului Prima casă şi cele contractate în condiţiile standard oferite de finanţatori este o parte importantă a unei politici publice de orientare a Programului Prima casă către susținerea unor obiective sociale bine definite pe termen mediu și lung.

Fondul Naţional de Garantare a Creditelor pentru Întreprinderile Mici şi Mijlocii (FNGCIMM SA-IFN) este o instituţie financiară nebancară, cu capital de risc, înfiinţată în scopul facilitării accesului IMM-urilor la finanţări, prin acordarea de garanţii pentru instrumentele de finanţare contractate de la bănci comerciale sau din alte surse. FNGCIMM instrumentează programe guvernamentale destinate relansării economice, dezvoltării mediului de afaceri, precum şi creării și susținerii de locuri de muncă, funcţionând ca o societate comercială pe acţiuni, cu acţionar unic statul român, sub supravegherea prudenţială a Băncii Naţionale a României.

Garanţia FNGCIMM SA - IFN este de maxim 80% din valoarea împrumutului, fără a depăși suma de 2,5 milioane euro/beneficiar şi se emite la solicitarea instituţiilor finanţatoare partenere, pentru finanţări aprobate, pe baza analizei documentelor prezentate de către finanţator.

FNGCIMM SA - IFN colaborează cu 30 instituţii financiare în baza unor convenţii de lucru. Garanția FNGCIMM SA - IFN este cea mai lichidă garanție, plătibilă în maxim 90 zile de la solicitarea de plată a finanţatorului, însoţită de documentaţia completă, față de minim 2 ani, durata medie de executare a unei ipoteci.

FNGCIMM SA - IFN asigură o acoperire teritorială națională, răspunzând solicitărilor întreprinzătorilor prin toate cele 4 sucursale, 5 reprezentanțe și 3 filiale. În baza apartenenței sale la AECM (Asociația Europeană a Instituțiilor de Garantare – asociație ce reunește 42 de fonduri de garantare mutuale, private și publice, bănci de dezvoltare și fonduri de contragarantare din 22 de state membre ale UE, precum și Turcia, Serbia, Bosnia și Herzegovina și Federația Rusă), FNGCIMM funcționează după reguli şi principii europene.

Comunicatul Ministerului Finantelor

MFP introduce criterii noi de evaluare a finanțatorilor în cadrul Programului Prima Casă

Începând cu 1 ianuarie 2018 vor intra în vigoare procedura și criteriile de evaluare anuală a modului de utilizare a plafoanelor de garantare de către finanțatorii participanți în cadrul programului "Prima casă". Procedura a fost aprobată prin Ordin al ministrului Finanțelor Publice.

Stabilirea criteriilor în baza cărora se realizează evaluarea anuală a finanțatorilor participanți în cadrul programului, reprezintă unul dintre obiectivele strategiei programului "Prima casă" 2017-2021. Astfel, pe lângă ritmul de utilizare a plafoanelor alocate anterior și condițiile de acordare a creditelor, în cadrul programului s-a avut în vedere introducerea unor criterii noi care să stimuleze acordarea de către instituțiile finanțatoare a produselor de creditare standard fără implicarea garanțiilor de stat precum și adoptarea unui management al riscului prudent la nivelul instituțiilor finanțatoare care să limiteze riscul de neplată dar și o mai bună gestionare a procesului de acordare a creditelor în cadrul programului.

Astfel, ca urmare a consultărilor cu Fondul Național de Garantare a Creditelor pentru Întreprinderi Mici si Mijlocii (FNGCIMM), în calitate de mandatar al statului de a emite garanții în cadrul programului "Prima casă", cât și cu finanțatorii participanți în cadrul programului, criteriile care vor fi avute în vedere la evaluarea anuală a modului de utilizare a plafoanelor de garantare după aplicarea criteriului privind ponderea garanțiilor acordate de fiecare finanțator în totalul garanțiilor acordate în anul precedent, sunt următoarele:

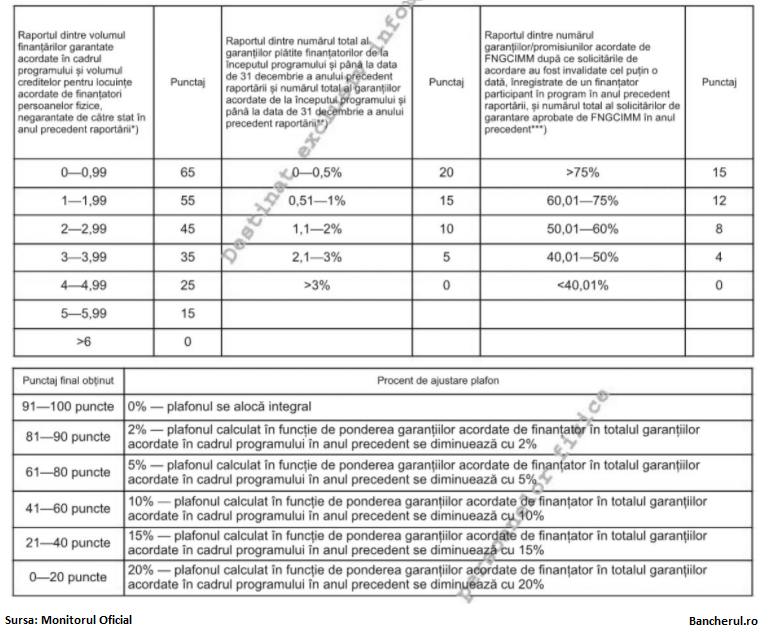

1) raportul între volumul finanțărilor garantate acordate în cadrul programului și volumul creditelor pentru locuințe acordate de finanțatori persoanelor fizice, negarantate de către stat în anul precedent;

2) raportul între numărul total al garanțiilor plătite finanțatorilor de la începutul programului și până la data de 31 decembrie a anului precedent și numărul total al garanțiilor acordate de la începutul programului și până la data de 31 decembrie a anului precedent;

3) raportul dintre numărul garanțiilor/promisiunilor de garantare acordate de FNGCIMM după ce solicitările de acordare au fost invalidate cel puțin o dată, înregistrate de un finanțator participant în program în anul precedent si numărul total al solicitărilor de garantare aprobate de FNGCIMM în anul precedent.

Fiecărui criteriu mai sus menționat îi va corespunde un punctaj diferențiat, în funcție de mărimea rapoartelor aferente criteriilor, iar prin însumarea punctelor atribuite fiecărui criteriu se va obține punctajul final care va determina procentul de ajustare al plafonului alocat.

Evaluarea anuală a modului de utilizare a plafoanelor de garantare alocate finanțatorilor participanți în cadrul programului "Prima casă" se efectuează pe baza raportărilor transmise de către finanțatori și a datelor existente în evidențele FNGCIMM incidente programului.