In urma cu doi ani, la inceputul lui 2015, cand a izbucnit scandalul creditelor in franci elvetieni (CHF), bancherii si BNR, cu ajutorul FMI, cu care Romania avea inca un acord in derulare la acea vreme, au convins Parlamentul sa nu adopte o lege de conversie a creditelor in CHF la un curs istoric sau mediu, astfel incat bancile si clientii sa-si imparta egal povara cursului.

BNR a invocat atunci scuza ca in cazul adoptarii unei legi de conversie in lei a creditelor in CHF la cursul istoric, bancile ar suferi pierderi de 5,6 miliarde lei iar patru banci ar fi nevoite sa-si majoreze capitalul, in cazul conversiei la cursul istoric plus 20% pierderea s-ar ridica la 4,5 miliarde lei si doar trei banci ar deveni subcapitalizate, iar daca s-ar face o coversie la un curs mediu, pierderea ar scadea la 3,2 miliarde lei si numai doua banci ar avea solvabilitatea sub nivelul minim obligatoriu.

In schimb, Mugur Isarescu a sustinut ca BNR se angajeaza sa promoveze asa-zisele „solutii realiste”, negociate intre banci si clienti, si anume conversia cu o reducere (discount) a datoriei, reducerea temporara a dobanzilor la credite si scheme de rescadentare a creditelor cu ajutor de stat.

Dintre cele trei solutii, doar prima, si anume conversia cu discount, a fost practicata de banci, insa doar in doua cazuri: Banca Transilvania pentru clientii Volksbank, in conditiile in care BT obtinuse un castig foarte mare, de 1,6 miliarde lei, de pe urma preluarii bancii austriece, si OTP Bank, a carei oferta a fost acceptata insa de doar 70% dintre clienti. (vezi aici detalii)

Restul bancilor fie au venit cu solutii nerealiste pentru clienti, cum a fost cazul Raiffeisen Bank sau Bancpost, fie nici nu au catadicsit sa vina cu vreo solutie realista, cum este cazul Piraeus Bank, Credit Europe Bank sau Banca Romaneasca.

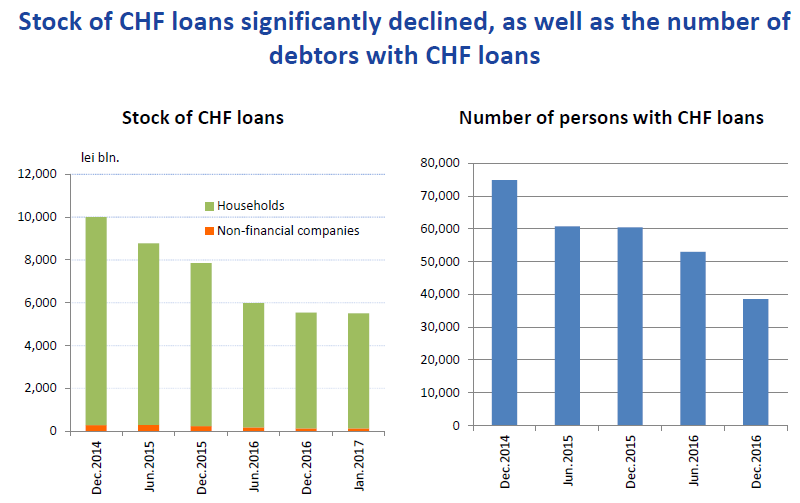

Astfel ca pe parcursul a doi ani (2015-2016), numarul total al clientilor cu credite in CHF a scazut doar cu jumatate, de la 75.412 in decembrie 2014 la 38.519 in decembrie 2016, conform ultimelor statistici prezentate de viceguvernatorul BNR, Liviu Voinea.

In acelasi timp, valoarea creditelor in CHF a scazut de la 10 miliarde lei la 5,4 miliarde lei.

Injumatatirea creditelor in CHF pe parcursul a doi ani, in conditiile in care doar doua banci au venit cu „solutii realiste” este apreciata ca fiind o „scadere semnificativa” de Liviu Voinea, ceea ce este departe de adevar.

De fapt, numarul conversiilor din CHF in lei a fost de doar 24.853, adica o treime din totalul creditelor in CHF, restul fiind rambursari anticipate, executari silite, cesionari catre firme de recuperare creante, scoaterea creditelor neperformante in afara bilanturilor sau alte forme de inchidere a dosarelor de credit.

Solutiile realiste propuse de BNR s-au dovedit, asadar, nerealiste si, cel mai rau, au dus la aparitia unor legi extremiste si populiste, precum darea in plata si conversia creditelor in CHF la cursul istoric, aprobate cu entuziasm de politicienii care se pregateau de alegeri.

Legi care au provocat pierderi de toate felurile: atat financiare, cat si de imagine, de timp, de resurse si de credibilitate, mult mai mari decat le-ar fi presupus o lege a conversiei adoptata in 2015.

Daca solutiile de rezolvare a problemei creditelor in CHF propuse de BNR in urma cu doi ani s-ar fi dovedit realiste, sau daca BNR si FMI ar fi lasat Parlamentul, in 2015, cand nu era in febra alegerilor, sa adopte o lege care se contura atunci ca o conversie la un curs mediu, ceea ce inseamna o impartire egala a poverii intre banci si clienti, atunci am fost fi fost scutiti de scandalurile din ultimii ani pe marginea darii in plata si legii conversiei.

BNR a preferat insa sa scuteasca niste banci de niste pierderi cinstite, ce puteau fi recuperate ulterior, cu pretul unui scandal obositor si cu consecinte de imagine si poate si financiare mai mari decat cele care le-ar fi presupus o conversie la cursul mediu de la bun inceput. Pentru ca, pana la urma, conform principiului impreviziunii statuat de Curtea Constitutionala la legea darii in plata, bancile ar putea fi obligate de instantele de judecata sa efectueze convesia creditelor in CHF la un curs mediu.

De altfel, aceleasi statistici prezentate de Liviu Voinea arata ca numarul notificarilor de dare in plata a crescut puternic in februarie, dupa motivara deciziei Curtii Constitutionale, ceea ce inseamna ca oamenii au incredere ca justitia se va dovedi, pana la urma, solutia realista.

Pe rolul instantelor de judecata din toata tara exista in prezent peste 6.500 de litigii in baza Legii nr.77/2016 privind darea in plata, majoritatea fiind insa castigate, pana acum, de catre banci si firmele de recuperare creante. (vezi aici detalii)