Mario Draghi, presedintele Bancii Centrale Europene (BCE), sublinia in conferinta de presa de saptamana trecuta ca bancile europene se confrunta cu o problema importanta, cea a creditelor neperformante (non-performing loans – NPL), care le afecteaza atat profitabilitatea, cat si capacitatea de creditare, diminuand de asemenea si eficienta transmisiei deciziilor de politica monetara, in special programul de relaxare cantitativa (QE), in conditiile in care dobanzile au devenit negative.

„Problema NPL-urilor este cea pe care trebuie acum sa o rezolvam, intrucat bancile nu au probleme de solvabilitate”, a spus Draghi. (vezi aici detalii)

Solvabilitatea medie a sistemului bancar european (CET 1 ratio – fully loaded) era de 12,9% in martie 2016, in usoara scadere de la 13% in decembrie 2015 dar cu peste un punct peste nivelul din martie 2015, cand era 11,7%.

Tarile cu cele mai scazute niveluri de solvabilitate sunt Portugalia (9,9%), Spania (10,5%), Italia (11,2%), Austria (11,7%), Franta (13,2%).

In Romania, indicatorul CET 1 ratio fully loaded era 18,2% in martie, tara noastra clasandu-se pe locul 11 dintre cele 29 de tari, intre Bulgaria (18,8%) si Cehia (17,4%).

[1]

In privinta ratei creditelor neperformante, media europeana era in martie 2016 de 5,7%, in scadere de la 5,8% in decembrie 2015 si 6,2% in martie 2015.

Problema este ca aceleasi tari cu solvabilitate mica au si credite neperformante mari: Portugalia are rata creditelor neperformante de 19,1%, iar Italia – 16,6%, peste nivelul din Romania – 14,4%.

Pe primele locuri la neperformante se afla Cipru (48%), Grecia (46%) si Slovenia (19,7%).

Grupul tarilor cu o rata ridicata de neperformanta este incheiat de Ungaria (13,8%), Bulgaria (13,6%) si Croatia (12,5%).

[2]

In tabloul de risc al Autoritatii Bancare Europene (ABE), rata neperformantei din Europa este colorata in galben, nivelul de alerta fiind de minim 8%, in timp ce zona confortabila incepe de la 3% in jos.

Si solvabilitatea este galbena, nivelul de alerta fiind sub 11%, iar cel de siguranta de peste 14%.

Profitabilitatea este insa, colorata in rosu la nivel european, cu ROE (Return on equity), adica rentabilitatea capitalurilor fiind de doar 5,8% in martie 2016, sub nivelul de alerta, stabilit la 6%, in timp ce teritoriul confortabil, cu verde, incepe la 10%.

[3]

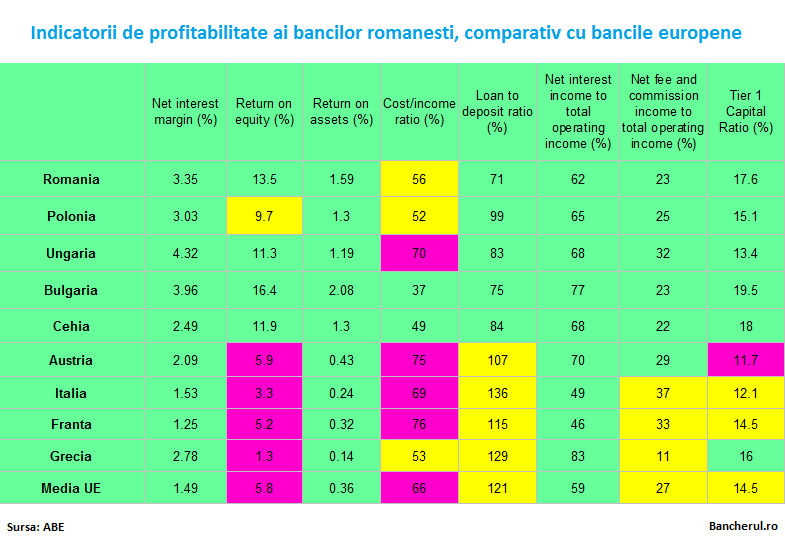

Dupa cum se vede din tabel, marile tari europene (Franta, Italia, Germania, Austria) au rate de profitabilitate sub standardele EBA, in timp ce tarile din Europa de Est, cu exceptia Poloniei, sunt pe verde.

In Romania, profitabilitatea (ROE) este la un nivel dublu fata de media europeana, in timp ce al doilea indicator de performanta, cel al activelor (Return on Assets – ROA), este de aproape cinci ori mai ridicat decat media europeana: 1,59%, fata de doar 0,36%.

Ceea ce inseamna ca activele bancilor romanesti, creditele adica, aduc un castig substantial. Se vede acest lucru si din marja neta de dobanda: 3,35% in Romania, comparativ cu o medie europeana de 1,49%.

Profitul este sporit si de rata mai redusa a raportului cost/venit, de 56% in Romania, fata de media europeana de 66%.

Profitabilitatea ridicata a sistemului bancar romanesc se datoreaza atat cresterii creditarii, cat si procesului de recunoastere a creditelor neperformante, prin write-off si vanzarea acestora catre recuperatori, initiat in urma cu doi ani, la recomandarile BNR.

Consecinta a fost o pierdere record de 4,6 miliarde lei in 2014 inregistrata de sistemul bancar romanesc, urmata de un profit, de asemenea un record, de 4,8 miliarde lei in 2015. (vezi aici detalii)