Isarescu: cresterea economica va ramane la 6% in urmatorii ani

Autor: Bancherul.ro

Autor: Bancherul.ro

2008-09-09 09:22

Riscul unei "aterizări dure" a economiei este limitat, iar avansul economic se va apropia în următorii ani de potentialul evaluat de banca centrală la circa 6% pe an, a declarat, luni, într-un interviu acordat agentiei MEDIAFAX, guvernatorul Băncii Nationale a României (BNR), Mugur Isărescu.

Potrivit guvernatorului BNR, regimul valutar bazat pe curs flexibil, care a permis pietei să corecteze supraaprecierea leului, majorarea dobânzii de politică monetară si măsurile prudentiale adoptate de banca centrală cu privire la creditele pentru persoane fizice au limitat semnificativ riscul unei "aterizări dure" a economiei românesti, chiar dacă acesta încă este prezent.

În acelasi timp, Mugur Isărescu este de părere că România va înregistra si în următorii ani crestere economică, însă aceasta se va apropia de potentialul evaluat de BNR la aproximativ 6%. Avansul ar putea să fie mai scăzut însă, în conditiile slăbirii activitătii economice mondiale, mai ales în statele UE.

În primul semestru, România a înregistrat o crestere a PIB de 8,8%, în timp ce în trimestrul doi aceasta a fost de 9,3%.

În ceea ce priveste opiniile conform cărora agentiile de rating ar putea retrograda ratingul României, guvernatorul a arătat că, desi nu crede într-un astfel de scenariu, al diminuării calificativului la o clasă sub "investment grade", principalul factor de risc rămâne deficitul de cont curent.

În opinia oficialului BNR, la finele anului, deficitul extern va fi limitat la cifra din 2007, de 14% din PIB, si nu va ajunge la nivelul preconizat de unii analisti, de 15-16% din PIB.

Vă prezentăm integral interviul acordat MEDIAFAX de guvernatorul BNR, Mugur Isărescu:

Reporter: Domnule guvernator, analisti din străinătate includ România, împreună cu alte patru state - Lituania, Letonia, Estonia si Bulgaria - într-un grup despre care spun că este sortit "aterizării dure" ("hard landing"). De fapt, în Estonia si Letonia cresterea economică a scăzut dramatic, de la 10% la cifre negative. Inflatia este măsurată acolo cu două cifre iar deficitul extern depăseste 15%. Este posibil ca astfel de dinamici negative să sufere si România? Considerati că este corect încadrată România în acest grup?

Mugur Isărescu: Citind textele respectivilor analisti străini, cu greu am găsit vreun argument solid care să justifice încadrarea României în zona de risc a aterizării dure. Dimpotrivă.

Trecând acum la explicatii, voi sublinia că există unele asemănări între aceste tări - nivelul PIB pe locuitor este mai scăzut decât media UE, toate au înregistrat rate înalte de crestere în procesul de recuperare a decalajelor. Există însă si deosebiri fundamentale, printre care cel mai important, după părerea mea, este mecanismul de politică monetară. Trei dintre cele patru tări mentionate functionează în regim de consiliu monetar (currency board) iar a patra, Letonia, într-un mecanism apropiat de consiliul monetar.

Desigur, consiliul monetar are virtutile sale incontestabile. Să ne amintim, de exemplu, că Bulgaria ajunsese la o rată a inflatiei de peste 1000%, iar economia era în totală degringoladă. Adoptarea consiliului monetar a reprezentat solutia care, cu costuri sociale inevitabile, a readus economia bulgară pe linia de plutire, iar inflatia a scăzut brusc foarte mult si a rămas la niveluri apropiate de cele ale tărilor Uniunii Europene pentru un bun număr de ani.

Dar consiliul monetar are si limitele si servitutile sale. BNR s-a opus permanent adoptării unui asemenea sistem în România tocmai tinând seama de aceste limite si servituti. Practic, tara care adoptă consiliul monetar nu mai are politică monetară, iar banca centrala rămâne un fel de institut de statistică. În locul unui vehicul cu două "pedale" - politica monetară si politica fiscală - economia tărilor care au consiliu monetar rămâne cu o singură pedală - politica fiscală.

Cu riscul de a lungi putin explicatia, să analizăm ce s-a întâmplat în cele patru tări mentionate si ce s-a întâmplat la noi, într-un context international mai putin obisnuit precum cel din ultimii ani, în care, concomitent, s-a apreciat moneda europeană si au crescut preturile la produse agricole si la energie.

Aprecierea euro a scăzut competitivitatea productiei din tările care aveau cursul valutar legat fix de euro, iar cresterea preturilor internationale s-a repercutat în rate mai ridicate ale inflatiei interne. Ţările cu consiliu monetar nu au putut modifica nici cursul valutar, nici ratele dobânzilor, legate fix de nivelul din zona euro, de 4,25% în prezent. Ca urmare, la o inflatie ajunsă la 16-20% în tările baltice, dobânzile au devenit puternic negative în termeni reali, iar politica monetară a devenit de fapt prociclică, încurajând consumul, în conditiile in care cursul fix a descurajat productia. Practic, imposibilitatea de a reactiona la factori perturbatori din exterior, care este principala slăbiciune a regimului de consiliu monetar, au împins economia tărilor respective înspre aterizare dură.

Cum stau lucrurile la noi? Regimul valutar bazat pe curs flexibil a permis pietei să corecteze prin propriile mecanisme supraaprecierea pe care a înregistrat-o la un moment dat leul, iar Banca Natională a putut majora ratele dobânzilor, ceea ce a si făcut, în sapte reprize în ultimele zece luni, pentru a le mentine permanent în palierul real-pozitiv si a diminua inflatia indusă de aceleasi evolutii externe care au afectat tările mentionate de dumoneavoastră. Banca Natională a mers chiar mai departe pentru a tempera consumul si a mentine sănătatea portofoliului băncilor comerciale - prin recentele măsuri de ordin prudential cu privire la creditele pentru persoane fizice. Toate acestea au limitat semnificativ riscul unei aterizări dure a economiei românesti, chiar dacă acesta încă este prezent, cât timp se mentine un decalaj însemnat între deficitul de cont curent si finantarea acestuia prin intrări de investitii directe.

Reporter: Totusi, analistii străini care au inclus România în grupa celor cinci tări amenintate de pericolul unei aterizări dure a cresterii economice si-au argumentat opinia. Să se fi înselat atât de mult?

Mugur Isărescu: Să judecăm. Un argument invocat de ei ar fi că politica fiscală a României este prociclică. Ei bine, desi suntem într-un an electoral, avem motive să credem că deficitul bugetar în 2008 se va mentine sub nivelul de 3%. Totodată, banca centrală a întărit suplimentar politica monetară, pentru a compensa caracterul insuficient restrictiv al politicii fiscale. Un alt argument este acela că politica de venituri este mult prea expansivă, fapt de care suntem îngrijorati si noi, cei de la Banca Natională. De altfel, am transmis în repetate rânduri avertismente, cu atât mai mult cu cât aici o eventuală compensare prin întărirea si mai mult a politicii monetare nu numai că nu ajută, dar poate fi contraproductivă, ambele mergând spre deteriorarea competitivitătii externe. Restabilirea unui echilibru pe termen lung între cresterea veniturilor si cresterea productivitătii muncii este deci necesară.

În sfârsit, am văzut în unele lucrări că România ar fi depunctată din cauza indicatorului numit "lichiditate externă". Un indicator ce exprimă raportul între rezerva internatională a tării si datoria externă, publică si privată, pe termen scurt. Un raport subunitar, în cazul României, datoria externă pe termen scurt fiind mai mare decât rezerva. Şi aici însă cred că se exagerează, întrucât rezerva internatională a României este la limita superioară a raportului optim dacă o evaluăm după ceilalti indicatori, cum ar fi raportul dintre rezervă si importuri. Datoria externă pe termen scurt este într-adevăr mare, dar în cvasitotalitatea sa e contractată de sectorul privat. Iar din totalul acestei datorii private, cea mai mare parte este obtinută de băncile cu capital străin din România de la societătile-mamă din străinătate. Noi am intervenit pentru solutionarea acestei probleme prin măsuri de descurajare a creditului în valută. Dacă totusi s-ar materializa riscul semnalat si băncile-mamă si-ar restrânge fluxurile către România, efectul ar fi mai degrabă benefic, întrucât ar dispărea baza expansiunii exagerate a creditului în valută, care ne-a dat bătăi de cap atâtia ani.

Prin urmare, aceste motive nu le văd atât de solide pentru ca România să fie asociată grupului tărilor cu risc de probabilitate ridicată de aterizaj dur.

Reporter: Considerati, asadar, că în România cresterea economică înaltă va continua?

Mugur Isărescu: Consider că si în anii care vin vom avea crestere economică în România. Desigur, o crestere economică mai aproape de potentialul pe care expertii Băncii Nationale l-au evaluat la circa 6% pe an. Este adevărat că, în conditiile slăbirii activitătii economice mondiale, mai ales în Uniunea Europeană, care este principala noastră piată de desfacere, cresterea economiei românesti ar putea să fie ceva mai scăzută decât 6%. Dar, fără îndoială că o serie întreagă de alti factori vor actiona asupra cresterii economice de anul viitor, situând-o peste sau sub 6%: evolutia pretului petrolului, calitatea anului agricol, amplificarea eforturilor pentru dezvoltarea infrastructurii dar si a celor pentru a crea conditii de crestere mai rapidă a productivitătii muncii, volumul investitiilor străine etc. Oricum, o crestere economică de 6%, în conditiile actuale, constituie o performantă remarcabilă. Ceea ce nu înseamnă că nu-i vom auzi pe unii analisti spunând, dacă sporul PIB se va diminua de la 9% la 6%, că rata de crestere "s-a prăbusit" cu 33%.

Reporter: O crestere între 8 si 9 la sută reprezintă supraîncălzirea economiei românesti? Care este punctul dumneavoastră de vedere?

Mugur Isărescu: Niciodată nu m-am grăbit să avansez o simplă cifră ca semnificând supraîncălzirea economiei. Obisnuiesc să prezint lucrurile într-o manieră mult mai nuantată, cum de altfel sunt ele în realitate. De fapt, ce înseamnă supraîncălzire? O dezvoltare ce depăseste substantial potentialul de crestere, fapt care duce la supralicitarea factorilor de productie, îndeosebi la cronicizarea lipsei de fortă de muncă, la cresterea rapidă a salariilor si la cresterea preturilor.

Pentru situatia din acest an, cred că e bine să avem o abordare sectorială. La o extremă, în agricultură, cresterea semnificativă a productiei s-a datorat în principal factorilor naturali. Şi nu avem semne de supraîncălzire. Dimpotrivă, preturile majoritătii produselor agricole sunt în scădere, iar factorii de productie, în special pământul, dar si forta de munca, sunt în mod evident subutilizati. Importantul potential agricol al României încă asteaptă să fie mai bine valorificat. La cealaltă extremă, în domeniul constructiilor, alt contributor major la performanta economică din acest an, sunt semne vizibile de supraîncălzire: lipsă cronică de fortă de muncă, cresteri substantiale ale preturilor materialelor de constructii, cresteri de salarii etc. Desigur, o politică înteleaptă trebuie să stimuleze numai sectoarele economice unde avem potential neutilizat (un exemplu îl constituie agricultura) sau unde există gâtuiri, cum se întâmplă cu infrastructura rutieră.

Reporter: Totusi, sunt exprimate numeroase puncte de vedere conform cărora agentiile de rating ar putea retrograda România. Care credeti că ar fi principalii factori de risc ce ar putea duce la o scădere a ratingului de tară?

Mugur Isărescu: Până acum, reactia agentiilor de rating s-a limitat la a modifica perspectivele economice si nu ratingul. Ca să răspund la întrebare - cu toate că nu cred că România va fi retrogradată la o clasă sub "investment grade" - principalul factor de risc rămâne deficitul de cont curent. Prin politicile monetare restrictive, asa cum am spus mai înainte, ne-am adresat acestei probleme. Cred că la sfârsitul anului vom consemna un deficit extern, ca pondere în PIB, limitat la cifra din 2007 de 14% si nu de 15-16% cât au avansat unii analisti.

Acest lucru e un bun început, dar nu ne putem opri aici. România trebuie să urmeze politici care să permită reducerea treptată si previzibilă a deficitului de cont curent până la nivelul acoperirii cvasiintegrale cu investitii directe de capital, pentru a recâstiga încrederea agentiilor de rating si a asigura îmbunătătirea bonitătii externe. Vom fi deci nevoiti să instrumentăm o corectie treptată a acestui deficit, chiar cu câteva puncte procentuale în doi-trei ani, dezirabil fiind ca acest lucru să se întâmple în conditiile unei cresteri economice sustenabile, în apropiere de potential, concomitent cu consolidarea procesului de dezinflatie ce va fi reluat în toamna acestui an, după câteva trimestre bune de eforturi consistente. În acest sens, punctul de vedere al BNR a fost exprimat public în repetate rânduri. Noi sustinem că o astfel de corectie se poate face numai printr-un mix echilibrat de politici monetare, politici fiscale si politici de venituri, dublat de grăbirea reformelor structurale care să ducă la cresterea productivitătii muncii.

Reporter: Care ar fi pentru România implicatiile unei reduceri a calificativului?

Mugur Isărescu: Repet, nu cred într-o retrogradare. Asa cum am spus, ar putea interveni o schimbare de perspectivă. Dacă însă ar avea loc o retrogradare, consecintele ar fi destul de serioase. Ea s-ar reflecta în primul rând în majorarea sensibilă a costurilor finantării externe, dar si în descurajarea investitiilor directe de capital, ceea ce ar limita potentialul de crestere economică rapidă.

Reporter: De ce credeti că agentiile de rating sunt mai rezervate în ceea ce priveste România, comparativ cu alte state?

Mugur Isărescu: Probabil dintr-o insuficientă claritate legată de starea economică si financiară reală a României, neclaritate izvorâtă si din semnale inconsistente care vin uneori dinlăuntrul tării.

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Stirea Zilei

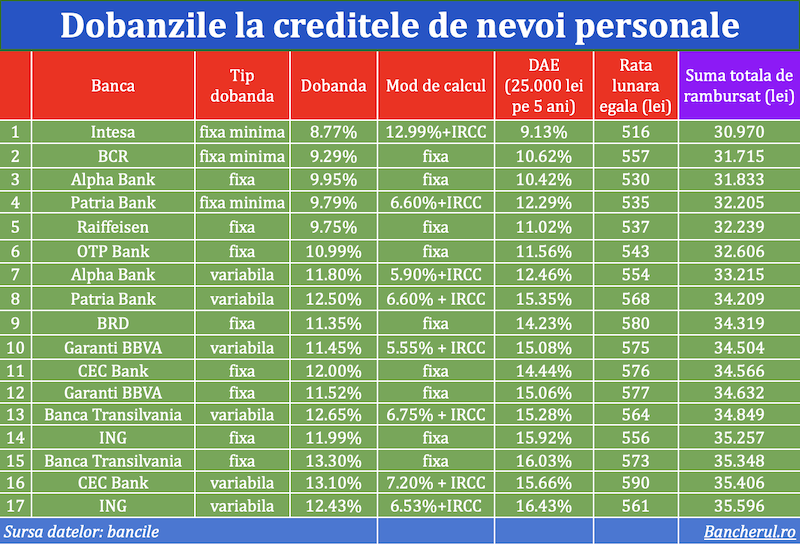

Ce dobanzi au bancile la creditele de nevoi personale?

Dobanzile practicate de cele mai multe banci pentru creditele de nevoi personale destinate consumului nu mai sunt stabilite la niveluri standard ci sunt personalizate, in functie de mai multi factori, precum incasarea veniturilor in contul bancii sau istoricul de detalii

Topul creditelor ipotecare cu cele mai mici dobanzi fixe in primii 3-10 ani

Dobanzile fixe in primii 3-10 ani pentru un credit ipotecar variaza intre 5,75% si 9,90%, in functie de banca si de perioada cu dobanda nemodificata, conform ofertelor celor mai importante 10 banci. Dobanzile luate in calcul sunt cele standard, fara alte detalii

Cum raspunde ANPC la o reclamatie despre o frauda online: cu cuvintele bancii

Clientul unei banci (Unicredit) a fost fraudat online cu 25.000 de lei cu o asa-zisa investitie in actiuni pe site-ul Rominvest. (Atentie! Acest site functioneaza si in prezent, la acest link, https://dimensionaldreamscape.cam, dupa mai bine de o luna de la detalii

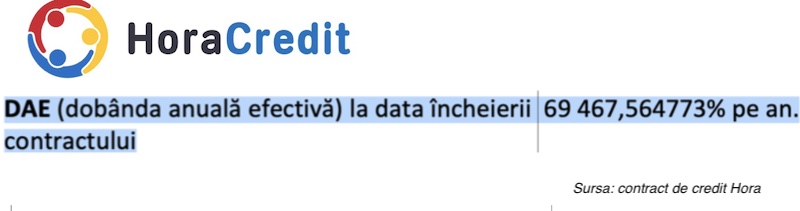

Dobanzile la creditele online ale IFN-urilor, plafonate prin lege la 365% pe an, fata de 70.000% cat erau pana acum

Parlamentul a adoptat o lege prin care dobanzile (DAE) la creditele online acordate de IFN-uri (Institutii Financiare Nebancare) sunt plafonate la 1% pe zi (365% pe an) in cazul imprumuturilor de maxim 5.000 de lei, 0,8% pe zi (292% pe an) la cele de pana la 10.000 de lei si 0,6% pe detalii

- Revolut isi obliga clientii sa plateasca credite facute prin fraude online

- Nimeni nu poate opri Facebook sa faca profit din promovarea fraudelor online

- Cum poti fi inselat cu actualizarea datelor in aplicatia George BCR

- Linia de credit este noul instrument de tortura al IFN-urilor

- Este normal ca IFN-urile sa nu-si ajute clientii care nu mai pot plati creditele si sa-i execute silit?

- Topul bancilor cu cele mai bune dobanzi la depozitele in lei

- In atentia BNR: mama mea de 74 de ani a facut 10 credite la IFN-uri si are de platit dobanzi de 4.000 de lei din pensia de 2.300 de lei!

- Profitul bancilor atinge un nou record, de 13,7 miliarde lei, in 2023

- Am vazut 17 clipuri false cu Mugur Isarescu, pe Facebook, intr-o singura zi

- De ce nu opreste Facebook videoclipurile trucate cu Mugur Isarescu?

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- BÄncile din România nu au majorat comisioanele aferente operaČiunilor ĂŽn numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent dupÄ primele douÄ luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB dupÄ prima lunÄ a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a ĂŽncheiat anul 2023 la 6,61%, semnificativ sub prognoza oficialÄ

- Deficitul contului curent, redus cu o cincime dupÄ primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor Ĺi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiČii imobiliare

- Reguli privind stabilirea ratelor de referinĹŁÄ ROBID Ĺi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- România - prima ĂŽn UE la inflaČie, prin efect de bazÄ

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor În 2023

- România - prima ĂŽn UE la inflaČie, prin efect de bazÄ

- InflaČia anualÄ, ĂŽn scÄdere la 7,23%

Ministerul Finantelor

- Datoria publicÄ, imediat sub pragul de 50% din PIB la ĂŽnceputul anului 2024

- Deficitul bugetar, deja -1,67% din PIB dupÄ primele douÄ luni

- Datoria publicÄ, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce ĂŽn ce mai mare la ĂŽnceput de an

- Deficitul bugetar dupÄ 8 luni, ĂŽncÄ mai mare faČÄ de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- ProducČia industrialÄ pe februarie, cu aproape 7% sub cea din urmÄ cu cinci ani

- InflaČia anualÄ a revenit la nivelul de la finele anului anterior

- Pensia realÄ de asigurÄri sociale de stat a crescut anul trecut cu 2,9%

- ProducČia de cereale boabe pe 2023, cu o zecime mai mare faČÄ de anul precedent

- România, Čara UE cu cea mai mare creČtere a costului salarial

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc ĂŽn UE la evoluČia productivitÄČii muncii ĂŽn agriculturÄ

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat sÄ scadÄ in septembrie 2022. Ecartul faČÄ de Polonia Či Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite cautÄ soluČii pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitÄČile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to âŹ92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- ComerČul cu amÄnuntul, ĂŽn expansiune la ĂŽnceput de an

- România, pe locul 2 ĂŽn UE la creČterea comerČului cu amÄnuntul ĂŽn ianuarie 2024

- ComerČul cu amÄnuntul, ĂŽn creČtere cu 1,9% pe anul 2023

- ComerČul cu amÄnuntul, ĂŽn creČtere pe final de an

- ComerČul cu amÄnuntul, stabilizat la +2% faČÄ de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea ĂŽmpotriva dezastrelor, valabilÄ Či in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Refuz de platÄ la o benzinÄrie suma de 103 euro

Mi s-au retras de douÄ ori suma de 48 euro Či suma de 103 euro suma corectÄ este de 48 de euro ... detalii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rÄmas ĂŽn urma cu ratele , va rog frumos sa ma ajutaČi cumva , soČul a pierdut ... detalii