BNR semnaleaza o combinatie periculoasa: deteriorarea economiei zonei euro si dezechilibrul extern al Romaniei

Autor: Bancherul.ro

Autor: Bancherul.ro

2019-08-12 23:25

Banca Nationala a Romaniei (BNR) trage un semnal de alarma cu privire la deterioarea economiei zonei euro si posibilele efecte ale acesteia asupra economiei romanesti, vulnerabila din cauza dezechilibrului extern, adica a deficitului de cont curent, cauzat de volumul mult mai mare de importuri fata de exporturi.

Un deficit ridicat de cont curent afecteaza in primul rand cursul de schimb valutar, prin deprecierea leului fata de euro, in cazul aparitiei unor turbulente externe sau a chiar a unei noi crize.

Motiv pentru care BNR avertizeaza Guvernul ca este nevoie de o ajustare bugetara, pentru o corectie controlata a dezechilibrului extern.

In minuta şedinţei de politică monetară a Consiliului de administraţie al Băncii Naționale a României din 5 august 2019 se arata urmatoarele:

"Membrii Consiliului au făcut referiri repetate la semnele tot mai clare de deteriorare a economiei zonei euro și a celei globale și la incertitudinile sporite asociate perspectivei acestora – mai ales în contextul războiului comercial și al Brexit –, precum și la reacția băncilor centrale majore, într-o asemenea conjunctură. În același timp, s-au exprimat îngrijorări legate de valoarea negativă considerabilă anticipată pentru acest an în cazul exportului net, dar mai ales de perspectiva continuării înrăutățirii contului curent, evoluții considerate a induce riscuri la adresa macrostabilității și a sustenabilității creșterii economice. S-a convenit că accentuarea recentă și în perspectivă a dezechilibrului extern este atribuibilă în principal divergenței dintre dinamica în creștere a absorbției interne și slăbirea cererii externe, precum și problemelor de competitivitate non-preț ale unor sectoare, dar și unor pierderi de competitivitate prin preț ale companiilor, pe fondul majorării costurilor salariale și al evoluției cursului de schimb al leului. Mai mulți membri ai Consiliului au subliniat că o corecție controlată a acestui dezechilibru reclamă o ajustare bugetară, alături de reforme structurale consistente, care solicită însă timp."

BNR atrage atentia, ca de fiecare data, ca in lipsa unor masuri adoptate de Guvern, va fi nevoita sa inaspreasca politica monetara, ceea ce inseamna dobanzi mai mari (mix echilibrat de politici macroeconomice, in jargonul BNR):

"În acest context, membrii Consiliului au subliniat din nou necesitatea unui mix echilibrat de politici macroeconomice, care să evite o supraîmpovărare a politicii monetare, cu efecte indezirabile în economie. Totodată, s-a reiterat importanța unui dozaj și a unei cadențe adecvate de ajustare a conduitei politicii monetare, în vederea ancorării anticipațiilor inflaționiste pe termen mediu și a readucerii ratei anuale a inflației în linie cu ținta de inflație, în condiții de protejare a stabilității financiare. În același timp, s-a apreciat că, date fiind condițiile macroeconomice și riscurile interne și externe, păstrarea controlului strict asupra lichidității de pe piața monetară este esențială."

Problema deficitului de cont curent

In raportul asupra inflatiei din august 2019, BNR precizeaza urmatoarele, cu privire la deficitul de cont curent:

"În trimestrul I 2019, deficitul contului curent s-a situat la valori apropiate de 4,5 la sută din PIB nominal (date cumulate pe patru trimestre), reflectând deteriorarea deficitului balanței bunurilor și serviciilor, doar parțial contrabalansată de reducerea impactului asociat veniturilor primare.

Soldul negativ al contului curent este previzionat în accentuare în 2019, fiind de așteptat ca indicatorul de performanță stipulat de Comisia Europeană (calculat ca medie a valorilor pentru ultimii trei ani) să depășească nivelul reper de 4 la sută din PIB încă din anul curent, inclusiv în contextul plasării deficitelor din ultimii doi ani la valori ridicate.

În anul 2020 se anticipează menținerea deficitului de cont curent ca pondere în PIB la o valoare similară celei din anul 2019.

În plan regional, economia românească se remarcă prin accentuarea deficitului contului curent al balanței de plăți, pe seama soldului negativ al balanței comerciale (în deteriorare atât în relație cu state intra-UE, cât și extra-UE90).

Finanțarea deficitului de cont curent se prefigurează a rămâne doar parțial asigurată prin fluxuri stabile, non-generatoare de datorie externă, pe întregul interval al proiecției.

Factorii principali care influențează gradul de acoperire a deficitului de cont curent pe baza acestor fluxuri sunt, pe de o parte, magnitudinea dezechilibrelor externe și, respectiv, posibilele efecte adverse asupra investițiilor directe asociate încetinirii activității economice a principalilor parteneri, dar și a celei din România.

Pe de altă parte, un efect de contrabalansare parțială îl are ipoteza unei îmbunătățiri a absorbției de fonduri europene (preponderent fonduri structurale și de coeziune).

Accentuarea deficitului de cont curent are potențialul de a acționa în sensul deteriorării echilibrelor macroeconomice, cu posibil impact asupra fluxurilor de capital adresate economiei românești, mai ales în condițiile în care poziția și magnitudinea soldului contului curent din România sunt semnificativ diferite față de cele înregistrate în alte economii emergente din regiune."

Minuta şedinţei de politică monetară a Consiliului de administraţie al Băncii Naționale a României din 5 august 2019

12 august 2019

Membri ai Consiliului de administrație al Băncii Naționale a României prezenți la ședință: Mugur Isărescu, preşedinte al Consiliului de administraţie și guvernator al Băncii Naţionale a României; Florin Georgescu, vicepreşedinte al Consiliului de administraţie și prim-viceguvernator al Băncii Naţionale a României; Eugen Nicolăescu, membru al Consiliului de administraţie și viceguvernator al Băncii Naţionale a României; Liviu Voinea, membru al Consiliului de administraţie și viceguvernator al Băncii Naţionale a României; Marin Dinu, membru al Consiliului de administraţie; Gheorghe Gherghina, membru al Consiliului de administraţie; Ágnes Nagy, membru al Consiliului de administraţie; Virgiliu-Jorj Stoenescu, membru al Consiliului de administraţie.

În cadrul şedinţei, Consiliul de administraţie a discutat și adoptat decizia de politică monetară, pe baza datelor şi analizelor privind caracteristicile recente și prognoza actualizată a evoluțiilor macroeconomice pe termen mediu prezentate de direcţiile de specialitate și a altor informații interne și externe disponibile.

În discuțiile privind evoluția recentă a prețurilor de consum, membrii Consiliului au arătat că rata anuală a inflației a scăzut ușor în iunie – la 3,84 la sută, de la 4,1 la sută în mai –, dar s-a menținut deasupra intervalului țintei. S-a observat că descreșterea ei față de finele trimestrului anterior, când s-a situat la 4,03 la sută, a fost ceva mai pronunțată decât s-a anticipat și că aceasta a fost determinată integral de componentele exogene ale IPC; principalele contribuții au fost aduse de scăderile de dinamică consemnate în acest interval de prețul combustibililor, pe seama evoluției cotației petrolului, și de prețul produselor din tutun, ca urmare a unui efect de bază.

În schimb, rata anuală a inflației CORE2 ajustat și-a accelerat creșterea, chiar ușor peste așteptări și în pofida unei aprecieri neanticipate a leului în raport cu euro, urcând de la 2,7 la sută în martie la 3,3 la sută în iunie, sub impulsul dat de evoluția prețurilor serviciilor și de cea a prețurilor produselor alimentare procesate. S-a apreciat că aceste evoluții sunt doar parțial atribuibile taxei aplicate în sectorul telecomunicații, respectiv creșterii prețurilor internaționale ale unor produse agroalimentare, și că accelerarea inflației de bază reflectă în ansamblul ei presiuni inflaționiste în creștere pe partea cererii și a costurilor salariale, în concordanță cu dimensiunea și trendul poziției ciclice a economiei și ale dinamicii consumului privat, precum și cu majorarea alertă a costurilor cu salariile. S-a considerat că indicii în acest sens oferă și accelerarea în intervalul aprilie-mai a creșterii anuale a preţurilor de producţie din industrie pentru piaţa internă pe segmentul bunurilor de consum, precum și majorarea deflatorului PIB în trimestrul I 2019 la un maxim al ultimilor 8 ani. Au fost evocate și influențe venite din anticipațiile inflaționiste pe termen scurt, care, potrivit unor sondaje de specialitate, au cunoscut ajustări în sens ascendent în cursul trimestrului II, ori s-au menținut la cote relativ înalte.

Referitor la poziția ciclică a economiei, membrii Consiliului au sesizat că cea de-a doua variantă provizorie a datelor statistice indică pentru trimestrul I ritmuri ale expansiunii economice similare celor evidențiate anterior – de 5 la sută în termeni anuali și 1,3 la sută în termeni trimestriali –, reconfirmând, prin urmare majorarea peste așteptări a excedentului de cerere agregată în acest interval. Și structura determinanților creșterii economice pe partea utilizării este în linii mari neschimbată, dar în condițiile unei revizuiri ușoare în jos a aportului individual al principalilor contribuitori – consumul gospodăriilor populaţiei, urmat de variația stocurilor și, la distanță mare, de formarea brută de capital fix –, implicând un aport ceva mai mic al cererii interne. În cazul exportului net se evidențiază în schimb o contribuție mai puțin negativă la dinamica PIB decât în precedenta variantă provizorie, în contextul relativei restrângeri a ecartului nefavorabil dintre dinamica exporturilor de bunuri și servicii și cea a importurilor. Membrii Consiliului au atras însă atenția că datele din balanța de plăți continuă să releve o accelerare substanțială a creșterii soldului negativ al balanței bunurilor și serviciilor în trimestrul I 2019, față de aceeași perioadă a anului trecut, și o adâncire în termeni anuali a deficitului de cont curent – chiar dacă încetinită de ameliorarea balanței veniturilor primare și a celei a veniturilor secundare –, exprimând îngrijorări legate de dimensiunea, tendința și structura finanțării dezechilibrului extern al economiei.

Membrii Consiliului au remarcat apoi că noile date reconfirmă evaluarea anterioară potrivit căreia creșterea economică este așteptată să încetinească în trimestrele II și III, dar să se mențină relativ alertă – ca urmare a accelerării ei mai pronunțate în primul trimestru, și în condițiile unei dinamici trimestriale anticipate a scădea gradual, inclusiv pe fondul unei performanțe a agriculturii prezumate a fi mai puțin favorabile în trimestrul III –, ceea ce face probabilă continuarea creșterii gap-ului pozitiv al PIB în acest interval. Au fost reiterate însă incertitudinile decurgând din măsurile fiscale și bugetare aplicate în 2019 – cu implicații asupra cererii agregate, dar și a nivelului PIB potențial –, precum și cele având ca sursă contribuția ridicată la creșterea economică adusă în mod persistent în ultimele trimestre de variația stocurilor.

S-a observat că evoluția indicatorilor cu frecvență ridicată indică consumul privat drept principal determinant al creșterii economice și în trimestrul II 2019, sugerând însă și o creștere a aportului pozitiv al formării brute de capital fix. În schimb, în cazul exportului net, este de așteptat o nouă contribuție negativă, posibil totuși în scădere ușoară față de trimestrul I, având în vedere încetinirea ceva mai evidentă a creșterii anuale a importurilor în aprilie-mai, în raport cu cea a exporturilor de bunuri și servicii, reflectată și de relativa decelerare în acest interval a ritmului anual de creștere a soldului negativ al balanței comerciale. Deficitul de cont curent și-a accelerat însă puternic adâncirea în raport cu aceeași perioadă a anului trecut, ca urmare a deteriorării consistente a balanței veniturilor secundare, iar acoperirea lui cu fluxuri de capital autonom s-a înrăutățit.

Membrii Consiliului au continuat să exprime preocupări și în legătură cu tensiunile ridicate de pe piața muncii. S-au făcut referiri la noul nivel record atins recent de efectivul salariaților din economie – chiar în condițiile temperării creșterii acestuia, însă exclusiv pe seama evoluțiilor din sectorul privat –, dar și la minimul istoric la care a tins să rămână rata șomajului BIM, precum și la intențiile de angajare robuste indicate de sondaje de specialitate pentru perioada următoare. S-a apreciat că, pe fondul penuriei mari de forță de muncă – potențată de probleme structurale –, precum și al efectului de demonstrație al salariilor din sectorul public, presiunile asupra salariilor vor rămâne ridicate, fiind discutată însă și intenția autorităților de a majora contingentul de lucrători nou-admiși pe piața forței de muncă din România în acest an. A fost evocată dinamica anuală de două cifre care a continuat să caracterizeze câștigul salarial mediu brut nominal, dar și cel net real în lunile aprilie-mai, chiar dacă în ușoară temperare față de trimestrul I. Și variația anuală a costurilor salariale unitare din industrie s-a consolidat pe palierul de două cifre în acest interval, continuând să se mărească ușor după cvasi-dublarea ei din primul trimestru. Unii membri ai Consiliului au remarcat că lipsa forței de muncă, accentuată de emigrație, este un fenomen generalizat în regiune și devine un obstacol pentru creșterea economică.

În discuțiile privind condițiile monetare, membrii Consiliului au arătat că în luna iulie principalele cotații ROBOR și-a redus ușor ecartul pozitiv față de rata dobânzii de politică monetară, în timp ce rata medie a dobânzii la tranzacțiile interbancare a coborât ceva mai pronunțat sub rata dobânzii-cheie, în contextul excedentului mărit de lichiditate de pe piața monetară, absorbit consecvent de către BNR prin atragerea de depozite la termen. S-au făcut, de asemenea, referiri la creșterea înregistrată în iunie de randamentul mediu al depozitele noi la termen – atribuibilă integral segmentului societăților nefinanciare –, dar mai cu seamă la declinul consemnat de rata dobânzii la creditele noi acordate populației, mai ales în cazul celor pentru locuințe, ce sugerează o creștere în această lună a impactului IRCC, situat la 2,36 la sută. Au fost punctate potențiale efecte ale măririi bruște a IRCC în iulie la 2,63 la sută și ale menținerii lui timp de trei luni la acest nivel, fiind reiterate totodată incertitudinile generate de introducerea unui asemenea indice de referință pentru creditele acordate populației, precum și posibilele lui implicații asupra transmisiei și conduitei politicii monetare, și, în final, asupra întregului cadru al acestei politici.

În același timp, a fost evidențiată relativa stabilitate dovedită recent de cursul de schimb leu/euro – remarcabilă din perspectivă regională –, în contextul semnalelor/deciziilor de relaxare a conduitei politicilor monetare ale BCE și Fed, dar și al diferențialului mai ridicat al ratei dobânzii față de zona euro și al atitudinii adoptate de băncile centrale din Europa Centrală și de Est. S-a apreciat că o poziționare mai joasă a raportului leu/euro pe acest fond ar putea induce riscuri la adresa evoluției inflației pe termen mediu prin impactul advers exercitat asupra contului curent. Unii membri ai Consiliului au atras însă atenția că actualele conflicte globale majore, de natură comercială și valutară, pot provoca mișcări însemnate de capital, ceea ce reclamă, mai ales în condițiile deficitelor gemene, vigilență din partea băncii centrale și pregătire pentru o eventuală necesară reacție promptă.

Membrii Consiliului au observat că avansul în termeni anuali al creditului acordat sectorului privat a încetinit ușor în luna iunie, în principal pe seama componentei în lei, a cărei dinamică anuală și-a prelungit descreșterea, dar a rămas robustă, și chiar la un nivel de două cifre în cazul creditului acordat populației. S-a sesizat că fluxul lunar al creditelor în lei pentru locuințe a crescut mai evident în iunie, iar cel aferent creditelor de consum s-a redus doar ușor față de maximul istoric din luna precedentă, după ce în primele luni din an acestea suferiseră scăderi, în contextul relativei restrângeri a programului „Prima Casă”, dar probabil și ca efect al aplicării noilor măsuri fiscale și macroprudențiale. Ponderea în total a componentei în lei s a mărit la 66,6 la sută.

În ceea ce privește evoluțiile viitoare, membrii Consiliului au arătat că rata anuală a inflației va rămâne probabil deasupra intervalului țintei până la finalul acestui an, pentru ca apoi să revină, dar să se și mențină ușor sub limita de sus a intervalului, pe o traiectorie relativ similară celei din prognoza publicată în Raportul asupra inflației din mai 2019; ea este anticipată să se situeze în decembrie 2019 la 4,2 la sută, nivel identic celui anticipat anterior, iar la finele orizontului prognozei la 3,3 la sută, doar marginal sub valoarea din proiecția precedentă.

S-a remarcat că, atât perspectiva menținerii ratei anuale a inflației deasupra intervalului țintei, cât și cea a revenirii ei în jumătatea superioară a intervalului sunt atribuibile acțiunii factorilor pe partea ofertei, anticipată a-și accentua ușor caracterul inflaționist în a doua parte a anului curent, dar a redeveni pronunțat dezinflaționistă în 2020, în principal pe seama efectelor de bază asociate evoluției recente a prețurilor LFO, tutunului și combustibililor, precum și taxei impuse în sectorul telecom. S-au semnalat însă riscurile în sens ascendent la adresa acestei perspectivei ce decurg din recentele măsuri fiscale/bugetare – de natură să exercite efecte directe/colaterale asupra prețurilor unor servicii și utilități, incluzând energia electrică și gazele naturale –, precum și din configurația sistemului de impozite indirecte/taxe, în eventualitatea unor modificări efectuate în contextul proximei rectificări bugetare. În opinia unor membri ai Consiliului, influențe de sens opus pot totuși să vină dintr-o posibilă performanță peste așteptări a producției agricole interne pe anumite segmente, de natură să provoace corecții descendente ale prețurilor unor produse agroalimentare, dar și dintr-o potențială evoluție relativ mai favorabilă a prețului internațional al petrolului.

Membrii Consiliului au concluzionat, în schimb, că din partea factorilor fundamentali sunt de așteptat presiuni inflaționiste în creștere progresivă și chiar ușor mai intense decât în prognoza anterioară pe orizontul mai îndepărtat de timp, date fiind previziunile privind poziția ciclică a economiei, costurile salariale și anticipațiile inflaționiste pe termen scurt, precum și dinamica prețurilor importurilor în a doua parte a orizontului, reflectând inclusiv evoluția cursului de schimb al leului. S-a observat că evoluția inflației de bază va continua însă să fie marcată și de influențe în dublu sens venite din recentele șocuri pe partea ofertei, reprezentate de introducerea taxei în sectorul telecomunicații și de creșterea prețurilor internaționale ale unor produse agroalimentare, mai ales pe fondul epidemiei de pestă porcină. Prin urmare, rata anuală a inflației CORE2 ajustat este așteptată să urce deasupra intervalului țintei mai evident decât se anticipa anterior în următoarele două trimestre – până la 3,9 la sută în decembrie 2019 –, pentru ca, după ușoara corecție descendentă pe care o va cunoaște probabil în semestrul I 2020 datorită unor efecte de bază, să rămână marginal deasupra limitei de sus a intervalului, respectiv la 3,6 la sută la finele orizontului proiecției.

Referitor la evoluția viitoare a poziției ciclice a economiei, membrii Consiliului au remarcat că expansiunea economică va începe probabil să decelereze ușor, din perspectivă anuală, doar în 2020 și că, în consecință, își va devansa considerabil ritmul potențial în anul curent și ceva mai moderat în anul viitor, ceea ce implică o creștere semnificativă a excedentul de cerere agregată în 2019 și una mai modestă în 2020, la valori vizibil superioare celor din prognoza anterioară.

Totodată, consumul privat se prefigurează a fi principalul determinant al creșterii economice în cei doi ani, inclusiv pe fondul gradului ridicat de ocupare a forței de muncă și al nivelului ratelor reale ale dobânzilor bancare, prezumat a se mări foarte lent. Unii membri ai Consiliului au avertizat însă că dinamica venitului real disponibil al populației, dar și încrederea consumatorilor, ar putea fi afectate de eventuale măsuri adoptate, inclusiv în contextul rectificării bugetare, în vederea menținerii deficitului bugetar în limita prevăzută de Pactul de Stabilitate și Creștere. S-a apreciat că asemenea măsuri și abordări fiscal-bugetare ar putea fi chiar mai nefavorabile în cazul investițiilor – în condițiile în care se anticipează o creștere a contribuției lor la dinamica PIB în 2019 –, date fiind caracteristicile execuției bugetare din prima parte a anului, precum și impactul preconizat al aplicării prevederilor noii legi a pensiilor. Incertitudini și riscuri continuă de asemenea să decurgă din unele practici bugetare și frecventele măsuri fiscale și modificări legislative introduse în ultimii ani, de natură să afecteze profiturile și încrederea companiilor, dar și din absorbția fondurilor europene, precum și din recenta slăbire a dinamicii producției industriale și a investițiilor străine directe.

Membrii Consiliului au făcut referiri repetate la semnele tot mai clare de deteriorare a economiei zonei euro și a celei globale și la incertitudinile sporite asociate perspectivei acestora – mai ales în contextul războiului comercial și al Brexit –, precum și la reacția băncilor centrale majore, într-o asemenea conjunctură. În același timp, s-au exprimat îngrijorări legate de valoarea negativă considerabilă anticipată pentru acest an în cazul exportului net, dar mai ales de perspectiva continuării înrăutățirii contului curent, evoluții considerate a induce riscuri la adresa macrostabilității și a sustenabilității creșterii economice. S-a convenit că accentuarea recentă și în perspectivă a dezechilibrului extern este atribuibilă în principal divergenței dintre dinamica în creștere a absorbției interne și slăbirea cererii externe, precum și problemelor de competitivitate non-preț ale unor sectoare, dar și unor pierderi de competitivitate prin preț ale companiilor, pe fondul majorării costurilor salariale și al evoluției cursului de schimb al leului. Mai mulți membri ai Consiliului au subliniat că o corecție controlată a acestui dezechilibru reclamă o ajustare bugetară, alături de reforme structurale consistente, care solicită însă timp.

În acest context, membrii Consiliului au subliniat din nou necesitatea unui mix echilibrat de politici macroeconomice, care să evite o supraîmpovărare a politicii monetare, cu efecte indezirabile în economie. Totodată, s-a reiterat importanța unui dozaj și a unei cadențe adecvate de ajustare a conduitei politicii monetare, în vederea ancorării anticipațiilor inflaționiste pe termen mediu și a readucerii ratei anuale a inflației în linie cu ținta de inflație, în condiții de protejare a stabilității financiare. În același timp, s-a apreciat că, date fiind condițiile macroeconomice și riscurile interne și externe, păstrarea controlului strict asupra lichidității de pe piața monetară este esențială.

În aceste condiții, Consiliul de administrație al BNR a decis în unanimitate menținerea ratei dobânzii de politică monetară la nivelul de 2,50 la sută, concomitent cu păstrarea controlului strict asupra lichidității de pe piața monetară; totodată, a decis menținerea ratei dobânzii pentru facilitatea de depozit la 1,50 la sută și a ratei dobânzii aferente facilității de creditare (Lombard) la 3,50 la sută. De asemenea, Consiliul de administrație al BNR a decis în unanimitate păstrarea nivelurilor actuale ale ratelor rezervelor minime obligatorii pentru pasivele în lei și în valută ale instituțiilor de credit.

Taguri: National Bank of Romania (NBR)

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Stirea Zilei

Topul creditelor ipotecare cu cele mai mici dobanzi fixe in primii 3-10 ani

Dobanzile fixe in primii 3-10 ani pentru un credit ipotecar variaza intre 5,75% si 9,90%, in functie de banca si de perioada cu dobanda nemodificata, conform ofertelor celor mai importante 10 banci. Dobanzile luate in calcul sunt cele standard, fara alte detalii

Cum raspunde ANPC la o reclamatie despre o frauda online: cu cuvintele bancii

Clientul unei banci (Unicredit) a fost fraudat online cu 25.000 de lei cu o asa-zisa investitie in actiuni pe site-ul Rominvest. (Atentie! Acest site functioneaza si in prezent, la acest link, https://dimensionaldreamscape.cam, dupa mai bine de o luna de la detalii

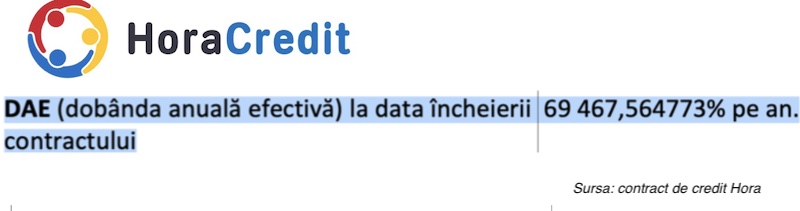

Dobanzile la creditele online ale IFN-urilor, plafonate prin lege la 365% pe an, fata de 70.000% cat erau pana acum

Parlamentul a adoptat o lege prin care dobanzile (DAE) la creditele online acordate de IFN-uri (Institutii Financiare Nebancare) sunt plafonate la 1% pe zi (365% pe an) in cazul imprumuturilor de maxim 5.000 de lei, 0,8% pe zi (292% pe an) la cele de pana la 10.000 de lei si 0,6% pe detalii

Revolut isi obliga clientii sa plateasca credite facute prin fraude online

„Acești escroci de la Neocapital nu numai ca m-au pacalit sa le transfer foarte mulți bani, dar au inițiat și un credit de nevoi personale direct din aplicația Revolut iar eu acum trebuie sa plătesc rate pentru acest credit”, se plange un cititor, la detalii

- Nimeni nu poate opri Facebook sa faca profit din promovarea fraudelor online

- Cum poti fi inselat cu actualizarea datelor in aplicatia George BCR

- Linia de credit este noul instrument de tortura al IFN-urilor

- Este normal ca IFN-urile sa nu-si ajute clientii care nu mai pot plati creditele si sa-i execute silit?

- Topul bancilor cu cele mai bune dobanzi la depozitele in lei

- In atentia BNR: mama mea de 74 de ani a facut 10 credite la IFN-uri si are de platit dobanzi de 4.000 de lei din pensia de 2.300 de lei!

- Profitul bancilor atinge un nou record, de 13,7 miliarde lei, in 2023

- Am vazut 17 clipuri false cu Mugur Isarescu, pe Facebook, intr-o singura zi

- De ce nu opreste Facebook videoclipurile trucate cu Mugur Isarescu?

- Trei banci dispar in acest an, concurenta scade

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- România - prima în UE la inflație, prin efect de bază

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- România - prima în UE la inflație, prin efect de bază

- Inflația anuală, în scădere la 7,23%

Ministerul Finantelor

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

- Producția de cereale boabe pe 2023, cu o zecime mai mare față de anul precedent

- România, țara UE cu cea mai mare creștere a costului salarial

- Deficitul comercial în prima lună a anului, la cea mai mică valoare din septembrie 2021 încoace

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rămas în urma cu ratele , va rog frumos sa ma ajutați cumva , soțul a pierdut ... detalii

-

Am depus bani și nu mi au intrat in cont

Sa se rezolve ... detalii