ARB si CPBR publica o scrisoare trimisa autoritatilor interne si externe, in care solicita un dialog pentru ca legea darii in plata sa fie adusa la o forma care sa corespunda legislatiei interne si cerintelor Comisiei Europene si BCE

Autor: Bancherul.ro

Autor: Bancherul.ro

2016-02-18 15:24

Cele doua asociatii profesionale care reprezinta bancile, ARB si CPBR, au publicat o scrisoare adresata tuturor autoritatilor locale si externe, inclusiv FMI si BCE, in care face un apel la dialog, astfel incat legea darii in plata sa fie adusa in Parlament la o forma "care să corespundă cadrului legislativ existent, recomandărilor Administrației Prezidențiale cuprinse în cererea de reexaminare, avizului Băncii Centrale Europene şi poziției exprimată recent de Comisia Europeană."

La scrisoare a fost anexat si un document cu propuneri pentru respectarea cerințelor din cererea de reexaminare a legii trimisa Parlamentului de presedintele Klaus Iohannis. (vezi propunerile in documentul din FISIERE)

"Comunitatea bancară solicită Parlamentului României asigurarea unui dialog real si constructiv în vederea aducerii Legii la o formă care să corespundă cadrului legislativ existent, recomandărilor Administrației Prezidențiale cuprinse în cererea de reexaminare, avizului Băncii Centrale Europene şi a poziției exprimată de Comisia Europeană.

De asemenea, comunitatea bancară din România consideră că se impune devansarea termenului de intrare în vigoare a Legii 151/2015 privind procedura insolvenţei persoanelor fizice. Avantajul major al legii privind procedura insolvenţei persoanelor fizice faţă de legea privind darea în plată este că după insolvenţă debitorul persoană fizică de bună credinţă poate rămâne în posesia bunului imobil care este adus în garanţie, pe când darea în plată înseamnă pierderea locuinţei de familie/ terenului", apreciaza reprezentantii bancherilor.

"În opinia noastră, pentru a răspunde scopului declarat al acestei Legi dar şi în vederea identificării de soluții echilibrate şi viabile considerăm că este necesar un dialog la nivel de experți din toate domeniile ce pot fi afectate de efectele acestei Legi, inclusiv cu participarea reprezentaților asociațiilor de consumatori", se arata in scrisoare. (vezi scrisoarea mai jos si in FISIERE)

Scrisoarea ARB si CPBR

De la: Asociaţia Română a Băncilor

Consiliul Patronatelor Bancare din România

Către: PARLAMENTUL ROMÂNIEI - SENAT

Domnului Călin Anton Popescu-Tăriceanu, Preşedinte al Senatului

Domnului Arcaş I. Viorel, Președinte al Comisiei pentru buget, finanţe, activitate bancară şi piaţă de capital

Domnului Boboc Cătălin, Președinte al Comisiei juridice, de numiri, disciplină, imunităţi şi validări

Domnului Ţapu Nazare-Eugen, Președinte al Comisiei economice, industrii şi servicii

Doamnei Biró Rozalia-Ibolya, Președinte al Comisiei pentru drepturile omului, culte şi minorităţi

Stimată Doamnă,

Stimați Domni,

Referitor la Proiectul de Lege privind darea în plată, înregistrată sub numărul nr. L450/2015 („Legea”), supunem atenției Dumneavoastră următoarele aspecte.

Având în vedere faptul că la data de 18 decembrie 2015, Legea a fost retrimisă de către Președintele României spre reexaminare în Parlament, comunitatea bancară din România îşi manifestă disponibilitatea de a colabora în vederea aducerii Legii la o formă care să corespundă cadrului legislativ existent, recomandărilor Administrației Prezidențiale cuprinse în cererea de reexaminare, avizului Băncii Centrale Europene (documentul emis în data de 18 decembrie 2015 este anexat) şi a poziției exprimată recent de Comisia Europeană.

În opinia noastră, pentru a răspunde scopului declarat al acestei Legi dar şi în vederea identificării de soluții echilibrate şi viabile considerăm că este necesar un dialog la nivel de experți din toate domeniile ce pot fi afectate de efectele acestei Legi, inclusiv cu participarea reprezentaților asociațiilor de consumatori.

În aceste condiții, rămân în continuare de actualitate şi de soluționat toate aspectele care au condus la trimiterea spre reexaminare în Parlament a Legii, inclusiv aspectele sesizate de către comunitatea bancară în numeroasele sale demersuri. Reiterăm pe această cale poziția exprimată anterior de comunitatea bancară în sensul necesitații (i) asigurării stabilității şi predictibilității cadrului legislativ şi a raporturilor de creditare, evitarea hazardului moral, precum şi a consecințelor negative ce pot fi generate de o astfel de inițiativă legislativă atât pentru consumatori, sistemul bancar, cât şi pentru economie în general dar şi a (ii) corelării Legii cu prevederile Constituției României, ale Codului Civil, ale Codului de Procedură Civilă, ale Legii nr. 151/2015 privind procedura insolventei persoanelor fizice dar şi ale Directivei UE 17/2014.

Astfel, luând în considerare cerințele esențiale cuprinse în cererea Președintelui României de reexaminare a Legii propunem si expunem următoarele:

1. Introducerea unor condiții obiective pentru aplicarea Legii conform cererii de reexaminare:

a) Legea ar trebui să reglementeze raporturile contractuale dintre debitorii aflați în imposibilitatea de a-şi achita creditele ipotecare pentru achiziționarea de locuințe şi creditorii acestora pentru a răspunde unei problematici cu profunde conotații sociale dar și pentru a asigura o predictibilitatea și o securitate juridică pentru cei vizați de o astfel de inițiativă legislativă,

b) Legea, în forma ei inițială, stabileşte condițiile în care operează darea în plată fără a fi avută în vedere vreo condiție obiectivă ce ar putea să justifice aplicarea unei astfel de masuri,

c) Lipsa unor condiții obiective conduce la aplicabilitatea dării în plată pentru orice persoană, “indiferent de venituri şi indiferent dacă rambursarea creditului îi creează dificultăți sau nu, oricărui tip de imobil dobândit prin credit ipotecar, fie că e vorba de unul cu destinație de locuință sau nu şi independent de situația locativă a debitorului, indiferent dacă locuieşte efectiv în imobilul ipotecat sau nu, fie că deține sau nu alte soluții locative."

Prin urmare, din perspectiva ordinii juridice interne, în opinia noastră, trebuie identificate si introduse condițiile obiective aplicabile doar debitorului - subiect protejat de lege pentru ca efectul legii sa nu fie extins la orice debitor (inclusiv debitori perfect solvabili si bun-platnici), caz în care ar opera o veritabilă modificare a conținutului juridic al contractului de credit ipotecar, care se transformă într-un contract cu obligație alternativă, respectiv plata creditului sau predarea bunului imobil, complet independent de capacitatea de rambursare a creditului sau de existența unui incident de plată în privința debitorului.

O asemenea modificare ar fi echivalentă cu o vânzare forțată a imobilului către bancă de către debitor interzisă conform OG 99/2000 in raportul consumator-agent economic, si care trebuie interzisă și în raportul agent economic-consumator în baza principiului egalității de tratament juridic, al egalității în fața legii, al egalității de arme, dar și al principiului echilibrului contractual.

În redactarea actuală, Legea nu reglementează de fapt o datio in solutum ci chiar un solutio alternativ plății creditului, respectiv creditul va putea fi plătit în două modalități: plata principalului și a accesoriilor sau predarea bunului ipotecat. Aceasta independent dacă acest credit este sau nu neperformant, dacă debitorul este sau nu (in)solvabil, și întotdeauna în mod obligatoriu pentru bancă. Adică în orice circumstanță.

Cu siguranță acest aspect trebuie corectat la nivelul Legii, mai ales că din expunerea de motive rezultă clar că nu aceasta a fost nici intenția inițiatorilor - Legea ar trebui să se aplice debitorilor persoane fizice care "nu dispun de mijloacele necesare achitării creditului", în condițiile în care intervine "o criză a contractului", "un caz de supraîndatorare, imposibilitate de plată, astfel cum este definit în art. 1634 Cod civil".

Ca atare, apare vădit că atât Președintele României, cât și inițiatorii Legii (precum și Banca Centrală Europeană) sunt în acord că Legea ar trebui să se aplice doar celor care nu au capacitatea de plată a creditului și sunt dispuși să renunțe la bunul imobil ipotecat.

Credem că aceasta este esența Cererii de reexaminare, anume de a stabili condiții obiective pentru a obliga banca la preluarea bunului prin darea în plată.

Aceste condiții obiective, conform cererii Președintelui României de reexaminare vor trebui să includă:

(a) situația debitorului - patrimoniu, grad de îndatorare, absența mijloacelor financiare, etc.;

(b) bunul preluat - destinația, posibilitatea valorificării acestuia; si

(c) situația altor creditori - alte credite de consum, ipotecare, alte datorii.

2. Corelarea Legii cu cadrul legislativ existent

În acord cu textul cererii de reexaminare, în scopul evitării generării de dificultăţi în aplicare şi o practică judiciară neunitară, propunem corelarea textului Legii cu cadrul legislativ existent (ex. Codul Civil, Codul de Procedură Civilă etc.) astfel încât să rezulte fără echivoc drepturile şi obligațiile părților (ex. răspunderea pentru vicii, evicțiune, starea imobilului, alte sarcini ce grevează imobilul sau obligații ale proprietarului care pot afecta imobilul etc.) precum și aspectele procedurale incidente (ex. competenţa instanțelor de judecată, termenele procedurale, procedura de judecată şi cea de soluționare a căilor de atac etc.).

Legea nu se corelează nici cu prevederile Legii nr. 151/2015 privind procedura insolvenţei persoanelor fizice care reglementează procedura aplicabilă debitorului aflat în imposibilitate de a-şi achita datoriile. Conform motivării cererii de reexaminare, "Legea privind darea în plată a unor bunuri imobile în vederea stingerii obligațiilor asumate prin credite nu se corelează nici cu prevederile Legii nr. 151/2015 privind procedura insolventei persoanelor fizice, care reglementează procedura aplicabilă debitorului aflat în imposibilitate de a-şi achita datoriile şi acordul expres al creditorului la darea în plată.

În concepția acestei ultime legi menționate, liberarea de datorii nu poate fi posibilă decât în condițiile stabilirii stării de insolventă a persoanei fizice. Însă, prin legea transmisă la promulgare, debitorul care nu mai doreşte să îşi execute obligațiile contractuale este încurajat să recurgă la darea în plată, ştergerea de datorie neavând efecte similare celor ale Legii nr. 151/2015."

Conform studiului publicat de London Economics (1), Spania este singura jurisdicție din Europa care are reglementate un mecanism de datio in solutum în paralel cu o procedura de insolventa a persoanelor fizice. Paralelismul de reglementare provoacă o serie de complexități juridice majore, în special în cazul concursului între creditori (a se vedea comentariile de la punctul 3 de mai jos).

În Spania însă, cadrul de aplicare al datio in solutum este foarte restrâns. Condiția cu privire la debitor pentru dare în plată este extrem de strictă, respectiv ca întreaga familie a debitorului (și a co-debitorilor) să nu aibă venituri (deci, cazuri sociale foarte grave), însuși cadrul de aplicare este eminamente voluntar pentru bănci, iar imobilul în cauză are destinația de locuință.

In contextul adoptării recente a unei legislații speciale de protecție a persoanelor fizice - i.e. Legea 151/2015 privind insolventa persoanelor fizice, este imperativ necesară atât corelarea din punct de vedere substanțial a sferei de aplicare a celor două acte normative, cât și o corelare la nivel de procedură iar amendamentele comunității bancare vizează o astfel de corelare.

3. Asigurarea nediscriminării creditorilor ipotecari în raport cu creditorii chirografari și asigurarea eficacității efectelor legislației din perspectiva protecției consumatorului

De asemenea, în cererea de reexaminare se menționează faptul că "este de subliniat şi faptul că, în urma stingerii creanței ca urmare a dării în plată, prin această procedură creditorul ipotecar diligent, care şi-a constituit o garanție, dobândeşte o situație juridică inferioară altor creditori (creditori chirografari), care, deşi nu au o garanție, pot urmări bunurile mobile şi imobile prezente şi viitoare ale debitorilor până la satisfacerea întregii creanțe".

Pentru un tratament echitabil ar creditorilor (ipotecari și chirografari) în toate situațiile cu multitudine de creditori este necesar ca urmărirea bunurilor debitorului să fie realizată în mod coordonat, în cadrul procedurii concursuale a insolvenței în reglementarea Legii 151/2015 care reglementează mecanisme de reorganizare, lichidare și prioritate la plată menite a aplica un tratament echitabil.

Ca un exemplu de lucru, putem avea în vedere situația vădit inechitabilă atât pentru creditorul ipotecar cât și pentru debitor în care debitorul respectiv are un credit de nevoi personale extrem de oneros (inclusiv carduri de credit) și un credit ipotecar avantajos, precum și obligații fiscale și față de furnizorii de utilități pe care nu le poate achita.

Soluția pe care Legea o propune unei persoane într-o asemenea situație este să își dea în plată locuința. Este foarte posibil ca acea persoană să fie împinsă la o asemenea soluție nu din cauza creditului ipotecar ci tocmai de celelalte obligații care rămân neatinse. Persoana rămâne astfel fără casă, creditul de nevoie personale și celelalte sarcini chirografare sunt în continuare protejate (debitorul rămâne urmărit pentru acestea cu toate bunurile sale prezente și viitoare) în timp ce creditorul ipotecar este sancționat.

Orice derogare de la procedura insolvenței prin instituirea unei mecanism de dare în plată discreționar pentru debitor în cazurile cu creditori multipli ar crea disproporții grave și poate avea de multe ori efectul opus celui declarat ca scop al măsurii e.g. în situația în care un debitor a contractat un credit garantat cu ipotecă imobiliară și un credit de nevoi personale negarantat; în acest caz, dacă debitorul alege alternativa dării în plată cu privire la creditul garantat cu ipotecă, cel de-al doilea creditor care a fost mai puțin diligent (dar a reflectat riscul neplății în costurile creditului) ar fi automat avantajat.

Activităţile comerciale se pot consolida numai acolo unde agenţilor economici le este asigurată securitatea juridică. În această categorie este inclusă şi protecţia încrederii agenţilor economici în existenţa raporturilor contractuale. În alte cuvinte, dacă prin măsuri neproporționale de implementare a legislației europene (sau măsuri rezultante ale unei inițiative legislative din sfera de autonomie procedurală a Statelor Membre) s-ar crea o stare de insecuritate contractuală și juridică, protecția urmărită s-ar transforma în protecție deturnată/falsă.

Astfel de potențiale tratamente inechitabile au fost avute în vedere prin reglementarea legii insolvenței persoanelor fizice.

Afectarea garanțiilor de stat pentru contractele comerciale încheiate pe teritoriul său nu este în beneficiul nici al profesioniștilor și nici al consumatorilor câtă vreme ordinea juridică și ordinea economică mai ales sunt fundamentate pe încrederea reciprocă a părților în contract și mai ales pe încrederea lor în contract.

Legea nu poate încuraja asemenea situații și ca atare nu poate fi compatibilă decât cu scenarii în care măsura dării în plată reprezintă o soluție reală. Altminteri, procedura corectă de urmat, în caz de concurs de creditori, nu poate fi decât aceea a insolvenței, în care toate aspectele de concurs de urmărire între creditori sunt reglementate detaliat.

4. Neretroactivitatea dispozițiilor Legii

Astfel, în orice circumstanță, dispozițiile Legii ar trebui să se aplice numai pentru viitor. Propunem precizarea clară a acestui aspect în cadrul Legii.

Au fost furnizate multiple argumente pentru care Legea nu ar trebui să retroactiveze (inclusiv din considerente de ordin constituțional, de drept european, etc.) pe care nu le mai reluăm în cuprinsul acestui document.

În plus, așa cum este menționat chiar în textul cererii de reexaminare, prevederile Legii nr. 287/2009 privind Codul Civil și ale Legii nr. 71/2011 pentru punerea în aplicare a Legii nr. 287/2009 privind Codul Civil nu se aplică contractelor de credit încheiate potrivit vechiului Cod Civil.

Imperativul acestei clarificări este argumentat și de Banca Centrală Europeană conform opiniei emise pe data de 18 decembrie 2015, care statuează că introducerea unei astfel de măsuri cu efect retroactiv atrage subminarea principiului stabilității raporturilor juridice si încalcă principiul așteptărilor legitime ale subiecților de drept, cu consecințe grave la nivelul funcționării si viabilității instituțiilor de credit putând avea un efect de domino la nivel macroeconomic.

5. Clarificarea procedurilor în instanța de judecată

In linie cu Cererea de reexaminare, este imperativ necesară clarificarea modalităților de recurs la instanțele de judecată, inclusiv:

i. eliminarea contestației prevăzute de art. 7 din Lege pe care o considerăm redundantă și care nu poate avea decât efectul tergiversării si al grevării instanțelor de judecată, efect nedorit nici de creditori, nici de debitori si care poate conduce la emiterea de hotărâri contradictorii; si

ii. clarificarea acțiunii debitorului conform art. 8 din Lege în sensul unei veritabile acțiuni în realizare a dreptului, aspect de dorit atât de debitor, cât și de creditor în vederea clarificării îndeplinirii condițiilor pentru darea în plată și realizarea efectiva a acțiunii în realizare.

Pe scurt, propunerile noastre de mai sus urmăresc stabilirea unui cadru procedural clar și operativ prin care debitorul să își realizeze drepturile și creditorul să aibă o situație juridică clară.

6. Eliminarea de la aplicabilitatea Legii a creditelor acordate în cadrul Programului Prima Casă

În acest sens, Legea nu se corelează cu dispozițiile O.U.G. 60/2009 privind unele măsuri în vederea implementării programului Prima Casă, respectiv, datorită faptului că dispozițiile Legii nu conțin referiri la normele programului Prima Casă, nu este clar dacă acestea sunt implicit abrogate sau sunt menținute având în vedere caracterul lor special.

Prin urmare, având în vedere natura acestui program și garanțiile oferite de stat în cadrul lui, propunerea noastră este de a excepta acest program de la aplicabilitatea Legii.

7. Aspecte de tehnică legislativă

Conform cererii de reexaminare, în scopul asigurării unității terminologice și a clarității textului, se impune amendarea Legii astfel să rezulte cu claritate obiectul și cadrul de aplicabilitate. În acest sens, propunerea comunității bancare este amendarea textului Legii astfel încât să rezulte cu claritate faptul ca Legea este menită să se aplice contractelor de credit încheiate de către consumatori având ca obiect contractarea unui credit de investiții imobiliare garantat cu ipotecă imobiliară asupra imobilului achiziționat.

În aceeași idee, a necesității respectării normelor de tehnică legislativă şi având în vedere consecințele aplicării Legii, inclusiv din perspectiva instanțelor de judecată și a fezabilității respectării termenelor scurte de judecată stabilite de Lege, semnalăm că se impune consultarea Consiliului Superior al Magistraturii, precum şi a Guvernului în vederea formulării de către acesta a unui punct de vedere din perspectiva implicațiilor economice şi bugetare ale Legii.

8. Respectarea cerințelor de drept european cu privire la transpunerea Directivelor

În cuprinsul cererii de reexaminare sunt incluse deopotrivă critici referitoare la cerințele tehnico-legislative privind mențiunile referitoare la transpunerea actelor europene. Subscriem acestora adăugând că astfel de vicii de tehnică normativă au efecte extinse pe planul susceptibilității legii de a încălca drepturilor persoanelor ce intră în sfera acesteia de reglementare dar și principii de drept European.

Astfel, ori de câte ori un Stat Membru implementează o măsură legislativă de drept al Uniunii, măsura de implementare trebuie să indice actul implementat și modalitatea de implementare (totală/parțială).

O atare regulă de transparență și claritate în activitatea de legiferare permite verificarea legalității și legitimității măsurii de implementare (respectarea principiului proporționalității, principiului echivalenței procedurale, principiul cooperării loiale) (sau eventual de legalitate a măsurii legislative de drept național prin raportarea acesteia la Constituție și la necesitatea/utilitatea măsurii pentru societate).

Regula de claritate mai permite totodată identificarea sferei de contencios în care se va efectua verificarea de legalitate a măsurii de implementare (contenciosul european vs. contenciosul constituțional).

Această regulă privind indicarea sursei legii mai permite deopotrivă delimitarea sferei de contencios și de reguli de drept prin care resortisanții Statului membru vor solicita despăgubirea pentru daunele cauzate de măsura legislativă.

Astfel, dacă aceasta este măsură de implementare se va aplica răspunderea Statelor Membre pentru implementarea defectuoasă a actelor normative (răspundere de origine pretoriană, creată prin jurisprudența CJUE, sau răspunderea Francovich cum este denumită în literatura de drept al Uniunii ce poate fi atrasă după reguli clar stabilite și urmare a îndeplinirii unor anumite condiții de culpă și prejudiciu) sau răspunderea de drept național pentru daunele cauzate prin activitatea de legiferare specifică ordinii juridice a fiecărui Stat Membru.

Propunem prin urmare înlăturarea confuziei create prin preambulul din cuprinsul Expunerii de Motive și clarificarea tipului de măsură. Această clarificare poate fi făcută prin indicarea expresă a actului implementat și a tipului de implementare dacă legea reprezintă o măsură de implementare.

În caz contrar, legea trebuie să primească legitimarea la care se referă și Președintele României privind avizul Băncii Centrale Europene. Ca și tehnică normativă, propunem clarificarea acestor aspecte în dispozițiile finale ale Legii.

În acest sens, ținem să menționăm faptul ca Banca Centrală Europeană s-a autosesizat și a emis un aviz negativ cu privire la Lege iar în conformitate cu prevederile Tratatului privind funcționarea Uniunii Europene și a Deciziei Consiliului nr. 98/415/CE se impune luarea în considerare a acestei opinii în procesul de legiferare.

Banca Centrală Europeană (BCE) în avizul emis a formulat o serie de recomandări autorităţilor române, printre care menționăm următoarele:

- Necesitatea evaluării aplicării retroactive a Legii din perspectiva principiilor Constituției României.

- Necesitatea existenței unui studiu de impact, atât asupra:

- posibilelor efecte asupra economiei României;

- inițierii şi desfăşurării raporturilor de creditare în sensul asigurării siguranței juridice pentru a evita conflictul nedorit cu drepturile contractuale şi de proprietate ale instituțiilor de credit, precum şi pentru a preîntâmpina apariția hazardului moral în relația dintre creditor şi debitor;

- activităţii instituțiilor de credit de pe piața internă şi, mai larg, pieței imobiliare din România.

- Amendarea textului astfel încât să se asigure interacțiunea cu celelalte acte normative relevante, precum Legea nr. 151/2015 privind procedura insolvenţei persoanelor fizice şi eliberarea persoanelor fizice de datorie în temeiul acestei legi.

Solicitarea opiniei Comisiei Europene asupra compatibilității Legii cu prevederile Directivei UE 17/2014, în special din perspectiva prevederilor acesteia cu privire la (i) obligația statelor membre de a permite părţilor la un contract de credit să convină în mod explicit ca returnarea sau transferul către creditor al garanției sau al veniturilor obținute din vânzarea garanției este suficient pentru a rambursa creditul respectiv, și a (ii) dreptului acordat statelor membre de a reglementa mai în detaliu împrumuturile în monedă străină, cu condiția ca o astfel de reglementare să nu fie aplicată cu efect retroactiv.

Totodată, Comisia Europeană în raportul său European Economic Forecast1, publicat în februarie 2016, atenționează că un risc major pentru perspectiva macroeconomică a României este potențiala implementare a Legii dării în plată în forma aprobată inițial de Parlament. Aplicarea retroactivă a legii la creditele aflate în prezent în derulare ar putea avea un impact negativ asupra creșterii creditării, încrederii consumatorilor și investitorilor și asupra cererii interne.

Sumar de propuneri pentru respectarea cerințelor din Cererea de reexaminare

Anexa la acest document cuprinde propunerile de redactare detaliate raportate la Cererea de reexaminare, pe baza următoarelor principii elaborate pe larg mai sus:

1. Legea trebuie să stabilească condițiile clare și obiective de aplicare astfel încât să fie definită situația de nevoie a debitorului.

2. Corelarea cu legea insolvenței persoanelor fizice.

3. Corelarea procedurilor pentru implementarea mecanismului de dare în plată.

4. Neretroactivitatea dispozițiilor legale.

Am inclus mai jos un sumar al propunerilor de condiții obiective pentru darea în plată a imobilului.

(a) Debitorul este un consumator

Debitorul/garantul ipotecar trebuie să fie o persoană fizică consumator, în sensul art. 7 din OUG 50/2010 privind contractele de credit pentru consumatori (în cazul garantului ipotecar condițiile de mai jos trebuie să se îndeplinească atât cu privire la propria persoană cât și cu privire la debitorul principal).

(b) Contractul de credit este pentru achiziția sau construcția de locuință pentru debitor sau familia acestuia

i. Contractul de credit este un contract de credit având ca obiect achiziția sau construcția unui imobil cu destinația de locuință a debitorului principal;

ii. obligațiile aferente creditului contractat de către consumator de la creditor sa fie garantate cu o ipoteca imobiliară (e.g. creditor ipotecar, credit de investii imobiliare).

Cerința apare în Cererea de reexaminare și este menționată și în expunerea de motive.

(c) Consumatorul este în stare de insolvență sau în mari dificultăți financiare

i. consumatorul se află în stare de insolventa în sensul Legii 151/2015, nu a depus o cerere în acest sens și nu are alți creditori;

ii. sau alternativ

iii. consumatorul nu se află în stare de insolvență în sensul Legii 151/2015, obligația lunară de plată aferentă creditului respectiv depășește [a se stabili de către autoritatea competentă cu supravegherea prudențială a unui prag care să determine aplicarea acestei măsuri de protecție pentru persoanele care sunt în nevoie]% din media veniturilor lunare cumulate ale debitorului si ale co-debitorilor din ultimele 6 luni și venitul liber de datorii bancare al debitorului, respectiv al co-debitorilor, nu depășește [a se indica de către autoritățile competente (autoritățile în domeniul protecției sociale) un prag care să permită aplicarea acestei măsuri către categorii de persoane care trebuie sa beneficieze de protecție și nu în favoarea persoanelor cu venituri libere consistente, de exemplu prin referire la un cuantum de salarii minime pe economie libere de datorii bancare];

De asemenea, comunitatea bancară are toată deschiderea pentru a discuta orice alte condiții obiective care să privească orice consumatori aflați în situații excepționale și care trebuie să beneficieze de suportul societății (inclusiv al băncilor) prin impunerea de măsuri obligatorii de protecție.

(d) Consumatorul nu este incompatibil conform altor legi și nu a mai beneficiat de protecție

i. consumatorul nu se afla in niciuna dintre situațiile de incompatibilitate prevăzute la art. 4 din Legea 151/2015; si

ii. nu a mai beneficiat de prevederile Legii darii in plata si/sau Legii 151/2015 in ultimii 5 ani;

criteriu aplicabil și în situația în care consumatorul nu se află în stare de insolvență, ci se află în stare de mari dificultăți financiare.

(e) Consumatorul aflat în stare de insolvență nu are alți creditori

Consumatorul aflat în stare de insolvență nu are alți creditori în afara creditorului de la care a contractat creditul în legătură cu care se intenționează aplicarea mecanismului dării in plata.

Așa cum menționam mai sus, este imperativ ca măsura dării în plată să își realizeze funcția de protecție socială, pentru că dacă aceasta ar conduce doar la avantajarea altor creditori în detrimentul creditorului ipotecar (fără a fi așadar un beneficiu real pentru debitor) măsura nu s-ar mai justifica.

Prezența altor creditori și faptul că darea în plată nu ar pune capăt în mod real problemelor cu care se confruntă și debitorului reprezintă indicii clare că în fapt calea de urmat ar trebui să fie procedura de insolvență a persoanei fizice, iar nu darea în plată.

Ca atare, în situația concursului de creditori pentru consumatorul aflat în stare de insolvență este imperativă aplicarea altei legislații (insolvența persoanei fizice).

(f) Bunul imobil este locuința familială, nu se află într-o stare improprie scopului pentru care a fost construit/achiziționat, iar consumatorul nu are alte bunuri urmăribile

(i) bunul imobil este locuința familiei debitorului sau a garantului ipotecar;

(i) bunul imobil nu se afla intr-o stare fizică improprie scopului pentru care a fost achiziționat/construit, inclusiv la data încheierii actului de dare in plata și poate fi predat creditorului la data încheierii actului de dare în plată, respectiv la data hotărârii prin care se admite darea în plată;

(ii) bunul imobil este liber de sarcini sau orice alte drepturi în favoarea unor terți (inclusiv închirieri, comodate sau dezmembrăminte ale dreptului de proprietate), masuri asiguratorii si litigii cu excepția ipotecii de rang I instituite pentru garantarea creditului in legătură cu care se intenționează darea în plată; și

(i) debitorul nu dispune de alte bunuri urmăribile.

În ce privește imobilul de dat în plată, expunerea de motive propune un element comun care însă nu apare menționat explicit în Lege, respectiv că bunul de dat în plată este în mod obișnuit, locuința familiei.

În continuare, conform Cererii de reexaminare, "soluția avută în vedere de lege pare inechitabilă în raport cu situația în care debitorul ar mai deține şi alte bunuri imobile sau chiar mobile de o valoare însemnată".

Mai mult, față de situația unui concurs de urmărire cu alți creditori (ipotecari sau chirografari), în cazul în care debitorul mai are alte bunuri libere de sarcini Legea creează o situație preferențială pentru ceilalți creditori, în mod complet nejustificat. Mai exact, în urma ștergerii datoriei ipotecare, doar ceilalți creditori vor rămâne cu un drept de urmărire asupra celorlalte bunuri din patrimoniul debitorului, deși din punct de vedere legal toți creditorii chirografari ar trebui să aibă același rang.

* * *

Considerăm ca fiind extrem de importantă respectarea legislației în vigoare în plan național şi european, inclusiv prin implementarea recomandărilor Administrației Prezidențiale, ale Băncii Centrale Europene şi ale Comisiei Europene având în vedere consecințele negative ce pot fi generate de o astfel de inițiativă legislativă pentru întreaga economie:

- riscul compromiterii siguranței juridice şi nerespectarea principiului așteptărilor legitime;

- reducerea drastică în viitor a accesibilității creditelor imobiliare şi ipotecare pentru consumatorii din România, în special tinerii şi tinerele familii;

- creșterea costului produselor de creditare şi înăsprirea condițiilor de creditare din cauza necesitații readaptării produselor la riscurile suplimentare preluate de către creditori;

- afectarea profitabilității viitoare a instituțiilor de credit cu efect direct de diminuare a contribuției acestora la Bugetul de Stat şi la Produsul Intern Brut;

- afectarea în sens negativ a dezvoltării sectorului construcțiilor dar şi al sectoarelor adiacente cu efecte necuantificate la acest moment;

- deteriorarea încrederii investitorilor străini în economia românească, ceea ce poate afecta negativ creșterea economică şi crearea de noi locuri de muncă, ca şi creșterea riscului de ţară;

Vă adresăm, rugămintea de a înțelege şi aprecia prezentul demers al comunităţii bancare ca fiind unul util nu doar instituțiilor de credit ci, mai ales, persoanelor şi celorlalte entităţi care vor suporta în final consecințele unor asemenea prevederi, inclusiv prin efectele pe care Legea le poate crea la nivelul activității economice în general.

(1) "Study on means to protect consumers in financial difficulty: Personal bankruptcy, datio in solutum of mortgages, and restrictions on debt collection abusive practices" - London Economics - poate fi accesat la: ec.europa.eu/finance/finservices-retail/docs/fsug/papers/debt_solutions_report_en.pdf

(2) http://ec.europa.eu/economy_finance/publications/eeip/pdf/ip020_en.pdf

Precizăm că această scrisoare a fost transmisă si către:

Președintele României

Guvernul României - Primului-ministru,

Conducerea Senatului României,

Conducerea Camerei Deputaţilor a României,

Conducerea Comisiei pentru buget, finanţe şi bănci din Camera Deputaţilor,

Conducerea Comisiei juridică, de disciplină şi imunităţi din Camera Deputaţilor,

Băncii Naționale a României,

Ministerului Justiției,

Ministerului Finanțelor Publice,

Ministerului Economiei, Comerțului şi Turismului,

Ministerului Energiei, IMM-urilor şi Mediului de Afaceri,

Consiliului Fiscal,

Reprezentanţei din România a FMI,

Reprezentanţei din România a Băncii Mondiale,

Reprezentanţei din România a Comisiei Europene,

Autorităţii Bancare Europene,

Băncii Centrale Europene,

Partidului Social Democrat,

Partidului Naţional Liberal,

Uniunii Democrate Maghiare din România,

Partidului Alianţa Democraților şi Liberalilor din România,

Partidului Uniunea Națională pentru Progresul României.

Download 1602181531_Adresa-amendamente_legea-darea-in-plata-ARB_CPBR-15feb2016.doc

Download 1602181541_Amendamente_darea_in_plata_ARB_CPBR.doc

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Analiza

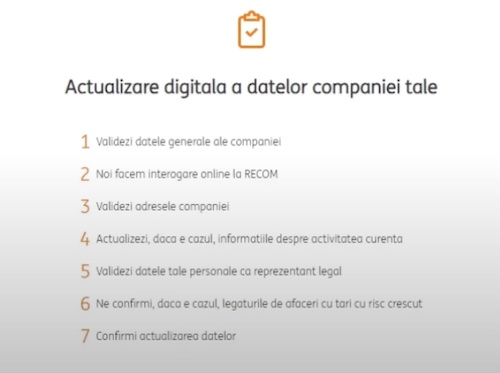

La care banci se poate face actualizarea online a datelor de catre firme

Actualizarea online a datelor firmelor, pe site-urile sau in aplicatiile bancilor, este posibila la doar trei institutii de credit, la restul fiind nevoie de prezenta intr-o sucursala. ING Bank a anuntata ca a introdus opțiunea de actualizare a datelor 100% detalii

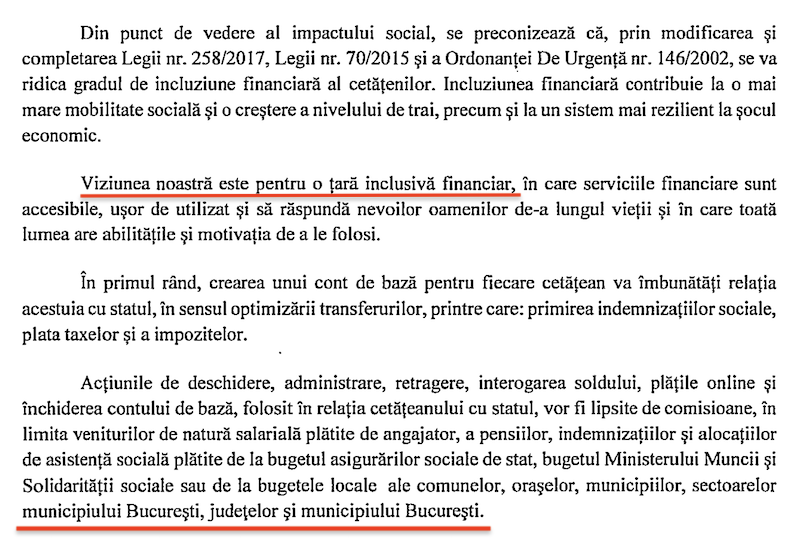

Conturi bancare gratuite pentru incasarea salariului, pensiei si indemnizatiilor sociale. Dar cine poate sa-si faca unul?

Legea care permite in prezent celor fara conturi bancare sa-si deschida unul nou, denumit cont de baza, fara comisioane de deschidere, inchidere si retragere numerar la bancomat, a fost modificata de Parlament. Noua varianta a acestei legi, care mai asteapta detalii

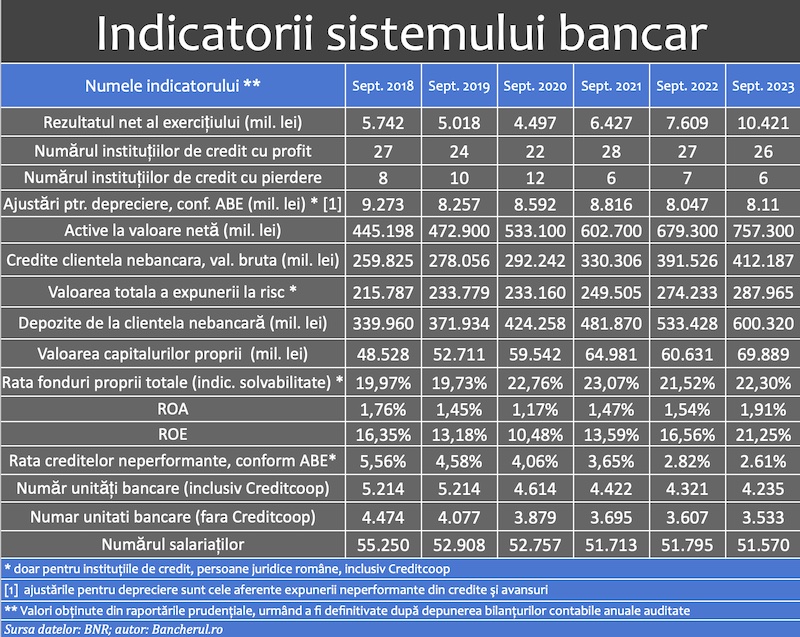

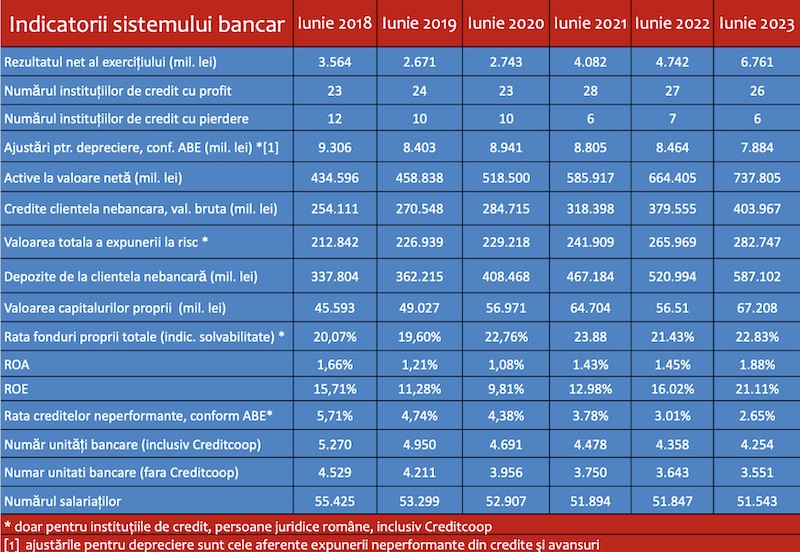

Indicatorii sistemului bancar la finalul trimestrului 3 din 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calculați pe baza raportărilor financiar-contabile trimise la banca centrală de instituțiile de credit, detalii

Indicatorii sistemului bancar la finalul T2 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calculați pe baza raportărilor financiar-contabile trimise la banca centrală de instituțiile de credit, detalii

- Genoxinvest, o frauda online deghizata in platforma de investitii in criptomonede

- Raiffeisen nu-si despagubeste clientii fraudati online

- BRD plateste o dobanda de doar 0,1% la depozitele vechi, in stoc

- Bancile au facut un profit record de 10 miliarde lei in 2022

- Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul, obligati de judecatori sa achite prima de stat unui fost client

- Profitul bancilor, in crestere cu 19%

- Indicatorii sistemului bancar la finalul T1 2022

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- România - prima în UE la inflație, prin efect de bază

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- România - prima în UE la inflație, prin efect de bază

- Inflația anuală, în scădere la 7,23%

Ministerul Finantelor

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

- Producția de cereale boabe pe 2023, cu o zecime mai mare față de anul precedent

- România, țara UE cu cea mai mare creștere a costului salarial

- Deficitul comercial în prima lună a anului, la cea mai mică valoare din septembrie 2021 încoace

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rămas în urma cu ratele , va rog frumos sa ma ajutați cumva , soțul a pierdut ... detalii

-

Am depus bani și nu mi au intrat in cont

Sa se rezolve ... detalii