Test de stres sever la CEC Bank: banca de stat ar rezista chiar daca romanii ar retrage jumatate din depozitele de 21 miliarde lei in timpul unei crize

Autor: Bancherul.ro

Autor: Bancherul.ro

2014-08-12 00:44

Recenta criza bancara din Bulgaria, soldata cu intrarea in faliment a celei de-a patra banci locale ca marime, dupa un atac al deponentilor care au lasat banca fara lichiditati in doar trei zile, ne-a determinat sa lansam o analiza cu privire la riscul de lichiditate al celor mai mari banci romanesti.

Am inceput cu BCR, am continuat cu BRD si Banca Transilvania, iar astazi este randul bancii de stat CEC Bank, in care se afla cele mai multe dintre depozitele romanilor, mai exact 21,3 miliarde lei, la finalul lui 2013.

De aceea, CEC Bank este cea mai vulnerabila banca in cazul unui atac al deponentilor, desi este o banca detinuta de stat, asadar, cel putin teoretic, romanii ar putea sa se simta mai in siguranta cu banii in conturile acesteia.

Cu toate ca depozitele la CEC Bank nu mai sunt garantate de stat, ca inainte, ci, la fel ca si depozitele celorlalte banci romanesti, de catre Fondul de Garantare a Depozitelor din Sistemul Bancar, o institutie finantata, in principal, chiar de catre banci, nu de stat.

Sa vedem insa ce s-ar intampla daca, Doamne fereste! ar aparea o criza bancara si in Romania, la fel ca in Bulgaria, iar oamenii ar da buzna sa-si retraga banii de la CEC Bank.

Banca spune ca este pregatita in cazul unor astfel de scenarii si chiar a realizat, la finalul anului trecut, doua teste de rezistenta prin care s-a masurat daca dispune de suficiente lichiditati pentru a-si plati deponentii in cazul in care acestia ar asalta banca pentru a-si retrage banii.

Potrivit CEC Bank, din respectivele teste de rezistenta rezulta ca aceasta dispune de suficiente lichiditati pentru a-si plati clientii chiar si in cazul unui scenariu sever, in care jumatate din volumul total de depozite ar fi retrase. Impresionat, nu?

Cum administreaza CEC Bank riscul de lichiditate

Sa vedem insa mai detaliat cum administreaza CEC Bank riscul de lichiditate, conform informatiilor furnizate de banca:

In scopul prevenirii crizei de lichiditate si cuantificarii efectelor unei eventuale astfel de crize, CEC Bank intreprinde diverse actiuni, dintre care amintim:

Elaboreaza Strategia in domeniul administrarii riscului de lichiditate si solutii pentru depasirea cazurilor de criza, care include cerintele in domeniu ale Bancii Nationale a Romaniei, planul pentru situatii neprevazute in care sunt prezentate solutii de actiune si masuri potentiale de finantare pentru depasirea in conditii optime a unor eventuale perioade de criza de lichiditate.

In ceea ce priveste riscul de lichiditate, banca a urmarit in anul 2013 incadrarea intr-un profil de risc mediu, avandu-se in vedere parametrii considerati optimi pentru banca. Pe intreg parcursul anului, banca s-a incadrat in limitele impuse prin prevederile BNR, precum si prin reglementarile interne.

Elaboreaza lunar teste de rezistenta de diverse intensitati si pe diferite perioade de detinere, in scopul evaluarii pierderilor ipotetice, ce pot fi suferite in eventualitatea unor fluctuatii semnificative ale unor elemente de activ si/sau pasiv luate in calculul lichiditatii, in mod deosebit a lichidarii neasteptate a unor surse de finantare.

Monitorizeaza incadrarea indicatorilor de lichiditate (indicator de lichiditate zilnic/lunar, indicatori de avertizare timpurie in vederea identificarii in regim de urgenta a cresterii vulnerabilitatii in ceea ce priveste pozitia lichiditatii sau a necesarului de finantare, lichiditate imediata, rezerva de lichiditate etc.), atat in prevederile reglementarilor BNR, cat si in limitele de risc semnificativ prevazute in reglementarile interne.

Administreaza si monitorizeaza eficient necesitatile sale nete de finantare, prin determinarea pozitiilor de lichiditate intraday si overnight, la nivelul fiecarei unitati a bancii, in scopul indeplinirii la timp a obligatiilor legate de plati si decontari, atat in conditii de functionare normala, cat si in conditii de criza.

GAP pozitiv de lichiditate pe banda de scadenta de pana la 1 luna

CEC Bank precizeaza ca, avand in vedere evenimentele din Bulgaria legate de solicitarile deponentilor, consideram ca in ceea ce priveste pozitia CEC Bank este relevanta prezentarea lichiditatii si a rezultatelor obtinute in urmare elaborarii testelor de stres:

Astfel, din analiza de tip GAP (diferenta intre activul si pasivul scadent in acelasi interval de maturitate reziduala), care utilizeaza elemente de active bilatiere si extrabilantiere in sume neajustate, rezulta pentru data de 31.12.2013 pentru banda de scadenta de pana la o luna, un GAP pozitiv de peste 1 miliard lei, ceea ce inseamna ca banca are posibilitatea rambursarii integrale a surselor atrase utilizand exclusiv intrarile de fonduri aferente actualului portofoliu.

De asemenea, acest excedent al diferentei dintre resursele si plasamentele de pe prima banda de scadenta poate fi translatat si utilizat pentru acoperirea deficitelor inregistrate pe urmatoarele benzi de scadenta.

La data de 31.12.2013 Banca dispunea de active lichide la vedere in suma de peste 5 miliarde lei, in timp ce depozitele atrase la vedere au inregistrat o valoarea de peste 2 miliarde lei. De asemenea, banca ar fi obtinut rapid lichiditati prin vanzarea portofoliului de titluri de stat libere de gaj detinut, in valoare de peste 7 miliarde lei.

Testele de rezistenta privind lichiditatea

CEC Bank precizeaza ca la finalul anului trecut, banca a elaborat doua teste de rezistenta prin care s-a evaluat situatia lichiditatii bancii si s-a identificat rezerva de lichiditate care sa acopere necesitatile suplimentare de lichiditate ce pot aparea pe un anume orizont de timp, in conditii de criza, dupa cum urmeaza:

- testul de rezistenta mediu, de tip idiosyncratic (din punct de vedere al riscului de lichiditate specific bancii), cu perioada de mentinere a socului de pana la 2 luni: pierderea de pana la 20% a depozitelor retail si a depozitelor interbancare detinute;

- testul de rezistenta sever, cu perioada de mentinere a socului de pana la 2 saptamani: pierderea de pana la 50% a depozitelor retail, depozitelor interbancare, si liniilor de credit angajate de la institutiile financiare coroborate cu lipsa accesului la angajamentele primite de la institutiile financiare.

Pentru ambele teste a rezultat o diminuare a ponderii activelor lichide in total active, determinata de influenta majora a soldului „depozitelor la termen” (atrase de la clientela non-bancara), care reprezinta o pondere importanta in total pasiv brut bilantier. De asemenea, pentru determinarea rezervei de lichiditate (in cazul ambelor scenarii) s-au luat in calcul active ale bancii care au un grad ridicat de lichiditate, la valoare bruta.

Din analiza rezervei de lichiditate versus pierderea de pasiv previzionat (in sensul in care rezerva de lichiditate acopera sau nu pierderea de pasiv previzionata in cele doua scenarii) a rezultat faptul ca banca dispune de lichiditati suficiente in eventuale cazuri de criza.

Indicator de lichiditate intre 1,82 si 68,04

CEC Bank spune ca monitorizeaza permanent riscul de lichiditate, urmarind incadrarea in profilul de risc asumat, precum si incadrarea indicatorilor de lichiditate atat in limitele impuse prin prevederile BNR, cat si in cele impuse prin reglemetarile interne.

Astfel, din analiza indicatorul de lichiditate lunar, pentru operatiunile in echivalent lei, avand la baza modul de calcul prevazut prin Regulamentul BNR nr. 25/2011 privind lichiditatea institutiilor de credit, rezulta ca la data de 31.12.2013, acesta s-a incadrat, pe benzi de scadenta, in limita impusa de BNR (minimum 1), inregistrand valori cuprinse intre 1,82 si 68,04, mai precizeaza banca.

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Stirea Zilei

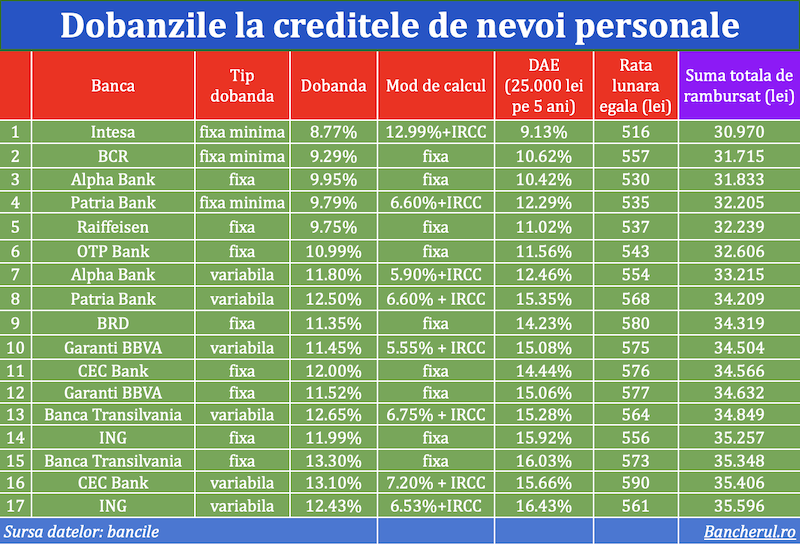

Ce dobanzi au bancile la creditele de nevoi personale?

Dobanzile practicate de cele mai multe banci pentru creditele de nevoi personale destinate consumului nu mai sunt stabilite la niveluri standard ci sunt personalizate, in functie de mai multi factori, precum incasarea veniturilor in contul bancii sau istoricul de detalii

Topul creditelor ipotecare cu cele mai mici dobanzi fixe in primii 3-10 ani

Dobanzile fixe in primii 3-10 ani pentru un credit ipotecar variaza intre 5,75% si 9,90%, in functie de banca si de perioada cu dobanda nemodificata, conform ofertelor celor mai importante 10 banci. Dobanzile luate in calcul sunt cele standard, fara alte detalii

Cum raspunde ANPC la o reclamatie despre o frauda online: cu cuvintele bancii

Clientul unei banci (Unicredit) a fost fraudat online cu 25.000 de lei cu o asa-zisa investitie in actiuni pe site-ul Rominvest. (Atentie! Acest site functioneaza si in prezent, la acest link, https://dimensionaldreamscape.cam, dupa mai bine de o luna de la detalii

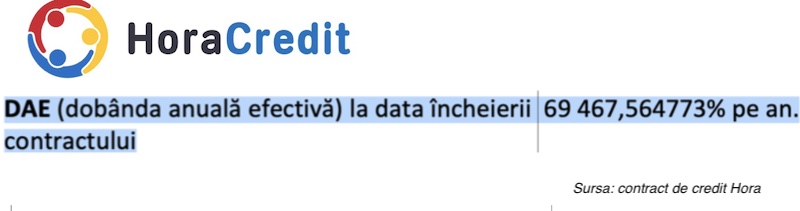

Dobanzile la creditele online ale IFN-urilor, plafonate prin lege la 365% pe an, fata de 70.000% cat erau pana acum

Parlamentul a adoptat o lege prin care dobanzile (DAE) la creditele online acordate de IFN-uri (Institutii Financiare Nebancare) sunt plafonate la 1% pe zi (365% pe an) in cazul imprumuturilor de maxim 5.000 de lei, 0,8% pe zi (292% pe an) la cele de pana la 10.000 de lei si 0,6% pe detalii

- Revolut isi obliga clientii sa plateasca credite facute prin fraude online

- Nimeni nu poate opri Facebook sa faca profit din promovarea fraudelor online

- Cum poti fi inselat cu actualizarea datelor in aplicatia George BCR

- Linia de credit este noul instrument de tortura al IFN-urilor

- Este normal ca IFN-urile sa nu-si ajute clientii care nu mai pot plati creditele si sa-i execute silit?

- Topul bancilor cu cele mai bune dobanzi la depozitele in lei

- In atentia BNR: mama mea de 74 de ani a facut 10 credite la IFN-uri si are de platit dobanzi de 4.000 de lei din pensia de 2.300 de lei!

- Profitul bancilor atinge un nou record, de 13,7 miliarde lei, in 2023

- Am vazut 17 clipuri false cu Mugur Isarescu, pe Facebook, intr-o singura zi

- De ce nu opreste Facebook videoclipurile trucate cu Mugur Isarescu?

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- Rezultatul economic pe 2023, tot +2,1% dar cu 7 miliarde lei mai mare

- România - prima în UE la inflație, prin efect de bază

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- România - prima în UE la inflație, prin efect de bază

Ministerul Finantelor

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Producția industrială pe februarie, cu aproape 7% sub cea din urmă cu cinci ani

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

- Producția de cereale boabe pe 2023, cu o zecime mai mare față de anul precedent

- România, țara UE cu cea mai mare creștere a costului salarial

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Refuz de plată la o benzinărie suma de 103 euro

Mi s-au retras de două ori suma de 48 euro și suma de 103 euro suma corectă este de 48 de euro ... detalii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rămas în urma cu ratele , va rog frumos sa ma ajutați cumva , soțul a pierdut ... detalii