BRD isi majoreaza de patru ori profitul, peste cel al Bancii Transilvania, datorita reducerii riscurilor pentru darea in plata

Autor: Bancherul.ro

Autor: Bancherul.ro

2017-05-04 09:19

BRD a reusit sa-si majoreze de 4,5 ori profitul net in primul trimestru din acest an fata de aceeasi perioada din 2016, datorita anularii provizioanelor constituite pentru pierderile estimate din aplicarea Legii 77/2016 privind darea in plata, intrata in vigoare la inceputul anului trecut, dar amendata ulterior de Curtea Constitutionala.

Astfel, profitul net al BRD la nivel de grup a fost de aproape 330 milioane lei in T1 2016, in conditiile in care a avut castiguri din riscul de credit de 123 milioane lei, comparativ cu un profit net doar 73 milioane lei in aceeasi perioada a anului trecut, cand costul riscului a fost de 151 milioane lei.

La nivel de banca, profitul net din T1 2017 a fost de 307 milioane lei, fata de doar 63 milioane lei in primul trimestru din 2016.

BRD a reusit sa-si majoreze cu 9,% (23 milioane lei) si profitul operational, care a ajuns la 266 milioane lei, pe fondul reducerii cheltuielilor si a cresterii veniturilor nete din dobanzi.

BRD reuseste astfel sa obtina un castig net trimestrial mai ridicat decat cel al Bancii Transilvania, care a raportat pentru primul trimestru un profit net de 266 milioane lei la nivel de grup, in crestere cu 15%, si de 246 milioane lei la nivel de banca, mai mare cu 8% fata de anul precedent.

REZULTATELE GRUPULUI BRD, TRIMESTRUL I 2017: PROFIT NET DE 330 MILIOANE RON (comunicat de presa):

Principalii indicatori financiari ai BRD-Groupe Société Générale la 31 martie 2017 la nivel consolidat, dacă nu se precizează altfel, în conformitate cu Standardele Internaţionale de Raportare Financiară (IFRS):

Creștere foarte puternică a profitului net, la 330 milioane RON în primul trimestru al anului 2017 (de 4,5 ori mai mare față de trimestrul I al anului 2016) pe fondul unui cost net al riscului pozitiv, susținut de îmbunătățirea veniturilor nete din dobânzi și monitorizarea strictă a cheltuielilor operaționale

Venituri nete din dobânzi în creștere cu 5,1% în comparație cu trimestrul I 2016, datorită volumelor în creștere și schimbărilor favorabile de structură; venituri nete din comisioane mai mici față de anul precedent, în principal din cauza scăderii, ca efect al modificărilor reglementare, a comisioanelor percepute la plățile cu cardul și creșterea presiunii pieței asupra prețurilor produselor bancare de tranzacționare

Disciplină strictă a costurilor: cheltuieli operaționale în scădere cu 5,1% față de trimestrul I 2016; indicatorul cost/venit mai mic cu 3,4 puncte procentuale, la 59,1%, în comparație cu trimestrul I 2016; ținând cont de ajustarea contribuției la Fondul de Garantare a Depozitelor Bancare și la Fondul de Rezoluție înregistrată în trimestrul II 2016, cheltuielile operaționale au fost constante în dinamică anuală

Tendințe sănătoase ale activității comerciale: creșterea în continuare a bazei de clienți (+68 000 clienți activi persoane fizice), creșterea ratei de echipare a clienților persoane fizice grație numărului mai mare de contracte de bancă la distanță (MyBRD Net și MyBRD Mobile), originare sănătoasă pe segmentul creditelor de consum (+26,3% față de anul precedent) și poziție solidă în creditarea marilor clienți corporativi (soldul creditelor nete în creștere cu 4,9% față de anul precedent)

Cost net al riscului pozitiv, pe baza îmbunătățirii calității portofoliului de credite nou/acordate, asociat cu recuperări semnificative pe segmentul clienților non/retail și despăgubiri din asigurări pentru pierderi anterioare

Îmbunătațirea calității activelor evidențiată de scăderea în continuare a ratei creditelor neperformante: 10,3% la sfârșitul lunii martie 2017 de la 13,7% la sfârșitul lunii martie 2016 ca urmare a operațiunilor de ștergere de creanțe depreciate și vânzări de credite neperformante, precum și de îmbunătățirea continuă a ratei de acoperire a creditelor neperformante (77,4% la sfârșitul lunii martie 2017 față de 74,8% la sfârșitul lunii martie 2016)

Activitatea de creditare pe piața bancară din România continuă să fie susținută de creditele acordate persoanelor fizice (care au crescut cu 4,8%* față de sfârșitul lunii martie 2016) în timp ce creditarea companiilor rămâne constantă în dinamică anuală. Depozitele au crescut cu 10,1%* față de sfârșitul lunii martie 2016, fiind susținute atât de economiile persoanelor fizice, cât și de cele ale companiilor.

Activitatea comercială a înregistrat o performanță solidă în primul trimestru al anului 2017, cu numărul clienților activi persoane fizice ajungând până la 2,15 milioane, cu 68 000 mai mare în comparație cu sfârșitul lunii martie 2016.

Gradul de echipare a clienților (numărul de produse bancare pe client activ) a crescut de la 4,01 la sfârșitul lunii martie 2016 la 4,09 la sfârșitul lunii martie 2017, determinat de numărul mai mare de contracte de bancă la distanță.

Stocul de contracte internet și mobile banking a atins 1,20 milioane contracte la sfârșitul lunii martie 2017, +28,9% în comparație cu sfârșitul lunii martie 2016. În special, interesul pentru aplicația de mobile banking a crescut substanțial, așa cum arată creșterea puternică a numărului de abonamente MyBRD mobile (numărul de contracte, în creștere cu 61,8% față de sfârșitul lunii martie 2016).

Ca parte a îmbunătățirii ofertei digitale, BRD a realizat o transformare completă a site-ului său instituţional, îmbunătățind experiența clienților, atât pentru dispozitivele mobile, cât și pentru navigatoarele web clasice, integrând o opțiune de chat în timp real și servicii noi pentru localizarea celor mai apropiate sucursale sau ATM-uri direct de pe website.

Pe platforma pentru mobil utilizatorii beneficiază acum de o flexibilitate crescută și de acces în timp real la portofoliul de fonduri de investiții, în timp ce clienții MyBRD Net își pot realiza operațiunile de subscriere în fonduri de investiții (inclusiv înregistrarea inițială), complet online.

În plus, BRD a continuat îmbunătățirea experienței omni-channel pentru clienții săi, prin modernizarea flotei de echipamente ROBO cu mașini care oferă noi funcționalități, în timp ce lista furnizorilor de utilități pentru plata facturilor a fost extinsă.

Soldul creditelor nete ale Grupului BRD a atins 28,7 miliarde RON, cu 3,5%* mai mare în comparație cu sfârșitul lunii martie 2016, grație performanței susținute atât pe segmentul persoanelor fizice, cât și pe segmentul marilor clienți corporativi.

Soldul creditelor nete acordate marilor clienți corporativi a fost mai mare cu 4,9%* față de martie 2016, ca urmare a creșterii solide a finanțărilor pe termen mediu și lung. Portofoliul de leasing are, de asemenea, o tendință pozitivă, înregistrând o creștere de două cifre față de aceași perioadă a anului precedent.

Portofoliul de credite acordate persoanelor fizice a crescut cu 5,8%* față de martie 2016, determinat de o dinamică favorabilă a creditelor de consum negarantate și a creditelor pentru locuințe. Producția creditelor acordate persoanelor fizice a înregistrat o creștere sănătoasă, atingând 1,3 miliarde lei în trimestrul I 2017, în creștere cu 17% în comparație cu perioada similară a anului trecut, grație originării sănătoase pe segmentul creditelor de consum, care a fost în creștere cu 26,3% față de producția trimestrului I 2016, atingând 987 milioane RON.

Volumul depozitelor clienților a crescut pe ambele segmente, atât retail, cât și non retail, atingând 41,4 miliarde RON, în creștere cu 6,7% față de sfârșitul lunii martie 2016.

În contextul unui mediu dominat de rate scăzute de dobândă, depunerile în conturi curente au crescut, în comparație cu perioada similară a anului trecut. Creșterea depozitelor pe segmentul retail a atins 9,5%* față de sfârșitul lunii martie 2016 (din care conturile curente au crescut cu 30%) în timp ce creșterea depozitelor pe segmentul non retail a fost de 2,3%* față de sfârșitul lunii martie 2016 (din care conturile curente au crescut cu 5,1%).

Indicatorul credite nete/depozite a fost de 69,2% la sfârșitul lunii martie 2017.

Venitul net bancar al Grupului BRD a atins 650 milioane RON în primul trimestru al anului 2017, înregistrând o creștere ușoară față de trimestrul I 2016 (+0,4%), pe fondul creșterii veniturilor nete din dobânzi (+5,1% grație efectelor pozitive de volum și schimbărilor favorabile de structură) ce au depășit scăderea pe alte categorii de venituri.

Scăderea, ca efect al modificărilor reglementare, a comisioanelor percepute la plățile cu cardul, împreună cu creșterea presiunii pieței asupra prețurilor produselor bancare de tranzacționare au condus la scăderea veniturilor nete din comisioane cu 7,3% față de anul precedent.

Cheltuielile operaționale au scăzut cu 5,1% față de trimestrul I 2016, determinate de contribuții la Fondul de Garantare a Depozitelor și Fondul de Rezoluție mai mici în comparație cu contribuția înregistrată în perioada similară a anului trecut.

Ținând cont de ajustarea contribuției înregistrată în trimestrul II 2016 (suma recunoscută în primul trimestru a fost ajustată în jos în trimestrul al doilea) cheltuielile operaționale au fost stabile în dinamică anuală. Indicatorul cost /venit s-a imbunătățit cu 3,4 puncte procentuale, la 59,1% în trimestrul I 2017 în comparație cu 62,5% în trimestrul I 2016 (stabil ținând cont de întreaga contribuție la Fondul de Garantare a Depozitelor și la Fondul de Rezoluție).

Grupul BRD a înregistrat îmbunătățirea continuă a calității activelor: rata creditelor neperformante a scăzut la 10,3% la sfârșitul lunii martie 2017 (față de 13,7% la sfârșitul lunii martie 2016, conform metodologiei EBA), în principal datorită operațiunilor de ștergere de creanțe depreciate și vânzărilor de credite neperformante.

În paralel, rata de acoperire a creditelor neperformante a crescut la 77,4% la sfârșitul lunii martie 2017 (74,8% la sfârșitul lunii martie 2016). Recuperările din expuneri neperformante pe segmentul non retail, împreună cu recunoașterea unor sume materiale de despăgubiri din asigurări au condus la obținerea unui cost net al riscului pozitiv de 124 milioane RON (față de o cheltuială cu provizioanele de 152 milioane RON în trimestrul I 2016) și a unui profit net de 330 milioane RON în trimestrul I 2017.

Poziția de capital rămâne solidă la 31 martie 2017, cu rata de adecvare a capitalului atingând 19,9% (conform Basel 3, luând în calcul filtrele prudențiale) față de 19,5% la 31 martie 2016.

“Grupul BRD a înregistrat o performanță puternică în primul trimestru al anului 2017, cu un profit net solid, cu o activitate comercială bună pe segmentele retail și mari clienți corporativi, o disciplină strictă a costurilor și îmbunătățirea continuă a profilului de risc. Privind înainte, vom continua să ne concentrăm atenția și investițiile către modelul nostru orientat către client, precum și asupra ofertei digitale și ne reafirmăm angajamentul în finanțarea economiei românești și crearea sustenabilă de valoare pentru acționarii noștri”, a declarat Francois Bloch, director general al BRD.

Taguri: lege darea in plata BRD Groupe Societe Generale BT Banca Transilvania dobanzi depozite darea in plata

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Ultima Ora

BRD scumpeste substantial comisioanele

BRD majoreaza semnificativ comisioanele standard aferente operatiunilor derulate la ghisee si online de persoane fizice, precum transferurile, retragerile de numerar sau administrarea unui cont. Comisionul lunar pentru administrarea unui cont curent standard, in detalii

CEC Bank acorda fermierilor credite cu o parte din dobanda subventionata de stat

• CEC Bank este prima instituție bancară care a transmis solicitări către FGCR pentru obținerea acordurilor de finanțare granturi în cadrul Programului guvernamental CEC Bank susține finanțarea agriculturii românești prin acordarea detalii

Patria Bank acorda fermierilor credite pentru achizitia de produse agricole Agrii

Începând cu aceasta lună, Patria Bank oferă în parteneriat cu Agrii soluții pentru fermierii care au nevoie de finanțare pentru achiziția de inputuri agricole și obținerea unor recolte bogate și profitabile, anunta banca intr-un comunicat, in care detalii

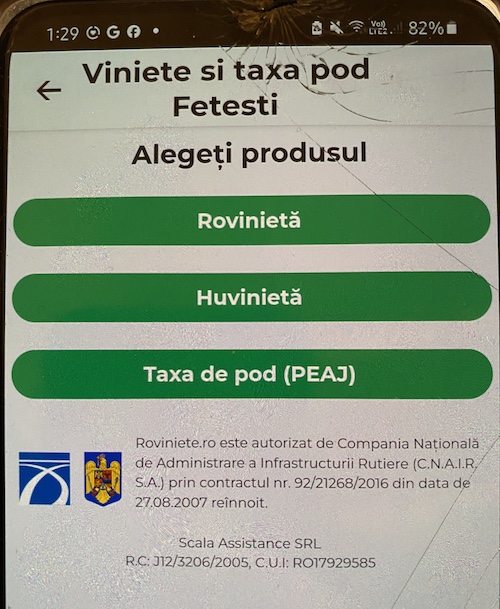

Taxa de pod Fetesti (peaj) si vinieta de Ungaria (huvinieta) se pot cumpara si din aplicatia CEC Bank

• CEC Bank oferă totodată clienților săi posibilitatea să își actualizeze adresa de e-mail folosită în relația cu banca, direct din CEC app CEC Bank oferă clienților săi, începând din această lună, posibilitatea detalii

- Din aplicatia BT Pay s-au deschis 10.000 de conturi in 2 luni

- Metoda noua de frauda, cu telefoane primite de la falsi angajati BRD

- Unicredit va opri platile cu cardul la anumiti comercianti, pentru prevenirea fraudelor online

- Bancile isi ajuta clientii care au probleme cu plata creditelor, dupa interventia CSALB

- Afisarea numelui beneficiarului unei plati, disponibila la opt banci

- Banca Transilvania este al treilea cel mai puternic brand bancar din lume

- BCR si-a sporit profitul cu 32%, la 2,3 miliarde lei

- Banca Transilvania a accelerat cresterea in 2023, majorandu-si profitul cu 20%, la aproape 3 miliarde lei

- Banca Transilvania isi sfatuieste clientii cum sa evite fraudele online

- Sase banci iti arata numele persoanei careia-i trimiti bani, pentru prevenirea fraudelor

Profil de Bancher

-

Andreas Treichl, CEO

Erste Bank

Andreas Treichl are 63 de ani, fiind nascut in 16 ... vezi profil

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent după primele două luni, mai mare cu 25%

- Deficitul contului curent, -0,39% din PIB după prima lună a anului

- Deficitul contului curent, redus cu 17%

- Inflatia a încheiat anul 2023 la 6,61%, semnificativ sub prognoza oficială

- Deficitul contului curent, redus cu o cincime după primele zece luni ale anului

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

- CEC Bank a preluat Fondul de Garantare a Creditului Rural

- BCR aproba credite online prin aplicatia George, dar contractele se semneaza la banca

- Aplicatia Eximbank, indisponibila temporar

Analize economice

- România - prima în UE la inflație, prin efect de bază

- Deficitul comercial lunar a revenit peste cota de 2 miliarde euro

- România, 78% din media UE la PIB/locuitor în 2023

- România - prima în UE la inflație, prin efect de bază

- Inflația anuală, în scădere la 7,23%

Ministerul Finantelor

- Datoria publică, imediat sub pragul de 50% din PIB la începutul anului 2024

- Deficitul bugetar, deja -1,67% din PIB după primele două luni

- Datoria publică, sub pragul de 50% din PIB la finele anului 2023

- Deficitul bugetar, din ce în ce mai mare la început de an

- Deficitul bugetar după 8 luni, încă mai mare față de rezultatul din anul trecut

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

- Taxa de reziliere a abonamentului Vodafone inainte de termen este ilegala (decizia definitiva a judecatorilor)

Stiri economice

- Inflația anuală a revenit la nivelul de la finele anului anterior

- Pensia reală de asigurări sociale de stat a crescut anul trecut cu 2,9%

- Producția de cereale boabe pe 2023, cu o zecime mai mare față de anul precedent

- România, țara UE cu cea mai mare creștere a costului salarial

- Deficitul comercial în prima lună a anului, la cea mai mică valoare din septembrie 2021 încoace

Statistici

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

- România, pe ultimul loc în UE la evoluția productivității muncii în agricultură

- INS: Veniturile romanilor au crescut anul trecut cu 10%. Banii de mancare, redistribuiti cu precadere spre locuinta, transport si haine

- Inflatia anuala - 13,76% in aprilie 2022 si va ramane cu doua cifre pana la mijlocul anului viitor

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Comerțul cu amănuntul, în expansiune la început de an

- România, pe locul 2 în UE la creșterea comerțului cu amănuntul în ianuarie 2024

- Comerțul cu amănuntul, în creștere cu 1,9% pe anul 2023

- Comerțul cu amănuntul, în creștere pe final de an

- Comerțul cu amănuntul, stabilizat la +2% față de anul anterior

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

nevoia de banci

De ce credeti ca acum nu mai avem nevoie de banci si firme de asigurari? Pentru ca acum avem ... detalii

-

Mda

ACUM nu e nevoie de asa ceva .. acum vreo 20 de ani era nevoie ... ACUM de fapt nu mai e asa multa ... detalii

-

oprire pe salariu garanti bank

mi sa virat 2500de lei din care a fost oprit 850 de lei urmand sa mi se deblocheze restul sumei ... detalii

-

Amânare rate

Buna ziua, Am rămas în urma cu ratele , va rog frumos sa ma ajutați cumva , soțul a pierdut ... detalii

-

Am depus bani și nu mi au intrat in cont

Sa se rezolve ... detalii